макроэкономика

Мнение: Андрей Мовчан: Есть ли жизнь после COVID-19? Макроэкономический обзор.

- 15 мая 2020, 18:53

- |

Прослушал сегодня онлайн-конференцию ВТБ, посвящённую выходу экономики из короно-кризиса. Приглашенный спикер – Андрей Мовчан – провел обзор текущей ситуации и вероятных сценариев развития экономики в перспективе 1-2 года. Ниже тезисно основные моменты.

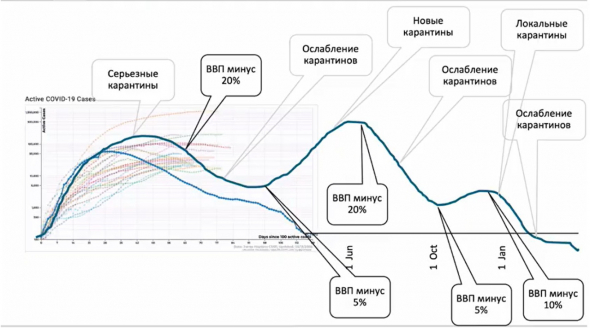

1. Нынешняя самоизоляция/карантин – только первая волна. «Консенсус» закладывает ещё 1-2 этапа карантина в текущем году в качестве базового (наиболее вероятного) сценария. Исходя из знаний об эпидемиях в прошлом, и, если мы имеем дело с реальными, а не фальсифицированными статистическими данными по заболеваемости, — нет никакой причины, по которой в данном случае мы можем избежать новых волн эпидемии.

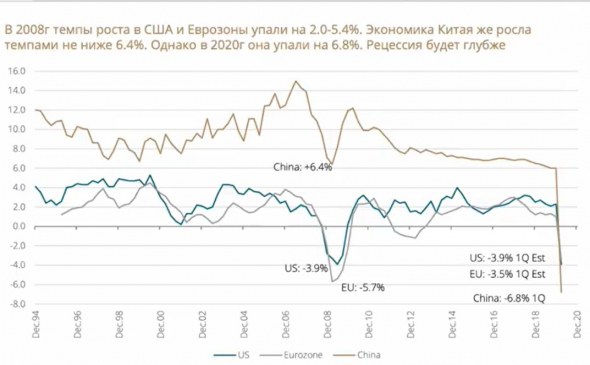

2. Экономический спад в 1-2 квартале и рост безработицы сопоставимы только с самым сильным кризисом в истории – великой депрессией, случившейся в США 90 лет назад.

( Читать дальше )

- комментировать

- 2.8К | ★3

- Комментарии ( 18 )

Денежный рынок США

- 15 мая 2020, 15:39

- |

Продолжаю обозревать ситуацию с долларовой ликвидностью, в этом выпуске будет коротко.

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку по денежному рынку с обзора баланса ФРС

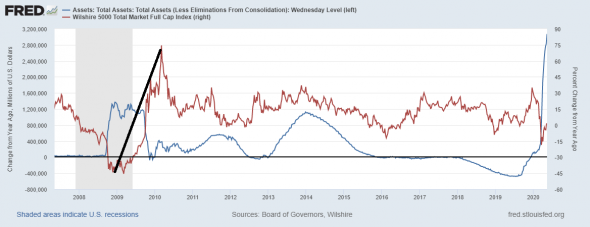

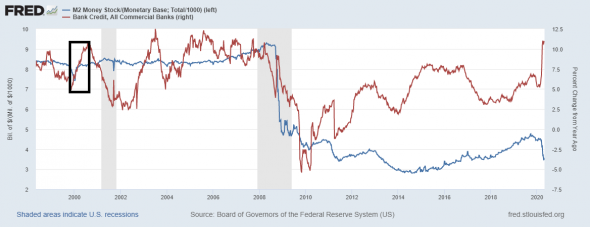

Синяя линия – это баланс ФРС в динамике от года к году, который за неделю вырос на 212 млрд долларов и продолжает ставить рекорды, подойдя впритык к отметке 7 трл долларов. За год баланс вырос на 3 трл долларов.

Красная линия – это динамика широкого индекса фондового рынка США от года к году, в индекс входит 5000 компаний, вместо 500 который входят в S&P500.

Как видим, в прошлый кризис, после роста баланса ФРС, фондовый рынок рос год без откатов.

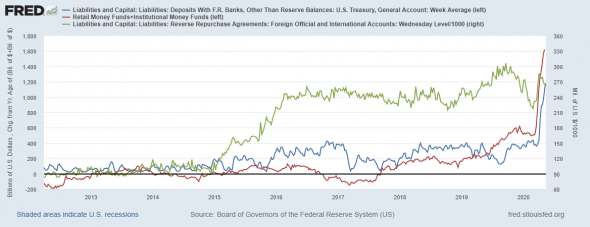

Далее разберем ситуацию с абсорбцией денежной массы, это процесс изменения ликвидности денег, т.е. из сбережений в расходы, и наоборот.

( Читать дальше )

Мировой ВВП. Слом V-образного мышления

- 15 мая 2020, 07:17

- |

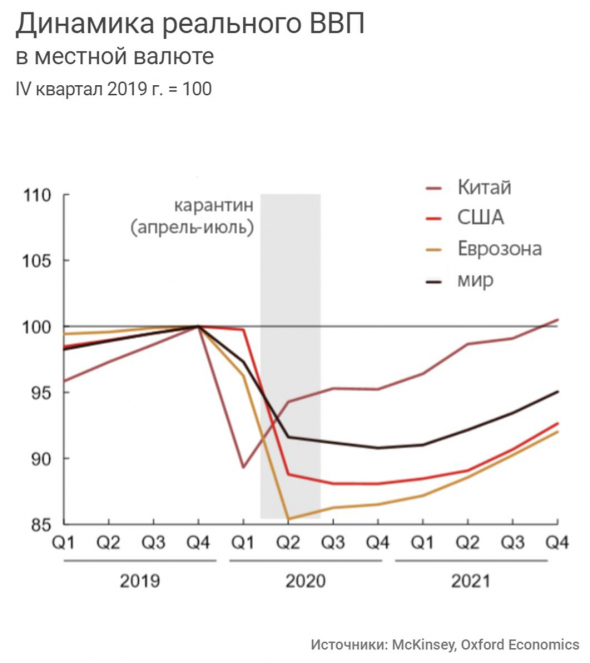

И мир, и Россия продолжают опускаться в воронку кризиса. Говорить об остановке или развороте тенденции преждевременно. Конструкция регулируемого отключения экономики с параллельной монетарной компенсацией терпит предсказуемое фиаско.

«Ведомости» опубликовали, в графике (https://www.vedomosti.ru/economics/articles/2020/05/13/830185-vosstanovlenie-ekonomiki?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews), ожидания падения и восстановления мировой и региональных экономик от McKinsey. Это пока первая иллюстрация, попавшаяся мне на глаза, которая содержит и большие потери ВВП (вплоть до 15%), и его медленное восстановление. В будущем таких прогнозов станет больше. И они представляются более оправданными, чем V-образные модели, которыми экономисты оперировали в начале весны, собственными руками запуская кризисные процессы.

@AndreyHohrin

( Читать дальше )

Единовременные выплаты во время пандемии

- 14 мая 2020, 21:50

- |

Капитализм существует уже более двух столетий и все это время функционирует в режиме циклов, которые включают в себя и кризисы. Прямые выплаты при этом — новая ситуация, но я бы не сказал, что это радикально меняет дело. Последние несколько десятилетий существует традиция поддерживать экономику в условиях кризиса с помощью макроэкономической политики. Это экспансионистская или мягкая денежная политика, к которой относится и снижение ставки. Суть ее в том, что в экономике просто становится больше денег. Отличие от прямой раздачи денег только в том, что когда центральный банк понижает учетную ставку, то денежная масса в первую очередь попадает в банковскую систему. А если, например, выдавать деньги людям, то они минуют банки.

Раздавать деньги людям — вредно или полезно для экономики?

Политика раздачи денег людям имеет временный положительный эффект и отложенный отрицательный. Временная польза связана с тем, что в условиях кризиса сокращаются расходы и спрос во всех отраслях — в результате страдает бизнес. Соответственно, если мы увеличим количество денег в экономике, то они превратятся в дополнительный спрос, которого не хватает, чтобы обеспечить предприятиям выручку. Почему этот эффект в условиях кризиса может быть слабым? Потому что скорость обращения денег падает — то есть их используют менее активно. В стабильной ситуации люди постоянно тратят, деньги переходят из рук в руки — скорость их обращения большая. Но во время этого кризиса люди скорее будут откладывать — у них негативные ожидания на будущее, они боятся, что потеряют работу и на всякий случай начинают меньше тратить и делают сбережения. Сами карантинные ограничения также не дают людям тратить даже в тех случаях, когда они были бы готовы это сделать. Это приводит к тому, что вновь поступающие в экономику деньги приносят меньший эффект.

( Читать дальше )

Отрицательные ставки в США: насколько это возможно

- 14 мая 2020, 15:13

- |

Намедни Трамп выложил следующий твит: «As long as other countries are receiving the benefits of Negative Rates, the USA should also accept the “GIFT”. Big numbers!»,— чем навел на мысли о перспективах ставок на финансовом рынке США; в этой связи особый интерес у трейдеров вызывает дальнейшая судьба трежерис (сленговое название облигаций Казначейства США).

Тема, действительно, достаточно острая: многие умы финансового рынка задаются вопросом о том, что ожидает долговой рынок в условиях отрицательных ставок.

Приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Сразу стоит отметить, что члены ФРС пока намекают на необходимость дальнейшего QE, а госдолг США с апреля вырос на 1,5 трлн долларов. Но — обо всем по порядку.

Анализ следует начать с масштабной макроэкономической картинки, которая требует особого внимания.

Позволю себе небольшое отступление. Итак, откуда взялась сама идея посмотреть на баланс «сбережения/инвестиции», реальную ставку и динамику госдолга? Некоторое время назад у меня зародилась крамольная мысль о том, что ФРС не сможет допустить отрицательных ставок: ведь отрицательный внешний баланс финансируется за счет внешнего долга, и если мировому капиталу невыгодно будет вкладывать в долги, номинированные в долларах, то и потребление американцам придется урезать, т. к. потоки мирового капитала в США сократятся. Это естественным образом сократит дефицит баланса, и в результате госдолг США начнет уменьшаться. Похоже на то, что Трамп призван изменить ход истории, запустив, вопреки своим же заявлениям, процессы разрушения «американской мечты», державшейся долгое время как раз на увеличении процентной ставки ФРС и непрерывном росте внешнего долга.

( Читать дальше )

Видео обзор рынка и прогноз на неделю

- 10 мая 2020, 10:42

- |

Решил позаниматься своим каналом Ютуб, давненько не выходил в эфир, теперь буду писать видео-прогнозы на неделю по выходным и внутри недели планирую писать полезную информацию о трейдинге.

Первый выпуск из карантина уже на канале

( Читать дальше )

Обзор денежного рынка США

- 08 мая 2020, 17:08

- |

Продолжаю обозревать ситуацию с долларовой ликвидностью, на мой взгляд, сложившаяся ситуация сильно напоминает конец 90-х, правда тогда скорость денег была увеличена из-за расширяющихся финансовых технологий, но результат один и тот же – очень много денег, при этом сегодня они еще и дешевые.

Приглашаю в свой канал Телеграмм – добро пожаловать!

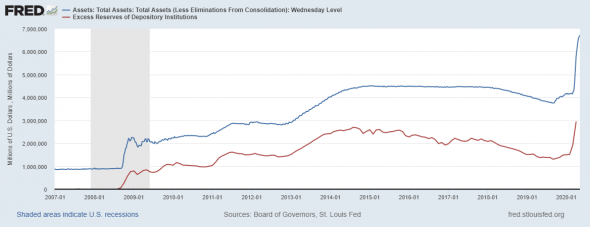

Начнем сводку по денежному рынку с обзора баланса ФРС

Синяя линия – это баланс ФРС, который за неделю вырос на 65 млрд долларов и продолжает ставить рекорды.

Красная линия – это избыточные резервы коммерческих банков, это те деньги, которые не идут в экономику и остаются на счетах у ФРС. За неделю показатель вырос на 148 млрд долларов, т.е. ранее напечатанные деньги идут в резервы. Стоит просто понять то, что дешевых денег очень много.

Далее разберем ситуацию с состоянием ликвидности и кредитованием.

( Читать дальше )

Что ждет рынок золота?

- 06 мая 2020, 14:42

- |

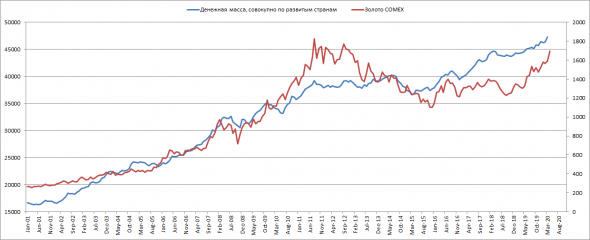

Информационное поле на данный момент переполнено новостями о «бычьих» перспективах рынка золота. Этот шум неспроста: ввиду смягчения монетарной политики ведущих центральных банков рынок золота имеет хороший потенциал к росту, что, безусловно, заслуживает пристального рассмотрения.

Как вы уже поняли, дорогой читатель, в этой статье речь пойдет о рынке золота и его перспективах. И сосредоточимся мы исключительно на взаимосвязях динамики этого рынка со сложившейся на сегодняшний день монетарной политикой.

Приглашаю всех интересующихся финансовыми рынками в мой канал Телеграмм: https://teleg.run/khtrader, добро пожаловать!

Как известно, с давних времен золото исправно выполняет функцию защиты активов от инфляции, и причина этому проста – высокий уровень корреляции золота с денежным рынком. Поэтому именно базовые показатели денежного рынка мы и проанализируем.

Из всех причинно-следственных связей начнем с самой простой: связи денежной массы и котировок золота.

( Читать дальше )

Рост инфляции и крах мировой финансовой системы. Почему до сих пор инфляция низкая?

- 02 мая 2020, 14:30

- |

Оговорюсь сразу, что крах разным бывает. Но в данном случае под крахом понимаю, как минимум, жесткую конфискационную денежную реформу(при которой будут изыматься не только деньги, но и ценные бумаги), с применением государственнного насилия в отношении несогласных, а как максимум, гражданскую войну или переплетение обеих форм.

- Объём совокупных финансовых обязательств в мире движется к 400% мирового ВВП. Капитализация мирового фондового рынка движется к 150% ВВП. В результате текущего QE предполагается вливание такого количества денег, при котором Баланс ФРС вырастет на 10 трлн. $, а госдолг США на 7 трлн.$(хотя складывать не надо, т.к. одно частично входит в другое). Это 2/3 ВВП США.

2. Казалось бы это должно было бы привести к какому-никакому росту инфляции. Ведь по-любому часть этих денег попадает потребителям. Однако, этого не происходит. Почему? Потому, что инфляция рассчитывается исходя из потребительской корзины, те есть тех товаров и услуг, которые полностью потребляются

( Читать дальше )

Перспективы доллара США - только на юг

- 30 апреля 2020, 10:10

- |

Вчера прошло заседание ФРС, на котором, как и ожидалось, не было ничего необычного: риски со стороны пандемии для мировой экономики остаются, госдолг США вызывает озабоченность, но в условиях кризиса, программы по стабилизации экономики запущенные ФРС будут продолжены до тех пор, пока финансово-экономическая система не придет в норму.

Ничего нового от глав ФРС мы не услышали и можем приступить к оценке перспектив доллара США. Стоит понимать, что именно американский доллар является важнейшим барометром состояния мировых финансовых рынков и его перспективы определят, будет ли «риск-он».

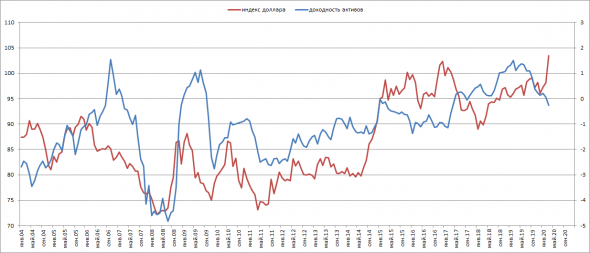

Прибегнем к ряду классических теорий оценки ценообразования валютного рынка. Пожалуй, начнем с базовой из них – теории доходности активов. Данная теория очень важна в условиях активной монетарной политики, т.к. именно спрос на валюту для покупки финансовых активов наиболее волатилен.

Приглашаю в свой канал Телеграмм: https://teleg.one/khtrader

На картинке ниже приведена иллюстрация к данной теории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал