лукойл

ЛУКОЙЛ - после решения ОПЕК+ нарастил добычу нефти на 4 тыс. тонн в сутки

- 18 июля 2018, 16:10

- |

Вагит Алекперов:

«Компания достаточно успешно прошла 2017 год и первое полугодие 2018 года, то есть добыча выросла на 2,5 процента»

«Сегодня, когда мы говорим о соглашениях с ОПЕК+, мы увеличили добычу. Все в мире сомневались, что российские нефтяники смогут так оперативно нарастить объемы производства. Мы нарастили наш объем на примерно 4 тысячи суточной добычи практически в течение месяца»

это «говорит о том, что мы достаточно взвешенно подошли к остановке скважин и ввели их достаточно оперативно».

«компания достигла в 2017 году объемов добычи 115 миллионов (тонн н.э.) — это и газ, и нефть».

Другие показатели работы компании:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЛУКОЙЛ - старший вице-президент Пашаев купил акции компании на 40 млн руб

- 17 июля 2018, 20:36

- |

«Изменение размера доли участия в уставном капитале ПАО «ЛУКОЙЛ» связано с приобретением указанным лицом на ПАО Московская Биржа 12 июля 2018 года 8 966 обыкновенных акций ПАО «ЛУКОЙЛ» на сумму 38 105 961,00 руб., 13 июля 2018 года 444 обыкновенных акций ПАО «ЛУКОЙЛ» на сумму 1 920 078,00 руб.».

Доля Пашаева в капитале компании выросла до 0,006% с 0,005%.

сообщение

Выбор компании для инвестирования. Как оценить ее бизнес?

- 12 июля 2018, 11:53

- |

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Начнем разбираться..

( Читать дальше )

ЛУКОЙЛ - СД рассмотрит вопрос о созыве внеочередного собрания акционеров

- 12 июля 2018, 10:33

- |

Вопрос о созыве внеочередного собрания акционеров «ЛУКОЙЛ» вынесен на заседание совета директоров компании 19 июля.

Ранее первый вице-президент «ЛУКОЙЛ» Александр Матыцын говорил, что на внеочередном собрании акционеров планируется принять решение о погашении казначейских акций компании. «ЛУКОЙЛ» сообщал, что может погасить до 10% казначейских акций до конца 2018 г.

Совет директоров также рассмотрит вопросы о монетизации запасов газа компании и подходы к унификации оценки запасов и планов добычи углеводородов.сообщение

Финанз

По акциям Лукойла можно наблюдать ослабление восходящего тренда

- 10 июля 2018, 16:06

- |

Рубль к середине дня ослаб к доллару и укрепился к евро. Доллар оттолкнулся вверх от отметки 62,5 руб, а евро стремился к 73 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “КАМАЗа” (+4,30%) и бумаги “Интер РАО” (+2,75%). В лидерах падения были бумаги НМТП (-2%) и акции “ЛУКОЙЛа” (-1,62%).

По акциям “ЛУКОЙЛа” на дневном графике можно наблюдать ослабление восходящего тренда. Кроме того, бумаги упали ниже поддержки 4400 руб и теперь могут стремиться в район средней полосы Боллинжера дневного графика (4230 руб) и даже к 4100 руб (средняя полоса Боллинжера недельного графика). Негативный сигнал подтверждается наличием “медвежьей” дивергенции с RSI на недельном графике. До закрепления выше 4400 руб более актуальными являются “короткие” позиции.Кожухова Елена

ИК «Велес Брокер»

Решение ОПЕК+ позитивно для российских нефтяных компаний

- 06 июля 2018, 11:44

- |

Коммерсант сообщает, что производство нефти в России почти достигло 11,2 млн барр., что на 1% меньше, чем уровень сокращения добычи, установленный ОПЕК+ в октябре 2016 году. Российские производители нефти увеличили добычу в ответ на решение, принятое на последнем собрании ОПЕК+ в Вене, которое проходило 22-23 июня. Напомним, тогда страны-участницы договорились увеличить производство во втором полугодии на 1 млн барр./сут. по сравнению с текущим уровнем, тогда как суммарный план в 1.8 млн барр./сут. был перевыполнен в июне 2018.

ПОЗИТИВНО для российских нефтяных компаний, так как подтверждает способность отечественных производителей быстро восстанавливать уровень добычи: например, ЛУКОЙЛ начиная с июня увеличил производство до 26 тыс барр./сут., в то время как Роснефть подтвердила, что ее добыча может вырасти на 100 тыс. барр./сут. в течение нескольких дней. Тем не менее, возможности участников ОПЕК+ по увеличению своих объемов выпуска не равны, поскольку не все страны могут обеспечивать такой моментальный и быстрый рост выпуска, что дает существенное преимущество отдельным игрокам рынка (к примеру, Россия и Саудовская Аравия).АТОН

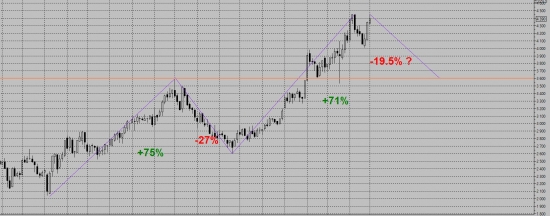

Лукоил готов к коррекции

- 06 июля 2018, 10:37

- |

Готов ли ?

Двойная вершина, снижающаяся нефть давит. Возможно конец пятой волны от 2008 года, но тут не мастер :)

Подробный обзор Лукойла! Любимая компания, которой нет в портфеле..

- 05 июля 2018, 12:07

- |

Доброго времени суток, коллеги!

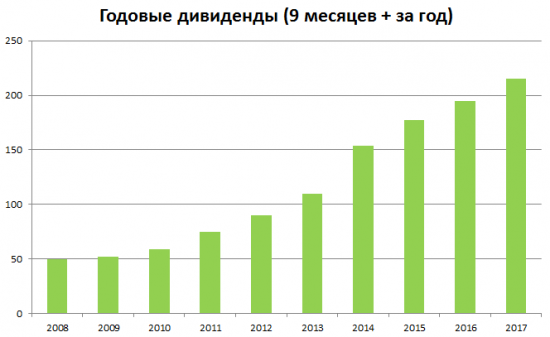

Сегодня для Вас я подготовил обзор компании Лукойл! Моя самая любимая компания на Российском рынке. Этот обзор будет отличаться тем, что он будет более подробный и надеюсь более наглядный =)

Итак, начнем.

Лукойл — Нефтяная компания. Крупнейшая частная компания в стране.

Какой мы имеем глобальный риск? Давайте вспомним, что произошло с нашумевшим Открытием. Ну, примерно то же самое может произойти и с Лукойлом. Банальное поглощение государством, направление денежных потоков не в то русло и т. д. Будем надеяться, что топ-менеджмент компании будет солидарен во всех спорных вопросах с нашим государством и долгое время и компания не будет тронута.

А пока начнем с одной из сильных сторон компании, которая не требует особых комментариев. Вы посмотрите на эту красоту!

( Читать дальше )

Опять про бензин

- 04 июля 2018, 15:29

- |

На российских АЗС выявлен массовый недолив топлива: в этом уличили 76% заправок в стране. Авторы исследования отмечают, что из-за недолива потребитель порой покупает топливо по завышенной цене, которое к тому же не соответствует нормативам. При этом меньше всего обманывают на АЗС, которые реализуют топливо от крупных нефтяных компаний. Причиной массового недолива эксперты называют экономическую ситуацию в стране, которая вынуждает мелкие заправки обманывать потребителей.

>> Раскрыты схемы обмана россиян с бензином

Федерация автовладельцев России (ФАР) провела исследование, результаты которого показали, какой процент АЗС обманывают потребителей, не доливая топливо. Мониторинг недолива АИ-92 и АИ-95 проводился на 34 АЗС в 13 субъектах России. В ходе мониторинга было проверено пять интегрированных нефтяных компаний (ВИНК), 25 федеральных и региональных сетей и восемь мелкосетевых и частных АЗС. Для исследования ФАР разработала метод определения недолива топлива на АЗС в режиме «тайного покупателя», который позволяет определить фактическое количество опущенного топлива в бак автомобиля, а также проводить отбор топлива для проверки качества на соответствия по техническим регламентам Таможенного Союза (ТР ТС).

«Согласно нашему методу, за недолив принималось расхождение более одного процента, между оплаченным и фактически полученным топливом. В результате недолив выявлен на 76% АЗС», — сообщается на сайте ФАР.

Отмечается, что недолив среди ВИНКов (к ним относятся «Роснефть», «Лукойл», «Сургутнефтегаз», «Газпромнефть», «Татнефть», «Славнефть», «Башнефть», «РуссНефть») составил 20%, один из пяти (недолив 1,63% — на уровне погрешности), среди федеральных и крупных региональных сетей выявлен в 81% случаев (средний недолив 4,97%, максимальный 19,03%).

Недолив среди мелкосетевых и ч Об этом сообщает Рамблер. Далее: auto.rambler.ru/articles/40251573/?utm_content=rauto&utm_medium=read_more&utm_source=copylink

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал