лукойл

Объемы переработки на НПЗ Лукойла в 21 г будут зависеть от конъюнктуры, компания не будет увеличивать долг

- 25 ноября 2020, 16:52

- |

Мы гибко управляем объемами переработки и, собственно, объем, он зависит от конъюнктуры. Поэтому в зависимости от того, какая конъюнктура сложится в 2021 году, мы будем соответствующим образом реагировать и объемы переработки свои корректировать. То есть если конъюнктура будет улучшаться, то мы вполне можем вернуться на свои нормальные объемы, которые мы имели в среднем по 2019 году

Лукойл ожидает восстановления спроса по мере нормализации ситуации с пандемией и снятием ограничений мобильности:

Мы наблюдали такую ситуацию уже в третьем квартале, сейчас, осенью, ситуация чуть похуже ввиду того, что идет вторая волна. Если мы предположим, что в 2021 году ситуация улучшится, спрос на нефтепродукты начнет расти, то, соответственно, можно ожидать улучшения крек-спредов, наверное, в первую очередь по бензинам, чуть в меньшей степени — по дизельному топливу, потому что здесь очень сильно все зависит от керосина, который… существенно отстает с точки зрения темпов восстановления

( Читать дальше )

- комментировать

- Комментарии ( 0 )

EBITDA Лукойла за год от налоговых изменений снизится на 40 млрд руб

- 25 ноября 2020, 16:25

- |

Мы оцениваем годовые потери по EBITDA при цене Urals 40 долларов за баррель на сумму примерно примерно 40 миллиардов рублей

Лукойл обсуждает с правительством РФ различные опции установления рентабельности инвестиций в высоковязкую нефть.В результате отмены налоговых стимулов с 1 января следующего года, фискальная нагрузка на добычу Ярегского и Усинского месторождений значительно возрастет. В результате инвестиции в дальнейшее наращивание добычи на этих месторождениях станут нерентабельными

источник

источник

Оценка будущих дивидендов Лукойла

- 25 ноября 2020, 16:25

- |

Лукойл является одной из лучших компаний в российской нефтянке, это относится ко всему, к рентабельности бизнеса, к качеству управления, к отношению к миноритариям и т.д. Полный разбор компании можно посмотреть здесь. Мне всегда приятно читать их отчеты, потому что они сделаны на совесть, все необходимые данные выделены, не приходится ничего долго искать, а также интуитивно понятный сайт.

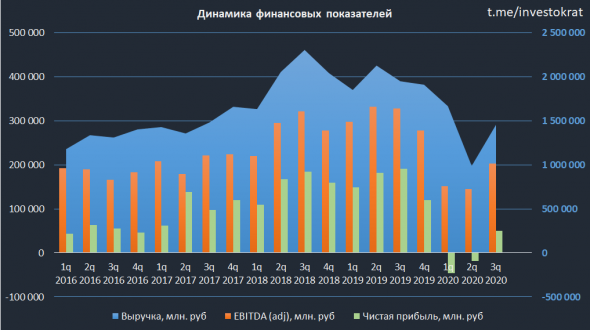

Давайте взглянем на результаты 9 месяцев:

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

Выручка снизилась на (30,7% г/г) до 4,1 трлн. руб.

EBITDA снизилась на (48,1% г/г) до 497 млрд. руб.

Чистая прибыль ушла в отрицательную зону (-14 млрд. руб).

( Читать дальше )

Капзатраты Лукойла за 20 г составят 460-480 млрд рублей, суточная добыча в Узбекистане почти восстановлена

- 25 ноября 2020, 15:43

- |

Мы ожидаем, что размер инвестиций по итогам текущего года составит 460-480 миллиардов рублей без учета проекта «Западная Курна 2». По сравнению с базовым планом в 550 миллиардов рублей суммарная экономия может составить до 90 миллиардов рублей

Из-за ослабления рубля экономия инвестиций в долларовом выражении будет значительно больше — до 25% от изначального плана, что составляет около $2 млрд

Лукойл также продолжает работу над оптимизацией остальных статей расходов. Так, в третьем квартале почти все статьи условно контролируемых расходов снизились в абсолютном выражении по сравнению с предыдущим кварталом. При этом удельные расходы остаются выше уровня 2019 года, что объясняется наличием определенной доли постоянных расходов на фоне вынужденных сокращений объемов добычи.

Мы ожидаем нормализации удельных расходов по мере восстановления объемов производства

( Читать дальше )

Лукойл

- 25 ноября 2020, 14:39

- |

Здесь, если кто-то не успел открыться, на 5330, можно шортить со вторым плечом и наращивать позиции по мере движения вниз.

Лукойл – Убыток мсфо 9 мес 2020г: 13,329 млрд руб против прибыли 522,478 млрд руб г/г

- 25 ноября 2020, 13:32

- |

Лукойл – рсбу/ мсфо

692 865 762 акций www.lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital

Капитализация на 25.11.2020г: 3,669.07 трлн руб

Общий долг на 31.12.2017г: 741,606 млрд руб/ мсфо 1,735.82 трлн руб

Общий долг на 31.12.2018г: 1,175.00 трлн руб/ мсфо 1,658.86 трлн руб

Общий долг на 31.12.2019г: 1,253.01 трлн руб/ мсфо 1,973.60 трлн руб

Общий долг на 30.09.2020г: 978,580 млрд руб/ мсфо 1,969.23 трлн руб

Выручка 2017г: 223,420 млрд руб/ мсфо 5,936.71 трлн руб

Выручка 9 мес 2018г: 118,945 млрд руб/ мсфо 5,992.67 трлн руб

Выручка 2018г: 264,355 млрд руб/ мсфо 8,035.89 трлн руб

Выручка 9 мес 2019г: 242,110 млрд руб/ мсфо 5,928.81 трлн руб

Выручка 2019г: 444,471 млрд руб/ мсфо 7,821.25 трлн руб

Выручка 1 кв 2020г: 61,096 млрд руб/ мсфо 1,665.99 трлн руб

Выручка 6 мес 2020г: 173,880 млрд руб/ мсфо 2,652.41 трлн руб

Выручка 9 мес 2020г: 183,884 млрд руб/ мсфо 4,109.06 трлн руб

Прибыль 9 мес 2017г: 107,920 млрд руб/ Прибыль мсфо 299,263 млрд руб

Прибыль 2017г: 204,364 млрд руб/ Прибыль мсфо 420,422 млрд руб

( Читать дальше )

Дивиденды Лукойла за 2020 год могут составить 350 рублей на акцию - Промсвязьбанк

- 25 ноября 2020, 12:46

- |

ЛУКОЙЛ в 3 квартале 2020 года получил чистую прибыль по МСФО в размере 50,4 млрд руб. по сравнению с чистым убытком в размере 18,7 млрд руб. в предыдущем квартале, сообщает компания. За 9 месяцев 2020 года компания показала чистый убыток в размере 14,3 млрд руб. В 3 квартале выручка от реализации составила 1,456 трлн руб., что на 47,7% выше по сравнению с предыдущим кварталом. С начала года выручка составила 4,109 трлн руб., снизившись на 30,7% по сравнению с аналогичным периодом 2019 года. Показатель EBITDA в отчетном квартале вырос на 40,0% по сравнению с предыдущим кварталом и составил 202,2 млрд руб. За 9 месяцев EBITDA выросла на 48,1%, до 497,5 млрд руб.

За счет эффекта «низкой базы» предыдущего квартала, восстановления цен на нефть, контроля над операционными затратами и отсутствия дополнительных списаний компания превысила ожидания рынка по выручке, EBITDA и прибыли в 3 кв. По итогам 9 мес. результаты слабее прошлогодних, что ожидаемо из-за слабой ценовой конъюнктуры, участия в сделке ОПЕК+ и больших списаний из-за обесценения активов в 1П 2020 г. Выйти в плюс по прибыли за 9 мес. не удалось. Но FCF сохраняется положительным, дивиденды за 2020 год могут составить 350 руб./акцию (7%), что выводит ЛУКОЙЛ в лидеры сектора по доходности. Рекомендуем акции к покупке с таргетом в 6435 руб./акцию.Промсвязьбанк

Подробный анализ «Лукойл» за 9 месяцев 2020года. По (МСФО)

- 25 ноября 2020, 06:12

- |

Не судите строго.

Возможно могут быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

ПАО «Лукойл» — российская нефтяная компания

Структура акционерного капитала

1-free float: 49.00%

2-Вагит Алекперов: 24.80%

3-Казначейские акции: 16.00%

4-Менеджеры Лукойла: 10.20%

Кредитный рейтинг компании

1-Standard & Poor's: BBB

2-Fitch Ratings: BBB+

3-Moody’s: Baa2

Добыча, производство, переработка и экспорт

Все данные за 9мес.20г. против 9мес.19г.

1-добыча нефти и жидких углеводородов(тыс. барр): 1678 против 1815

2- добыча товарного природного газа(тыс. барр): 446 против 552

3-переработка нефти: 45,581тыс.т против 6,710тыс.тон

4-производство нефтепродуктов(тыс.т): 42,680 против 53,709

5-Производство продукции нефтехимии (тыс.т): 896 против 884

6-Экспорт нефтепродуктов и продукции нефтехимии из России:

299млрд.руб. против 473млрд руб

Финансовое состояние бизнеса

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

1-СДП: 195млрд.руб против 9мес.19г. 517млрд.руб -62%

( Читать дальше )

Обвал доллара начался? Ралли в акциях продолжается

- 25 ноября 2020, 00:04

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал