волатильность

Спекулянты RVI на своей волне

- 24 января 2022, 20:19

- |

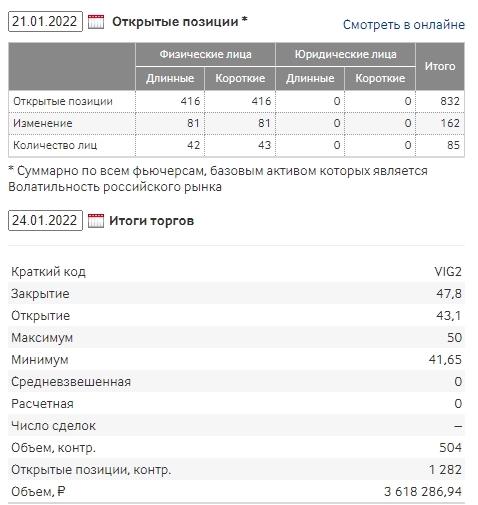

Торгуют этот фьючерс только физики, маркетмейкера нет

В последние дни волатильность выросла взрывным образом (синяя) и сейчас достигла 71,91, а фьючерс (оранжевый) практически никак не отреагировал и остается на 46,9.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 15 )

Рост волы, повышение норм ГО на Мосбирже. Неделя в России начнётся с американских горок !

- 16 января 2022, 14:46

- |

Биржа повысила ГО (гарантийное обеспечение) на понедельник и вторник до 30%…

Подробнее — на сайте Мосбиржи

www.moex.com/n39628/?nt=101

Т.е. в понедельник и вторник будет повышенная волатильность.

В основную сессию будут маржин коллы

(на утренней и вечерней сессиях маржин коллов не бывает по правилам работы Мосбиржи).

Например, закрытие в пятницу: MIX-3.22 = 365 900

(стоимость контракта на индекс Мосбиржи на закрытии, в 23-50), ГО продавца = 42 189,99.

Max допустимое плечо = 365 900 / 42 189,99 = 8,67.

Т.е. в понедельник плечи ещё уменьшат

(летом 2021, на спокойном рынке, этот коэффициент был и более 12).

Для тех, кто не изучал терминологию по фьючерсам:

в понедельник — вторник на российском рынке могут быть «американские горки».

С уважением,

Олег.

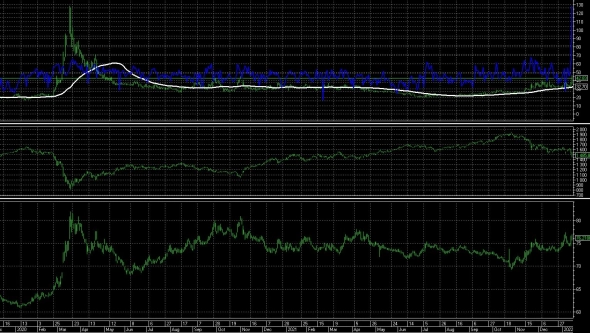

RVI (волатильность между 2 ближними опционами на инд.РТС): инд.волатильности РТС. Аналог vix на s&p500 Пока рост напоминает 2018г., если будет продолжение, то напомнит март 2020г. Где дно коррекции.

- 16 января 2022, 01:23

- |

Похожим индикатором, RVI на индекс РТС пользуются редко (и напрасно).

Фактически, VIX — это индекс страха по РТС

Индекс волатильности российского рынка RVI

является индексом годовой волатильности,

экстраполированной из расчета 30-дневной волатильности

между двумя сериями опционов на фьючерсные контракты (ближайшим и следующим).

Расчёт — каждые 15 секунд.

RVI рассчитывается каждые 15 секунд,

как в течение основной торговой сессии Биржи, так и в течение дополнительной торговой сессии.

Последнее значение RVI рассчитывается в момент окончания соответствующей сессии.

У RVI отрицательная корреляция с RTS и положительная корреляция с USD / RUB.

RVI (вверху), РТС (в середине), USD / RUB (внизу) по дневным.

Обратите внимание: RVI напоминает традиционные индикаторы волатильности (например, Чайкина).

( Читать дальше )

Какие Иностранные акции покупать инвесторам/ в 2022 году?

- 08 января 2022, 18:52

- |

До этого дал обзор по российским акциям:

smart-lab.ru/my/ZFS/

Но для диверсификации не помешает рассмотреть и наших иностранных друзей.

Диапазон тот же где-то 2 года. Рассматриваем трендовость и ищем самые консервативные инвестиции.

В обзор не попали дорогие акции. Теслы и Гали нет, но с ними итак все ясно).

Первое место у нас деньги и фонды золота.

Второе место фонды американских, немецких, китайских акций, а также цветных металлов.

smart-lab.ru/q/portfolio/ZFS/73057/

А вот третье место уже акции:

1. K - Дивиденды и потенциал роста, кушать никогда не поздно). Бета 0,59. Есть и у меня хороший плюс.

2. HRL — тоже самое, Бета 0,07.

3. BMY - тоже самое, но только лекарства). Бета 0,63.

4. HSY — то же, но сладкое, бета 0,42.

5. COST — магазины, дивиденды, бета 0,64.

6. VZ — телеком, вообще сказка, бета 0,42.

7. WMT — магазины, потенциал роста и дивиденды, бета 0,52.

8. KMB — товары, бета 0,52, потенциал роста и дивиденды.

( Читать дальше )

Кто развлекается сейчас на нашем рынке?

- 06 декабря 2021, 15:29

- |

Так как при выходе из наших акций нерезидентов, курс рубля ослабевает, да бы они могли купить по меньше валюты, и на оборот при заходе в наши акции нерезидентов курс рубля укрепляется. И это балансируется ЦБ, он так понемногу зарабатывает, предлагая невыгодный курс иностранцам.

Но при падении акций курс рубля стоит и наоборот укрепляется, объемов нет. Значит балуется кто то местный.

Я очень люблю применять слово «кукл», но многие утверждают, что его нет. Я под ним понимаю игрока способного своими действиями изменять на время значение котировок. Понятие отсутствие «кукла» это утверждение, что ни один участник торгов не может существенно изменять значение котировок единолично. Я это нахожу полной чушью, так как сам обладая не значительной денежной суммой двигал котировки на неликвиде. А есть игроки с капиталами в десятки тысяч раз больше моего.

( Читать дальше )

С понедельника ожидается повышенная волотильность по многим инструментам, а в некоторых местах даже гиперволотильность. Так что не прокурите возможность.

- 05 декабря 2021, 16:53

- |

Вот по этому с понедельника и произойдет гиперволотильность от болевого шока.

Президент Сальвадора не верит в заботу Банка Англии из-за волатильности BTC

- 29 ноября 2021, 12:28

- |

Банк Англии не является поклонником биткоина и его принятия в странах наподобие Сальвадора. Управляющий банком Эндрю Бейли неоднократно выражал «опасения» по этому поводу, и на этот раз президент Сальвадора Найиб Букеле дал на них свой ответ.

Начиная с июня 2021 года, когда небольшая центральноамериканская страна обозначила свои планы принять биткоин как законное платёжное средство, различные мировые финансовые организации пытались предостеречь страну от этого шага. Кроме МВФ наиболее активно на эту тему высказывался Банк Англии, возглавляемый критиком BTC Эндрю Бейли.

С тех пор организация использовала почти все возможности, чтобы убедить Сальвадор в том, что он должен использовать только фиатные деньги. Последний раз Банк Англии делал это на прошлой неделе, вскоре после того, как лидер страны президент Наиб Букеле объявил о планах по строительству

( Читать дальше )

Есть ли математический смысл cнижать объем входа в рынок при росте волы?

- 25 ноября 2021, 11:07

- |

Вопрос в первую очередь алготрейдерам! Оправдано ли уменьшение объема сделок при росте волы, cкажется ли это положительно на итоговой доходности за длительный период, показателе доходность/риск?

Историческая волатильность "по-быстрому" для TradingView

- 24 ноября 2021, 10:00

- |

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

study("Historical Volatility")

// Настройки окон

HVPeriod1 = input(17, minval=1, title="Окно 1")

HVPeriod2 = input(34, minval=1, title="Окно 2")

HVPeriod3 = input(51, minval=1, title="Окно 3")

HVPeriod4 = input(85, minval=1, title="Окно 4")

// Настройка периода для сглаживания

EMAPeriod = input(17, minval=2, title="Период сглаживания")

// Собственно индикатор

// мультипликатор, для нормирования к году

mul = 252 * 1210 / timeframe.multiplier

//приращение за бар

ch = log(close) - log(close[1])

// Историческая волатильность в окнах

HV1 = ema(sqrt(sum(ch * ch, HVPeriod1) * mul / HVPeriod1) * 100, EMAPeriod)

HV2 = ema(sqrt(sum(ch * ch, HVPeriod2) * mul / HVPeriod2) * 100, EMAPeriod)

HV3 = ema(sqrt(sum(ch * ch, HVPeriod3) * mul / HVPeriod3) * 100, EMAPeriod)

HV4 = ema(sqrt(sum(ch * ch, HVPeriod4) * mul / HVPeriod4) * 100, EMAPeriod)

// Рисуем красивое

plot(HV1, color=#cccccc)

plot(HV2, color=#ffcccc)

plot(HV3, color=#ff9999)

plot(HV4, color=#ff0000)

Чтобы использовать, копируем, в TradingView открываем Редактор Pine, создаем там новый индикатор (Открыть -> Новый индикатор), удаляем все что там в скрипте по умолчанию и вставляем этот код. Жмем Сохранить. Дальше скрипт будет доступен в выпадающем списке над графиком под кнопкой Индикаторы во вкладке Мои скрипты. Модно, быстро и удобно )Держим опционный строй даже когда на море качка!

Мысли по происходящему на СЛ во время распродажи

- 22 ноября 2021, 16:41

- |

2. ТА задним числом. Согласно какому осцилятору падаем? Когда событие случилось, индикатор всегда найдется.

3. Атсрология. Нептун наконец-то извернулся в подходящий аспект к Марсу, чтобы сегодня рынок пролили? Оо, он долго к этому двигался и спланировал всё сотни лет назад. Ну вы поняли, всегда найдется...

4. Куча постов после события, а не до него. Каждый хочет прокатиться на волне хайпа (я тоже, вот и пишу). Где же все эксперты были раньше?

5. Купили на плечи и теперь ищут психолога. Искали бы лучше нормальную работу, как вы еще в рынке держитесь с плечами.

Покупайте на дне и не придется так нервничать. Вон, Татнефть и Башнефть после весны 2020-го до сих пор не оправились, там уже полтора года тишина и спокойствие :) Но это не является рекомендацией. Рекомендация только одна: побольше читать книжки и заниматься самообразованием.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал