вдо

Нужно ли финансировать новые бизнесы через облигации?

- 25 июля 2019, 09:02

- |

«Мозговик», который не раз песочил облигации и наших портфелей, и организованных нами выпусков (правда, более по-взрослому), высказался про «КИСТОЧКИ Финанс» (http://mozgovik.com/a/20190702.pdf). Взгляд не ангажирован ни за, ни против, лаконичен и поместился на одной странице скриншота.

Представители малого, среднего, крупного бизнеса, способные выйти на облигационный рынок – как правило, лучшие представители. Облигации – это сложно, непонятно. Нужно думать, нужно быть отрытыми, нужно уметь о себе заявить, общаться с инвесторами, продавать себя.

Поэтому давайте исходить из добрых намерений каждого отдельного эмитента. Вопрос в зрелости бизнеса для выхода именно на биржевой рынок. Дефолтов в маленьких (до 500 млн.р. или даже до 1 млрд.р.) займах – вдвое больше, чем в крупных (исключаем из крупных госкомпании). Наиболее частые причины дефолтов – выручка, сопоставимая с биржевым долгом или меньше биржевого долга, а также убытки или близкая к нулю прибыль.

( Читать дальше )

- комментировать

- Комментарии ( 23 )

14-й купон выплатил «Первый ювелирный»

- 24 июля 2019, 14:11

- |

Сегодня компания выплатила держателям биржевых облигаций 1-й серии купонный доход в размере более 1,4 млн рублей.

Расчет проводился по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 года. Размер доходов за 14-й купонный период в расчете на одну ценную бумагу составил 616,44 рубля.

Напомним, торги облигациями «ПЮДМ» стартовали на Московской бирже 30 мая 2018 г. ISIN-код: RU000A0ZZ8A2. Срок обращения бумаг — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Оборот трейдера (с учетом полной стоимости продажи продуктов аффинажа) в первом квартале 2019 г. превысил 2 млрд рублей. По сравнению с аналогичным периодом 2018 г. выручка увеличилась в 4 раза. За счет роста оборота аффинируемого золота агентский доход «ПЮДМ» вырос по отношению к первому кварталу 2018 г. на 23%, до 33 млн руб. Подробнее читайте в аналитическом покрытии компании.

О статистике дефолтов высокодоходных облигаций

- 24 июля 2019, 08:38

- |

И снова об облигационных дефолтах, теперь в секторе высокодоходных облигаций. Наше исследование, основанное на данных cbonds.ru, показывает, что:

1. 20% выпусков ВДО (к ним мы отнесли выпуски объемом менее 1 млрд.р., купонная ставка выше 10,5% в рублях) на истории 2006-19 (по май) годов оказались дефолтными.

2. Распределение дефолтов высокодоходных облигаций во времени подтверждает тезис, что в первый год обращения облигации не подвержены дефолтным рискам. В выборке по ВДО за 2006-19 годы доля выпусков, попавших в дефолт в первый год своей жизни, равна нулю.

( Читать дальше )

Итоги размещения выпуска «Ламбумиз»

- 23 июля 2019, 10:53

- |

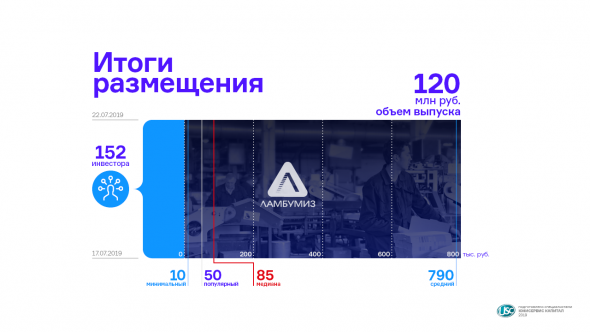

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.

Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

( Читать дальше )

Состояние и динамика портфеля PRObonds #1 (высокодоходные облигации)

- 23 июля 2019, 08:26

- |

«ГрузовичкоФ» выплатил 8-й купон по 2-му выпуску облигаций

- 22 июля 2019, 13:59

- |

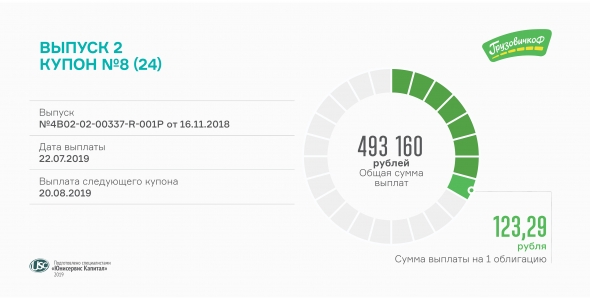

Выплата состоялась сегодня по ставке 15% годовых в размере 123,29 рубля на одну ценную бумагу (RU000A0ZZV03).

Ежемесячно держателям облигаций «ГрузовичкоФ-Центр» 2-й серии начисляется около 500 тыс. рублей в качестве купонного дохода. Транспортная компания своевременно исполняет обязательства по обслуживанию всех займов: в обращении 3 выпуска биржевых облигаций совокупным объемом 140 млн рублей.

Привлеченные инвестиции позволили «ГрузовичкоФ» приобрести в лизинг порядка 300 автомобилей и погасить треть лизинговых программ. Размещенный месяц назад третий выпуск тоже будет направлен на увеличение автопарка.

По итогам июня объем вторичных торгов облигациями второго выпуска составил 7,2 млн рублей по средневзвешенной цене 106,55%. У других выпусков «ГрузовичкоФ-Центр» оборот несколько выше, а второй показатель – ниже.

Двухлетний выпуск облигаций серии БО-П02 «ГрузовичкоФ» разместил в ноябре 2018 г. Номинал ценной бумаги – 10 тыс. рублей. Купон выплачивается каждые 30 дней по фиксированной ставке 15% годовых.

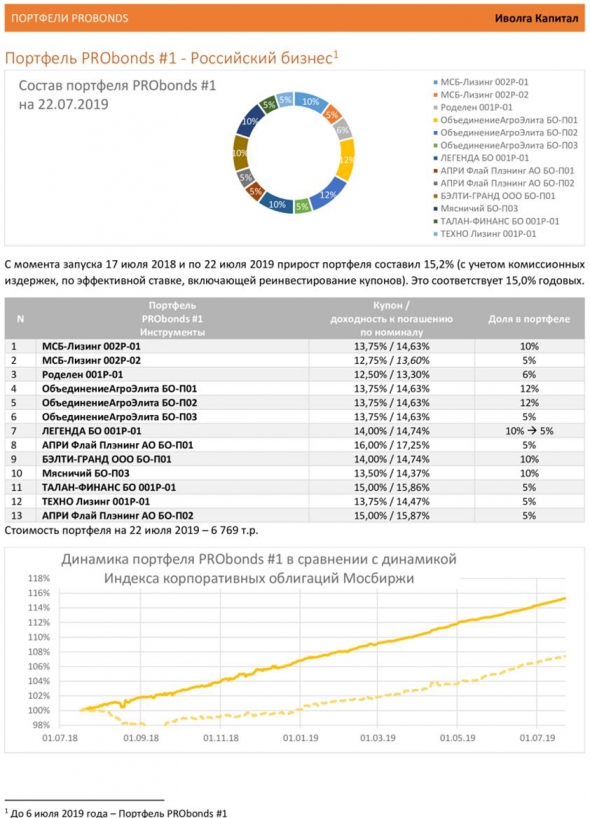

Портфелю «PRObonds – Российский бизнес» (он же PRObonds #1) исполнился 1 год. Первые 15% зафиксированы

- 18 июля 2019, 07:28

- |

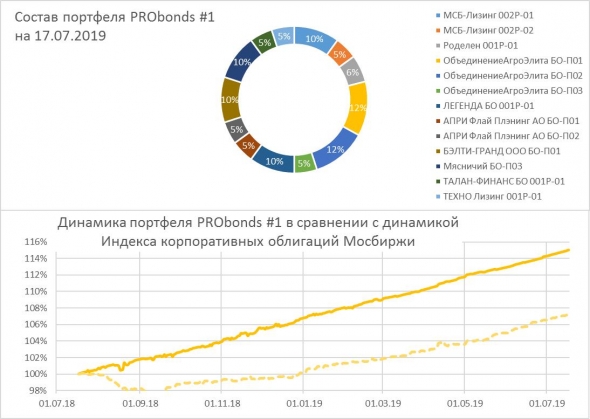

#портфелиprobonds #маленькиерадости Идея создания была простой: мониторить поведение облигаций, которые размещало тогда еще облигационное подразделение ЦЕРИХа. И тогда это было 4 выпуска 3 эмитентов. Номинальный объем обозначался как 5 млн.р.

Сейчас в портфеле 13 бумаг 9-ти эмитентов. Размещение 9 из них организовано людьми из «Иволги Капитал». И расширение продолжится.

После того как портфель прожил свои первые месяцы, частым стал вопрос, настоящий ли он? Сегодня можно утверждать, настоящий. Подписчиков у него – как минимум, десятки. В сумме денег – предположительно, более 300 млн.р., и это очень консервативное предположение.

Первый год завершился почетными 15% гросс (до уплаты НДФЛ; после уплаты было бы около 14%). Пошел новый отсчет. Удержать такую доходность в следующие 12 месяцев будет сложно. Но, скажем, 13% — перспективная величина. Просадки впереди, скорее всего, будут. Дефолты – весьма и весьма вряд ли.

( Читать дальше )

Китай, долги и вал дефолтов

- 17 июля 2019, 08:28

- |

Информативная статья от profinance.ru (http://www.profinance.ru/news/2019/07/16/btkj-dolgovaya-bomba-pod-kitaem-zadymilas.html) про пузырь в корпоративных облигациях на китайском финрынке. Интерес тут не в причинах, интерес в другом.

На огромном масштабе показана цикличность возникновения дефолтов. Ряд компаний, выходящих на рынок публичного долга, заведомо не жильцы. Но продолжительно и успешно конкурируют на деньги инвесторов по формуле классической формуле «перезанять, чтобы переотдать». Формула рабочая, пока количество денег в обращении растет. Строительство финансовой пирамиды требует финансовой подпитки. Однако, как только поток денег стабилизируется или сокращается, происходит массовое списание долгов. Судя по диаграмме, Китайский долговой рынок, похоже, еще только погружается под ватерлинию, дна не нащупал.

Дефолты, на которые от страны к стране приходится 5-15% всех облигационных выпусков – это не плавно распределенная во времени величина. На спокойном рынке они будут редкостью и могут составлять доли процента. В периоды проблем и кризисов с легкостью достигнуть четверти и более от всех погашаемых или на дотянувших до погашения бумаг.

( Читать дальше )

Рынок высокодоходных облигаций показывает рост

- 11 июля 2019, 07:47

- |

Сектор скромен, и до конца года достигнет в лучшем случае 0,2% от всего облигационного рынка. Но перспектива есть. Она сложнее, чем просто прирост числа выпусков. Она требует осмысления, работы с риском, увы – ужесточение регулирования и доступа частных инвесторов. Что до нас, то Андрей Хохрин и Дмитрий Александров, сперва через «ЦЕРИХ», позже через «ССтБ» и «Акцепт», и в конце концов через «Иволгу» вывели на рынок 15 выпусков облигаций совокупным объемом 2,65 млрд.р. Много это или мало, правильно или нет — покажет время.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

«Транс-Миссия» выплатила первый купон

- 03 июля 2019, 14:21

- |

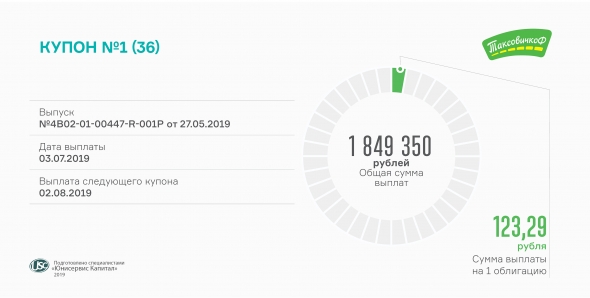

Инвесторам выплачен купонный доход по биржевым облигациям сервиса «ТаксовичкоФ» (RU000A100E70).

Общий размер выплаченных процентов составил более 1,8 млн рублей, на одну ценную бумагу — 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на весь срок обращения выпуска.

Напомним, объем первого выпуска ООО «Транс-Миссия» — 150 млн рублей. Срок обращения — 3 года. Предусмотрена амортизация по 12,5% в квартал, начиная с 15-го купонного периода. То есть с августа 2020 г. компания раз в 3 месяца будет досрочно возвращать инвесторам часть номинала облигации равными долями.

В июне представитель эмитента рассказал о планах по направлению инвестиций: на привлеченные средства будет оформлено в лизинг 865 автомобилей, которые будут работать в Москве.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал