Блог им. andreihohrin

Нужно ли финансировать новые бизнесы через облигации?

- 25 июля 2019, 09:02

- |

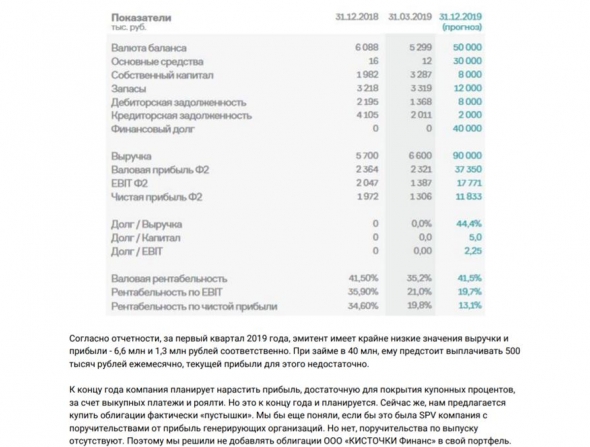

«Мозговик», который не раз песочил облигации и наших портфелей, и организованных нами выпусков (правда, более по-взрослому), высказался про «КИСТОЧКИ Финанс» (http://mozgovik.com/a/20190702.pdf). Взгляд не ангажирован ни за, ни против, лаконичен и поместился на одной странице скриншота.

Представители малого, среднего, крупного бизнеса, способные выйти на облигационный рынок – как правило, лучшие представители. Облигации – это сложно, непонятно. Нужно думать, нужно быть отрытыми, нужно уметь о себе заявить, общаться с инвесторами, продавать себя.

Поэтому давайте исходить из добрых намерений каждого отдельного эмитента. Вопрос в зрелости бизнеса для выхода именно на биржевой рынок. Дефолтов в маленьких (до 500 млн.р. или даже до 1 млрд.р.) займах – вдвое больше, чем в крупных (исключаем из крупных госкомпании). Наиболее частые причины дефолтов – выручка, сопоставимая с биржевым долгом или меньше биржевого долга, а также убытки или близкая к нулю прибыль.

Новый бизнес как правило имеет обе проблемы. Он заранее в зоне риска.

С точки зрения помощи бизнес-инициативам и бизнес-среде, вероятно, выход компаний, аналогичных «Кисточкам», оправдан. С точки зрения надежности всего облигационного рынка – вопрос. Как сделать так, чтобы и волки были сыты, и овцы целы? Решение в формальном сегментировании рынка, в том числе и ВДО. Создание Мосбиржей списка бумаг неопределенного инвестиционного риска www.moex.com/ru/markets/risksector/ — первый осознанный шаг в этом направлении. Будут новые шаги: и квалификации инвесторов, и формализация экспертного совета.

Вскоре, видимо, у каждой облигации будет ряд бирочек, сигнализирующих инвестору о риске вложений. А ставка купона будет иметь бОльшую, чем сегодня, зависимость от реального риска.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Не-не-не. Вкладываться в «кисточки» при таких фин. результатах, это — мега-спекулятивная идея, потому как бизнес этот очень жесткий. Потом хм… «кисточки» разбегутся, а на кону останутся наши денежки.

И, кстати, говоря о добрых намерениях, можно ли взглянуть на отчет Гольдман-Групп, анонсированный «на 8-9 июля»?

В общем подход ясен — буду продавать помаленьку.

группа кисточки через бондибокс успешно и коммерческие облигации размещала / погашала.

в аналитическом покрытии там подробно обо всем рассказывается

Масштаб бизнеса Гольдмана какой? А отдельных юр лиц?

По некоторым типа Талана и Брайта — вообще SPV компании.

Какие там у поручителей ГГ чистые активы? Пару миллионов, может десяток из почти миллиардных займов?

Надо открывать эмиссионную документацию и смотреть на какую величину поручители поручились.

И там никаких 5 млрд нет.

ОАЭ 1 +2 — 400 млн

Поручители:

атамановское — 46 млн

пзк — 26,5 млн

сибнефть — 8,4 млн

итого на 400 млн покрытия 80 млн (несколько десятков как и говорил)

ОАЭ 3 — вообще нет

т.е. в случае дефолта (не приведи конечно такого!) первым дефолтнет первый выпуск и держатели будут в приоритете. В любом случае в приоритете держатели 1-2 выпусков.

Но вы правы в том, что если уж дефолтнет, то вряд ли там каких-то активов наберется для расчета с держателями даже на 10 млн )

Мясничий-1 — 100 -2 — 100

Поручитель

ОАЭ — 127 млн

Итого на 200 млн — 127.

Тут по больше да, но ОАЭ при этом сам эмитент на 800 млн уже )

Мясничий 3 — 300

Без поручительств

Итого по мясничему маленькие выпуски защищены, но поручитель сам в долгах еще более крупных,

крупный выпуск вообще без поручительств.

Где больше рисков, в компании с групповой выручкой 600 млн и долгом 40 или в компании с групповой выручкой 4-5 ярда и долгом под 2?

Ну каждый решает сам.

Я лично воздержусь от ГГ. В том числе и по причинам активного «надувания» активов за счет всяких переоценок и брендов в десятки миллионов )

То ли он поддерживает аналитику мозговика, то ли против...

Очередное «ни-о-чем»