акции сша

Картонка за 250 млн рублей, 100 тыщ баксов каждому шофёру, Uber больше не тратит деньги на братьев Марио

- 07 августа 2023, 08:28

- |

📈 Интересно, что впервые за долгое время рынки двигались разнонаправленно — хотя, если учесть падения курса рубля, то всё становится понятнее. S&P на 2% упал, а индекс Мосбиржи на 3% вырос — хотя в пятницу все пассажиры немного испугались. Из портфелей (августовский обзор будет на днях) опять лучше всего выступило БУХЛО (+3% по портфелю из за бешеной Белуги, которая на ребрендинге дала +15%), но и все остальные неплохо прибавили. Сбер на коне (+6%), Яндекс, Лукойл, Тинькофф и Татнефть выдали больше 3% за неделю. В аутсайдерах у нас ИСКЧ (-3,5%) — не могу понять, на чём. В Хулежебоке хорошо подросли металлы (золото и серебро по +4%), а ОФЗ, увы, продолжили падение. А у Наждака случился худший день за полгода. Хуже всего было производителям микросхем: AMD повалилась после плохих прогнозов, и Qualcomm туда же. А вот у Amazon был лучший день в году после отличных результатов квартала — целых 100 млрд к капе.

💲 Но главная новость из США — конечно, даунгрейд американскому госдолгу от агентства Fitch.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

👉 Главные новости из мира иностранных ценных бумаг на 07.08.2023

- 07 августа 2023, 08:12

- |

1. Вице-президент Microsoft $MSFT Брэд Смит продал акции компании почти на 17$ млн.

2. Республиканцы призывают Байдена ограничить американские инвестиции в китайские акции и облигации.

3. Tesla $TSLA купила стартап беспроводной зарядки.

4. На криптобирже Binance $BNB зарегистрировано уже более 150 млн пользователей.

5. Маск хочет сделать Х $TWTR первым западным супер-приложением, которые предлагают наборы сервисов таких как ecommerce, инвестиции, платежи, и даже аутентификацию личности в одном приложении.

6. Вероятно, «Барби» и «Опенгеймер» появятся в российских кинотеатрах уже в августе. Копии с русским дубляжом привезут из Армении.

7. Coinbase $COIN хочет добиться полного прекращения дела SEC против себя. Сегодня подаст заявление.

8. Microsoft $MSFT установила партнерство с Лондонской фондовой биржей по разработке индивидуальных моделей ИИ.

9. Чистая прибыль нефтегазового гиганта Бразилии Petrobras $PBR в 1 полугодии 2023 года упала на треть.

10. Argo Blockchain $ARBK: добыча в июле составила 129 BTC, это -11% к месяцу ранее.

( Читать дальше )

markets report 7/8/23

- 07 августа 2023, 08:06

- |

Всем понедельник! Выпуск 300

Сразу, наверное, самая волнующая тема за последнее время это куда летит российский рубль и долго ли он будет еще лететь. Самый честный ответ будет конечно не знаю, но есть пара интересных моментов. Во1ых многие аналитики придерживаются мнения, что российская валюта пока смотрит дальше в сторону ослабления, потому что импорт восстанавливается и спрос на валюту остается на существенном уровне. Во2ых цена на нефть за последнее время продемонстрировала хороший рост, что вообще никак не помогло рублю укрепиться, это настораживает. В3ьих очень странные сигналы подают власти, сначала заявив, что скупать валюту по бюджетному правилу не будут, а потом что все таки будут и начнут сегодня. Что опять же должно толкнуть рубль к еще большему ослаблению, а не помочь ему укрепиться. А фундаментально текущий курс уже находится чуть выше приемлемого для бюджета уровня, то есть по идее ЦБ должен чутка помочь нашей валюте укрепиться, но этого не происходит и повышение ключевой ставки вообще никак не отразилось на рубле.

( Читать дальше )

Больше осторожности, чем оптимизма на фонде США от спекулянта, сигнальщика, недоаналитика

- 06 августа 2023, 19:55

- |

( Читать дальше )

«Это просто бюрократия»: внутри кампании Байдена по сохранению заводского бума

- 06 августа 2023, 14:21

- |

Производители сталкиваются с «замешательством и ужасом» при доступе к деньгам, выделенным Вашингтоном. Белый дом говорит, что готов помочь.

В США строятся новые заводы, и экономисты отдают значительную долю заслуг президенту Байдену благодаря недавним законам, поощряющим новую инфраструктуру, чистую энергию и полупроводники.

Но последние цифры по количеству рабочих мест предупреждают об этом буме.

Пятничный отчет показал потерю 2000 рабочих мест в обрабатывающей промышленности в июле на фоне общего прироста 187000 рабочих мест по всей экономике. Примерно 19 000 из этих новых рабочих мест находились в стадии строительства, что могло быть частично связано со всеми этими новыми заводами.

Смешанные цифры подчеркивают, что производство — сектор, имеющий центральное значение как для экономики в целом, так и для перспектив переизбрания Байдена — может столкнуться с некоторыми ухабистыми дорогами в предстоящие месяцы, поскольку Белый дом очень надеется сохранить положительные общие тенденции до дня выборов 2024 года.

( Читать дальше )

Ожидание коррекции и другие итоги недели с Максимом Шеиным

- 05 августа 2023, 16:02

- |

3200 пунктов взять не удалось — рынок пошел вниз. Неужели рост окончен? Что ж, август в современной российской истории часто приносил резкие перемены. Как будет на этот раз, в очередном выпуске YouTube-шоу «Без плохих новостей» угадывает директор по работе с состоятельными клиентами УК БКС Максим Шеин.

Текстовая версия:

Всем привет!

Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин. Главная тема выпуска — Сбер растет, рынок растет. Как долго это продолжится? Также расскажу, что значит понижение суверенного рейтинга США (и значит ли). Прокомментирую главные новости недели, разберу акции Kuaishou. И как обычно объявлю победителей конкурса и разыграю подарки.

Сбер продолжит расти?

Сбербанк опубликовал отчетность на второй квартал этого года. Для нашего рынка акций это событие очень значимо, так как у банка самый большой вес в индексе Мосбиржи, и динамика его котировок напрямую не зависит от курса доллара и внешней конъюнктуры цен на нефть, газ и металлы.

( Читать дальше )

Пятничный поцелуй

- 05 августа 2023, 01:37

- |

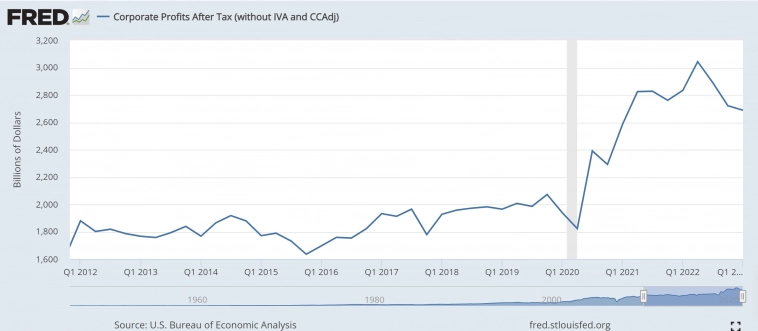

На уходящей неделе главными были экономические отчеты США и отчеты компаний.

Внеплановым событием стало снижение рейтинга США агентством Fitch, что привело к уходу от риска в традиционной корреляции на фоне роста доллара, а значит на текущем этапе рынки не опасаются долгового кризиса с выходом инвесторов из всех активов США, текущие опасения касаются только повышения вероятности рецессии по причине роста расходов бюджета на обслуживания госдолга и необходимости повышения налогов правительством США в будущем (понятно, что до выборов президента этого никто делать не будет).

Тем не менее, эта тема далеко не закрыта и следующим этапом проверки станут аукционы ГКО США на следующей неделе.

Экономические отчеты США были смешанными, но общий вывод – экономика США замедляется.

ISM подтвердил, что промышленность США в рецессии, а сектор услуг хоть и остается на территории роста, но замедляется.

Примечательно, что в июле компоненты цен в обоих ISM выросли, а занятости резко упали.

Отчет по рын

( Читать дальше )

Нейросеть выбрала лучшие акции

- 04 августа 2023, 19:57

- |

TGTX, оптимальная цена для покупки — 11.37$. Цель — 12.2064$. Предсказанная вероятность роста 83.4%

QRTEA, оптимальная цена для покупки — 0.94$. Цель — 1.0165$. Предсказанная вероятность роста 78.0%

INSG, оптимальная цена для покупки — 0.9$. Цель — 0.9751$. Предсказанная вероятность роста 80.5%

Что это такое? || Отчет

Странная многоходовочка

- 04 августа 2023, 19:07

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал