Черкизово

Усиленные Инвестиции: обзор за 17 - 24 сентября

- 27 сентября 2021, 12:52

- |

Газпром увеличился в цене на 2.9% на фоне ослабления рубля. Потенциал роста и целевая цена снизились на 3% и 1% соответственно. Польская нефтегазовая компания PGNiG, получившая право на участие в сертификации газопровода Северный поток-2, не сможет наложить вето на итоговое решение, что позитивно для Газпрома (Лента)

Газпром нефть выросла на 2.0% на фоне ослабления рубля. Позитивен рост цен на нефть. Потенциал роста изменился незначительно, целевая цена увеличилась на 2%.

Газпром нефть заключила соглашение с Аэрофлотом о сотрудничестве в создании первого в России производства авиационного топлива с минимальным углеродным следом SAF (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

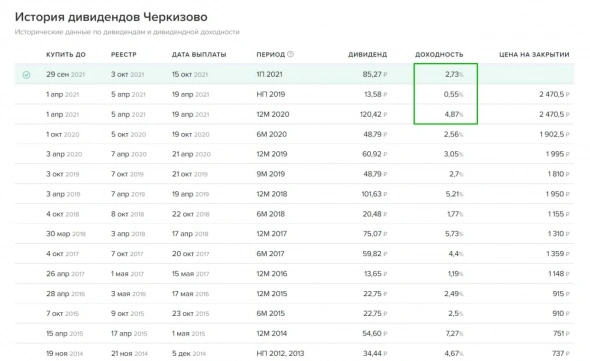

Группа Черкизово выплатит дивиденды по размещенным обыкновенным акциям в размере 85 рублей 27 копеек

- 23 сентября 2021, 16:30

- |

Общее Собрание акционеров:

Приняло решение распределить чистую прибыль Общества по результатам полугодия 2021 года и выплатить дивиденды по размещенным обыкновенным акциям Общества в денежной форме в размере 85 (Восемьдесят пять) рублей 27 копеек на одну обыкновенную акцию Общества.

Установило дату, на которую определяются лица, имеющие право на получение дивидендов: 3 октября 2021 года.

Установило сроки выплаты дивидендов:

• номинальным держателям – до 15 октября 2021 года;

• иным лицам, зарегистрированным в реестре акционеров, – до 9 ноября 2021 года.

"Черкизово" выплатит дивиденды за 1 полугодие в размере 85,27 рубля

- 23 сентября 2021, 11:27

- |

«Черкизово» выплатит дивиденды за 1 полугодие в размере 85,27 рубля

КУПИТЬ ДО 29 сен 2021г

ДАТА ВЫПЛАТЫ 15 окт 2021г

ДОХОДНОСТЬ 2,65%

Закрытие дивидендного реестра состоится 3 октября 2021 года.

Дивидендная политика Черкизово предусматривает выплату не менее 50% от чистой прибыли по МСФО скорректированной на изменение справедливой стоимости биологических активов и с/х продукции, при условии сохранения коэффициента Чистый долг/скорректированная EBITDA < 2,5х в среднесрочной перспективе (прямо сейчас на грани или выше). Как правило, платят больше 50% (60-70%). Обычно платят дважды в год по полугодиям.

Net Debt/EBITDA =2.7х

Чистая прибыль «Черкизово» по МСФО за 6 мес. 2021 г. составила ₽13,401 млрд., увеличившись на 62,6% по сравнению с ₽8,242 млрд. в предыдущем году.

Дивидендный портфель, который принес доход 140% за год и 200% за 2 года. Какие акции покупаю дальше?

- 22 сентября 2021, 09:12

- |

Подход к формированию портфеля из дивидендный акций, которые имеют потенциал увеличения дивидендов в будущем, показал отличный результат – 140% за последний год и 200% за 2 года.

В портфель не добавлял компании, которые совсем не платят дивиденды, так как их будущее сложно прогнозировать — даже в случае успеха они могут так и не начать платить дивиденды. А также не добавлял компании, которые платят дивиденды, но потенциал развития бизнеса не внушает уверенности.

В итоге сформировался портфель акций:

ПИК — 23,1%

Самолет — 19,7%

Северсталь — 14,2%

ММК — 10,0%

НЛМК — 6,8%

Сбер — 6,5%

Лукойл — 6,1%

Норникель — 2,9%

Фосагро — 2,6%

Газпром — 1,9%

Алроса — 1,8%

Магнит — 1,4%

МТС — 0,8%

Акрон — 0,8%

Черкизово — 0,5%

Сегежа — 0,3%

Татнефть — 0,2%

ВТБ — 0,1%

АФК Система — 0,1%

ЛСР — 0,1%.

Средняя текущая дивидендная доходность– 10%.

Что в дивидендном портфеле делают Самолет, Сегежа и АФК Система? По Самолету была див. доходность больше 5%, когда я начал покупать акции, сейчас за счет роста меньше, но на горизонте 2-3 лет дивиденды должны догнать стоимость акций и вырасти до 5%. По Сегежа будет дивидендная доходность 5% за 2021 год. АФК Система присутствует по минимуму с потенциалом увеличивать дивиденды.

( Читать дальше )

Черкизово и Банк Санкт-Петербург сегодня неплохо просели. Стоит брать?

- 20 сентября 2021, 15:23

- |

Банк-Санкт Петербург — один из самых недооцененных банков. Держу его в долгосрок в своем портфеле.

Разбор банка тут.

Разбор Черкизово можно посмотреть в моем блоге тут или в телеге, как кому удобней.

Обе компании фундаментально сильны и привлекательны. Разве что цена акций Черкизово слишком активно росла в последнее время и коррекция была вполне ожидаема.

Поэтому не вижу причин для беспокойства и просадку можно рассматривать, как возможность докупить хороший актив по привлекательной цене.

Верховный суд вынес решение...и наверное доходы ГК "Черкизово" возрастут.

- 20 сентября 2021, 13:45

- |

Разумеется некоторую конкуренцию этому холдингу составляют граждане желающие выращивать экологически чистую продукцию для собственного потребления, что безусловно не увеличивало их желания тратить кровно заработанные рублики на нечто с надписью «курица» в магазине.

Точнее составляли.

Верховный суд намедни вынес итоговое постановление по иску некой гражданки, которая выращивала на своём садовом участке вроде как двух курей, за что была адски оштрафована на 10 тысяч рублей за нецелевое использование земельного участка, предназначенного для садоводства.

Судьи ВС РФ досконально разобравшись признали гражданку виноватой по самый пейджер чем поставили крест на идее любителей домашней курятинки (равно как свинятинки, индюшатенки и страусятинки) выращивать оные мясные продукты на садовых участках «для себя».

( Читать дальше )

Черкизово - лучшая компания для инвестиций в России?

- 20 сентября 2021, 12:40

- |

Черкизово в моем портфеле уже давно, что дает мне отличную доходность и неплохие дивиденды, относительно средней цены покупки. При этом я верю в компанию, продолжаю держать ее в портфеле и не думаю о продаже своей доли. Рассказываю почему.

Черкизово показывает отличный рост показателей выручки и прибыли на протяжении последних лет. Что важно, связано это с ростом объема продаж основной продукции: мяса, а не с ростом цены продукции.

При этом у компании крайне надежные контрагенты как в России, так и за рубежом, а часть продукции продается под собственным брендом.

При этом Черкизово платит хорошие дивиденды своим акционерам, до 60% от чистой прибыли. Для тех, кто, как и я, покупал компанию еще до резкого роста стоимости акций, дивидендная доходность может быть свыше 10% по итогам года.

Отмечу, что у компании неплохие коэффициенты рентабельности, особенно если смотреть в динамике. Рентабельность выросла на отрезке последних пяти лет, что говорит о качественной работе менеджмента.

( Читать дальше )

Черкизово против Русагро. Чьи акции более перспективны.

- 20 сентября 2021, 11:09

- |

Я делал разбор акций Группы «Черкизово», и мне много кто написал, почему я обошел стороной компанию Русагро, относящуюся также к сектору товаров повседневного спроса.

Ну что же, давайте сравним, тем более, что сравнение это будет очень интересное.

На первый взгляд Русагро явно смотрится привлекательнее:

P/E – 5,03 против 7,35 у Черкизово.

Отчетность за первое полугодие у Русагро смотрится лучше – чистая прибыль выросла на 81%, против 62% у Черкизово.

Казалось бы Русагро быстрее растет и стоит дешевле. Но все ли так хорошо, как кажется на первый взгляд.

Для меня акции «ГЧ», как и сам бизнес остается более привлекательным.

И вот почему:- Выручка «ГЧ»на протяжении последних пяти лет показывает устойчивый и органический рост (за счет ежегодного увеличения объемов продаж и расширения производства через приобретение профильных предприятий и заводов в регионах России).

( Читать дальше )

Колбаса и курица сегодня в цене! Черкизово идет в рост.

- 19 сентября 2021, 11:14

- |

«Черкизово» отлично отчиталась о результатах своей деятельности за 1-е полугодие 2021 года, после чего акции стремительно пошли вверх.

Давно присматривался к этому активу для покупки в свой портфель, поэтому будет разбирать все подробно.

Группа «Черкизово» — российская продовольственная компания. Является крупным производителем и переработчиком мяса птицы, свинины и комбикормов. В структуру Группы входят птицеводческие комплексы, свинокомплексы, мясоперерабатывающие предприятия, комбикормовые заводы, элеваторы и более 300 тыс. га сельскохозяйственных земель.

Акции «Черкизово» торгуются на Московской бирже под тикером #GCHE с 2006 года.

👉🏼Итак, что же там с цифрами за 1-е полугодие 2021 года:

✅ Выручка увеличилась на 20,6% по сравнению с аналогичным периодом прошлого года до 73,1 млрд рублей.

✅ Валовая прибыль составила 23,8 млрд рублей, что на 27,4% выше показателя за первое полугодие прошлого года.

✅ Операционные расходы выросли на 9,2% в годовом сопоставлении и составили 8,6 млрд рублей по сравнению с 7,9 млрд рублей годом ранее за счет роста объемов производства. Доля операционных расходов в выручке уменьшилась до 11,8% против 13,0% годом ранее.

( Читать дальше )

Анализ рынка 15.09.2021 / Газпром, Русагро, Черкизово, НКНХ, FIXP, Обувь россии, X5

- 15 сентября 2021, 09:09

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал