М.Видео

"Ситилинк" зафиксировал на уровне июня цены на принтеры, микроволновки, аксессуары для школы и ряд других товаров — ФАС

- 01 сентября 2023, 10:34

- |

в перечень продукции с зафиксированными вошли наиболее популярные модели микроволновых печей, электрических чайников, электрообогревателей, электроинструментов для дачи, дома и ремонта, стиральных машин, холодильников, телевизоров, принтеров, компьютеров, а также канцелярских товаров и аксессуаров для школы.

1prime.ru/business/20230901/841631769.html

- комментировать

- Комментарии ( 0 )

М. Видео.

- 01 сентября 2023, 10:08

- |

Вчера цены упали до рекордных значений… В моменте доходность была выше 30 процентов.

При этом брокер Тинькофф понизил рейтинг с 3 до 1 звезды. Мне они кстати не рекомендуют покупать данные бумаги, так как уровень риска слишком высокий.

Так же пишут, о том что фонды сокращают долю данных облигаций в портфеле.

Возможно значительное снижение кредитного рейтинга… Пока это всё на уровне слухов и не понятно стоит ли им верить.

При этом после этого драматичного падения облигации выкупили, по 3 выпуску рост составил +24 процента. 🤦♂️Чудеса.

Текущая доходность по 4м выпускам колеблется от 18 до 25 процентов. Чем короче выпуск, тем доходность ниже, так как потенциально и риск ниже.

Тинькофф фонд на облигации продолжает держать 2 и 4 выпуски в своём портфеле.

А 15 августа они даже докупили 16 тыс облигаций 2 выпуска. Правда тогда ещё отчёта не было)

💡Что делать?

Так как уровень риска стал значительно выше, я бы всё таки лучше держался бы от этих бумаг подальше. Конечно всё ещё может стабилизироваться, компания может найти средства или её спасут каким нибудь ещё способом.

( Читать дальше )

Что сейчас делать с облигациями М.видео?

- 31 августа 2023, 16:15

- |

Рейтинги (АКРА/Эксперт РА): ruA/A(RU)

Еще неделю назад четыре рублевых выпуска облигаций ритейлера бытовой техники и электроники М.видео торговались с доходностями немногим более 13%. Теперь же они дают 22−27%! Такое резкое изменение произошло после публикации отчета 25.08.2023 за 1П 2023 г. по МСФО.

Не пора ли купить его бонды? Постараюсь дать свой ответ на этот вопрос.

Глядя на отчетность М.видео у инвестора с его бумагами, думаю, учащенно забьется сердце. Там есть все для компании, идущей по пути к дефолту: снижение выручки, рост убытков, резкое снижение капитала, увеличение чистого долга и отрицательного FCF, а также существенное снижение балансовой ликвидности.

Подробный разбор финансового состояния можно посмотреть у нашего коллеги — Анатолия Полубояринова: https://smart-lab.ru/company/mozgovik/blog/934729.php

Но на что особенно обратили внимание держатели облигаций, так это на констатацию в отчете факта нарушения банковских ковенантов по кредитам, дающих право требовать погашения задолженности.

( Читать дальше )

Стоит ли брать с доходностью 25-30% годовых? Облигации М.Видео рухнули после отчета за 1 полугодие.

- 31 августа 2023, 14:33

- |

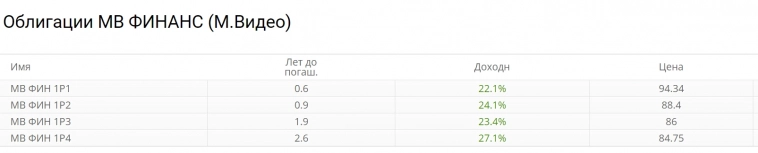

Так на данный момент выглядит табличка бондов

на нашем форуме облигаций МВ Финанс вижу довольно оптимистичные настроения:

Распродажа в МВ — какой-то цирк. Все говорят о нарушении ковенантов и плохой отчетности, и все это на основании поста в телеграмме.Чистый долг/EBITDA почти не изменился, с 4,4 до 4.6, средний уровень за последние 2 года. Такой же показатель был по итогам 6м 2021 года.Паникеры, продолжайте торговать по хэдлайнам из телеги***

Вчера разобрал отчёт полностью, а не ту часть, которую в краткой форме печатают на форумах и чатах. Долг по облигациям компания обслуживать сможет без проблем.***

Кто успеет сейчас на панике купить, тот скорее всего будет в плюсе, рано начали хоронить контору, хотя риск присутствует, менеджменту надо менять бизнес-модель и оптимизировать процессы, ну а денег думаю дадут им и время какое-то на перезагрузку.***

набираю помаленьку, на 2% от портфеля план. И акции подбираю. А вдруг выплывут, не так уж все у них и плохо. На волне инфляции население снова бросится бытовую технику скупать, глядишь, выручка будет, тем более что запасы закупались по низкому баксу.

Провел опрос в нашем облигационном телеграм канале https://t.me/bondsmartlab/170, люди пишут следующее:

Нет, ГК большая, но хлопнуться могут очень быстро***

Купил на свой риск немного Слишком вкусный процент 😄***

( Читать дальше )

Long SFIN и SHORT MVID?

- 31 августа 2023, 11:38

- |

Я думаю, что М.Видео обанкротится. Фундаментал акции MVID

Подробно изучил холдинг SFI. И пришел к выводу, что все вполне хорошо.

Если на SFI не повесят больше проблемных активов, то вполне есть апсайд процентов 20-30!

Считаю, что такое поведение будет слишком зашкварным и вероятность этого мала.

Что думаете по поводу покупки SFI и шорта Мвидео?

М.Видео. Первые ласточки или всё под контролем?

- 31 августа 2023, 11:19

- |

После выхода отчетности по МСФО за 1П 2023 г. облигации компании начали снижаться, потеряв в цене от 4,4% до 16,2%, и торгуются с доходностью к погашению 20-25% в зависимости от срока до погашения. Давайте разберемся, в чем причина такой реакции и стоит ли покупать облигации компании с такой привлекательной доходностью.

Спойлер: если вы любите рисковать и готовы, например, к риску реструктуризации долга и личным фин. потерям, то да. Если нет, то лучше обратить внимание на менее доходные, но более устойчивые альтернативы.

Что случилось

25 августа компания «М.Видео» представила слабую отчетность по МСФО за 1П 2023 г. Оборот снизился на 18% г/г, и это второе слабое полугодие после 30%-ного падения во 2П 2022 г. Чистый убыток вырос до 4,6 млрд против 3,7 млрд руб. годом ранее.

C одной стороны, снижение продаж компании в целом отражает рыночную динамику (в феврале-марте 2022 года был всплеск спроса, а в этом году расходы потребителей, по данным Sberindex, почти до конца марта демонстрировали отрицательную динамику г/г). С другой стороны, «М.Видео» показала более существенное снижение продаж (если сравнивать с данными Sberindex), что может говорить о том, что физические магазины компании и их услуги теряют свою актуальность, а онлайн-продажи стагнируют, проигрывая конкуренцию маркетплейсам.

( Читать дальше )

#MVID 🖥 Мвидео short

- 31 августа 2023, 11:17

- |

🤔Брать шорт не буду, просто размышления.

На рынок надвигается крах мВидео..

- 31 августа 2023, 11:00

- |

судя по отчетам компания уже не может обслуживать долг.

Маркетплейсы и конкуренты уводят компанию в убытки.

облигации торгуются с доходностью 30% !

надо глянуть в каких банках у мВидео есть кредитные линии..

Чистые активы на подсосе… платить будет не чем.

CTRL, Azur и М.Видео

- 31 августа 2023, 09:31

- |

Сегодня сбор заявок по двум выпускам лизинговых компаний: Azur (Финансовые системы) и CTRL (Контрол Лизинг). На Альфе замечен один, а на ВТБ другой выпуски.

Презентации прикрепляю в телеге, предлагаю в комментариях обсудить. Посты по ним не успел написать, но выпуски выглядят интересно. Оба в районе 16% по купонам.

Также всех волнует судьба М.Видео и их облигаций, которые дают доходность 20%+.

На РБК есть такой материал, который объясняет риски и возможности их по бондам. Тоже предлагаю обсудить. Какие мысли, котлетеры и туземунщики?

Доходности по четырем выпускам облигаций М.Видео за четыре сессии взлетели более чем вдвое, превысив 20% на фоне распродажи бондов ретейлера из-за долгов и риска ликвидности - РБК

- 31 августа 2023, 07:16

- |

Нарушение ковенантов связано с изменением политики импорта, что увеличило финансовую нагрузку. Инвесторы начали беспокоиться о ликвидности компании, особенно в преддверии новогоднего сезона.

Ситуация осложнилась уходом западных брендов с рынка и сильной конкуренцией с онлайн-платформами. Оценки риска дефолта стали выше, особенно при учете высоких процентных ставок.

Возможно, компанию поддержит ее контролирующий акционер Саид Гуцериев, но перспективы роста выручки остаются неясными. Эта ситуация отражает вызовы, с которыми сталкиваются традиционные розничные компании в эпоху онлайн-торговли.

Источник: quote.ru/news/article/64ef51d69a7947fcd257f283

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал