Московская биржа

Стартовал сбор заявок на участие в первичном размещении облигаций «Нафтатранс плюс»

- 04 февраля 2019, 08:37

- |

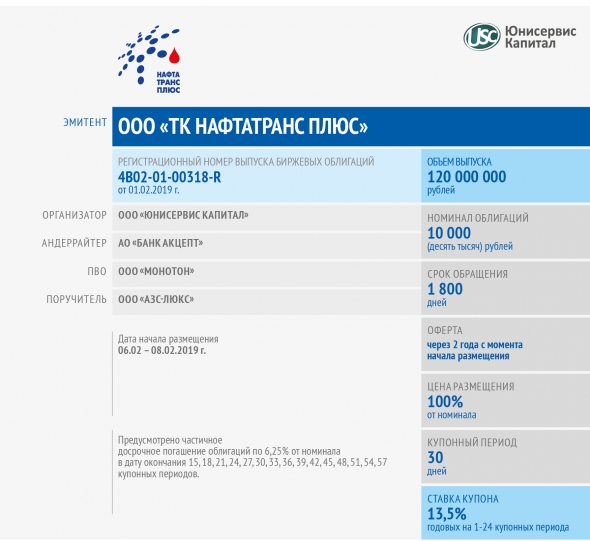

Выпуск ценных бумаг серии БО-01 топливной компании зарегистрирован под номером 4B02-01-00318-R от 01.02.2019.

Компания приняла решение разместить на Московской бирже 12 тыс. облигаций номинальной стоимостью 10 тыс. руб. каждая. Пятилетний выпуск предусматривает 60 купонных периодов. Ставка 1-24 купонов — 13,5% годовых. Оферта состоится спустя 2 года после начала размещения. Организатором программы выступает компания «Юнисервис Капитал», андеррайтером — АО «Банк Акцепт».

Для участия в первичном размещении инвесторам необходимо воспользоваться специальным разделом, подготовленным организатором выпуска, и в назначенный день подать заявку на покупку обозначенного количества облигаций согласно размещенной инструкции.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Объем фондов FinEx ETF превысил 200 млн долл.

- 30 января 2019, 16:18

- |

Дивиденды МосБиржи могут составить 7 рублей на акцию - Пермская фондовая компания

- 30 января 2019, 14:03

- |

Сегодня постараемся ответить на вопрос, являются ли текущие уровни достаточно привлекательными для набора позиций.

В последние годы компания демонстрирует снижение финансовых результатов. Во многом это связано со снижением процентных доходов. Компания размещает значительную часть средств своего инвестиционного портфеля в инструменты с фиксированной доходностью. Снижение ставок в стране оказало определенное воздействие на данную статью. Также свою роль сыграл факт уменьшения размера инвестиционного портфеля на 9,7% за год и 14,2% за квартал. Тем не менее, на наш взгляд процентные ставки в экономике, вероятно, оттолкнулись от своего дна. Таким образом, давление на данную статью в результатах «Мосбиржи» снизится.

В то же время стоит отметить, что на фоне снижения объемов торгов значение комиссионных доходов продолжает свой умеренный рост. Результаты за 12 месяцев установили свой исторический максимум. Текущие же аналогичные показатели процентных доходов примерно на треть не достигают своего максимального значения.

( Читать дальше )

Московская биржа - вошла в состав акционеров Казахстанской фондовой биржи

- 29 января 2019, 15:22

- |

«Казахстанская фондовая биржа» и «Московская биржа» заключили сделку по продаже 32 тыс. 360 акций KASE в рамках реализации ранее подписанного сторонами соглашения о стратегическом сотрудничестве.

По итогам сделки доля MOEX в капитале KASE составила 3,32%"

Чья доля была приобретена — не уточняется.

Участие в капитале «Казахстанской фондовой биржи» будет происходить в рамках подписанного в апреле 2018 года соглашения о стратегическом сотрудничестве между двумя биржами.

Целями сотрудничества бирж являются предоставление взаимного доступа казахстанским и российским участникам торгов и инвесторам к рынкам обеих стран; участие в создании инфраструктурной организации-центрального контрагента на рынках Казахстана; предоставление «Московской биржей» торгово-клиринговых технологий для рынков KASE и консультаций в части повышения эффективности биржевых торгов,

( Читать дальше )

Обзор: Какие акции на Мосбирже выигрывают от слабого рубля, а какие теряют

- 25 января 2019, 17:37

- |

Многие инвесторы задаются вопросом о том, как влияет изменение курса национальной валюты на бизнес российских компаний. В этом обзоре мы постарались разобраться в ситуации и выделить те акции, которые выигрывают от девальвации рубля или же теряют.

В кейсах влияния курсовых разниц на российские компании ключевыми являются следующие факторы: валютные выручка, расходы, кэш и долговая нагрузка.

Чем больше доля валютной выручки и запасы наличных у компании, тем больше она заинтересована в слабом рубле. Напротив, высокая доля валютных расходов и задолженности делает для компаний более выгодным крепкий рубль. Валютная задолженность, помимо расходов на обслуживание, за счет переоценки также влияет на дивидендный фактор, который на российском рынке является одним из ключевых драйверов роста.

Особняком стоит использование деривативов, которые также могут повлиять на прибыль компаний. В основном, они используются компаниями с целью хеджировать негативный эффект, т.е. нивелировать отрицательное влияние курсовых разниц. Для большинства российских эмитентов существенного влияния они не оказывают и приводят реакцию ближе к нейтральному состоянию.

( Читать дальше )

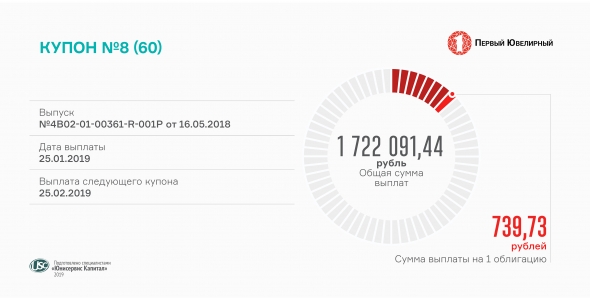

«Первый ювелирный» выплатит более 1,7 млн руб. за 8-й купон

- 25 января 2019, 10:10

- |

Выплата купонного дохода по 2328 размещенным облигациям состоится сегодня.

Начисления купонного дохода выросли в связи с доразмещением компанией в январе 300 облигаций первого выпуска. Расчет осуществляется по ставке 18%.

На январь в обращении находится 2328 мини-бондов «Первый ювелирный» серии БО-П01 (RU000A0ZZ8A2) на 116,4 млн руб. Оставшуюся часть выпуска в объеме 73,6 млн руб. компания планирует реализовать на первичном рынке в течение 2019 г.

Ценные бумаги «Первого ювелирного» демонстрируют хорошую ликвидность. Торги начались 30 мая 2018 г. Вторичный оборот за неполные 8 мес. 2018 г., с мая по декабрь, составил 204,4 млн руб., средневзвешенная цена — 100,35%. Объем торгов вырос в конце года с 13 до 23,5 млн руб. по сравнению с ноябрем, при этом цена снизилась с максимального 101,46% до 100,78%.

( Читать дальше )

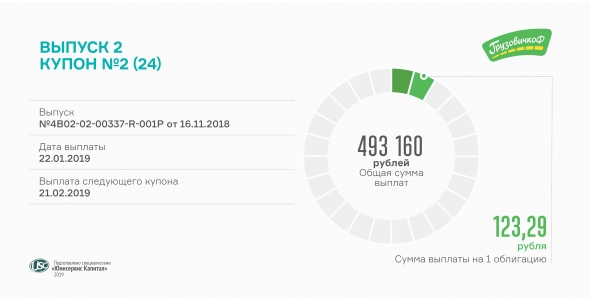

Второй купон по облигациям 2-й серии выплатит «ГрузовичкоФ»

- 22 января 2019, 09:05

- |

Обязательство по выплате купонного дохода по 2-му выпуску биржевых облигаций компания исполнит сегодня.

Размер выплат рассчитывается исходя из ставки купона 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Второй выпуск был размещен на Московской бирже в конце ноября и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме. Первичное размещение выпуска объемом 40 млн руб. собрало заявки на 68,3 млн руб. Таким образом, переподписка составила 71%.

( Читать дальше )

Дивидендные истории будут привлекательны в средне- и долгосрочной перспективе - ИК QBF

- 21 января 2019, 17:28

- |

Несмотря на возможное ухудшение внешнего фона, рекордные дивиденды, которые составят в среднем 7% по Индексу «МосБиржи», будут оказывать поддержку акциям многих компаний. Внимание инвесторов следует сосредоточить не просто на компаниях, которые платят высокие дивиденды, например, в сталелитейном или телекоммуникационном секторе, а на компаниях, которые хотят существенно повысить дивидендные выплаты.

( Читать дальше )

Московская биржа - запускает торги опционами на фьючерсы на индекс акций иностранных эмитентов (US500)

- 15 января 2019, 19:10

- |

16 января 2019 года на срочном рынке Московской биржи начинаются торги опционами на фьючерсные контракты на индекс акций иностранных эмитентов (US500).

Срок действия опционов будет истекать в третий четверг марта, июня, сентября и декабря соответствующего года. Первая экспирация указанных опционов состоится 21 марта 2019 года.

Запуск новых инструментов расширит возможности инвестирования российских участников рынка и их клиентов на глобальном рынке ценных бумаг. Начало торгов опционами на фьючерсные контракты на индекс иностранные акций является частью стратегии Московской биржи по предоставлению отечественным институциональным и частным инвесторам доступа к популярным инструментам глобального

( Читать дальше )

Дивиденды Сургутнефтегаза составят около 7,4 рубля на привилегированные акции - КИТ Финанс Брокер

- 15 января 2019, 17:41

- |

Доходы Мосбиржи растут и вследствие роста объема фондовых операций, и из-за повышения ставок ЦБ РФ. Компания не платила промежуточный дивиденд в 2018 г., ожидаем, что летом будет выплачен дивиденд за весь год. Риск сделки — возможное исключение из индекса MSCI Russia: Мосбиржа формально не проходит по критерию размера капитализации, если она будет ниже $3 млрд к концу марта, риск возрастет.

Стоит обратить внимание на привилегированные акции «Сургутнефтегаза». Самая высокая дивидендная доходностью в нефтегазовом секторе. По нашим оценкам, дивиденд составит порядка 7,4 руб. на бумагу. Ближайшим триггером роста акций будет публикация отчета по РСБУ за 2018 г.Баженов Дмитрий

КИТ Финанс Брокер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал