Лукойл

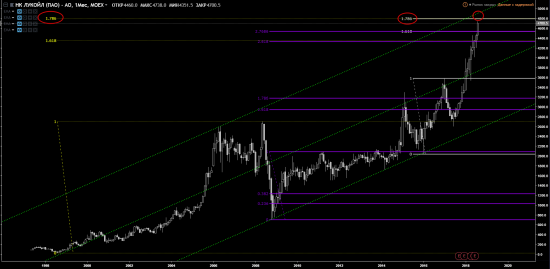

Не пора ли зашортить Лукойл?

- 04 сентября 2018, 19:01

- |

УВЕДОМЛЕНИЕ И РАСКРЫТИЕ ИНФОРМАЦИИ О СДЕЛКАХ ЛИЦ, ОСУЩЕСТВЛЯЮЩИХ РУКОВОДЯЩИЕ ФУНКЦИИ, И ТЕСНО СВЯЗАННЫХ С НИМИ ЛИЦ

1. Сведения о лице, осуществляющем руководящие функции/связанном лице (ФИО/наименование): Резерв Инвест (Кипр) Лимитед, финансовая компания, регулируемая Комиссией по биржам и ценным бумагам Кипра, номер лицензии

CIF 028/04

2. Причина уведомления:

a) Должность/статус: лицо, тесно связанное с лицами, осуществляющими руководящие функции: В.Ю. Алекперовым, членом Совета директоров и Президентом ПАО «ЛУКОЙЛ», Л.А. Федуном, членом Совета директоров и Вице-президентом ПАО «ЛУКОЙЛ»

b) Первоначальное уведомление/изменение: первоначальное уведомление

3. Сведения об эмитенте, участнике рынка торговли квотами на выбросы, аукционной платформе, аукционере или наблюдателе на торгах:

а) Полное наименование: Публичное акционерное общество «Нефтяная компания „ЛУКОЙЛ“

б) Идентификатор юридического лица: 549300LCJ1UJXHYBWI24

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Роснефть - в августе сохранила лидерство по добыче газа среди независимых производителей России - ЦДУ ТЭК

- 03 сентября 2018, 13:39

- |

«Роснефть» сократила добычу газа в январе—августе 2018 года на 4,7% г/г — до 30,072 млрд кубометров - сообщает ЦДУ ТЭК.

Добыча «Новатэка» в январе—августе текущего года сократилась на 4,9% — до 29,514 млрд кубометров.

Добыча газа «Роснефти» в августе составила 3,67 млрд кубометров против 3,589 млрд кубометров у «Новатэка».

Таким образом, «Роснефть» сохранила лидерство по добыче газа среди независимых производителей РФ.

В январе—августе увеличили добычу газа:

- «Лукойл» — на 0,6%, до 14,049 млрд кубометров,

- «Газпром нефть» — на 16,7%, до 11,271 млрд кубометров,

- «Русснефть» — на 13,8%, до 1,682 млрд кубометров

- «Славнефть» — на 3,7%, до 633,4 млн кубометров.

( Читать дальше )

Роснефть - в январе-августе увеличила добычу нефти на 2% — до 127,7 млн тонн - ЦДУ ТЭК

- 03 сентября 2018, 12:49

- |

«Роснефть» увеличила добычу нефти в январе—августе 2018 года на 2% по сравнению с показателем за аналогичный период прошлого года — до 127,685 млн тонн. Об этом говорится в материалах Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

В августе «Роснефть» добыла 16,613 млн тонн.

Добыча в январе—августе:

- ЛУКОЙЛ - снизилась на 0,2% — до 54,34 млн тонн. В августе компания добыла 7,041 млн тонн.

- «Сургутнефтегаз» сохранил добычу нефти за восемь месяцев на уровне 40,269 млн тонн, в августе добыча компании составила 5,306 млн тонн.

- «Газпром нефть» с начала года сохранила добычу на уровне 26,428 млн тонн. В августе показатель добычи компании составил 3,584 млн тонн.

( Читать дальше )

Лукойл - среднесрочный шорт

- 02 сентября 2018, 19:28

- |

От 4800-5000 можно пробовать набирать шорт в новом фьюче.

Больше прогнозов и торговля онлайн — t.me/fibo_trading

Стремление гармонизировать интересы менеджмента и акционеров позитивно для Лукойла - АТОН

- 31 августа 2018, 11:09

- |

Прогноз по росту добычи на 2018 повышен до 3% г/г (против предыдущего прогноза 1-2% г/г), что предполагает добычу углеводородов на уровне 2 300 тыс бнэ в сутки на фоне сильного роста на газовых активах в Узбекистане и смягчения ограничений ОПЕК+.

Капзатраты в 2018: подтверждены на уровне 500 млрд руб. В 2019-20 ЛУКОЙЛ намерен сконцентрироваться на новых инвестиционных проектах в российском добывающем сегменте, а годовой объем капзатрат на поддержание добычи в Узбекистане составит около $100-200 млн в год.

Выкуп: $3 млрд за 5 лет с 3 сентября 2018. По нашим оценкам, по текущей цене акций объем выкупа в $3 млрд предполагает покупку 43 млн акций (5% от общего объема или 10% акций в свободном обращении). ЛУКОЙЛ не исключает еще одного выкупа на горизонте 2022 года.

Погашение казначейских акций: единоразовое.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 31 августа 2018, 09:23

- |

Дешевый рубль и дорогая нефть увеличили прибыли нефтяных компаний в несколько раз

Подешевевший с начала 2018 г. на 10% рубль и на столько же подорожавшая нефть позитивно сказались на выручке, чистой прибыли и EBITDA российских нефтяных компаний, свидетельствуют данные из их отчетов. Так, чистая прибыль «Роснефти» за II квартал этого года в сравнении с I кварталом выросла в 2 раза, «Газпром нефти» – почти на 40%, «Лукойла» и «Татнефти» – на 50%. У российских нефтяников есть несколько способов потратить дополнительную прибыль – снизить долговую нагрузку, увеличить инвестиции или поделиться( Читать дальше )

Лукойл - ожидает добычу жидких углеводородов на проектах в РФ в 2018 г на уровне 2017 г

- 30 августа 2018, 19:20

- |

"Лукойл" ожидает, что добыча жидких углеводородов компании на проектах в России в 2018 году сохранится на уровне прошлого года — сообщалось на телеконференции. При этом общая добыча жидких углеводородов «Лукойла» в 2018 году может увеличиться на 3%

«В России… с начала 2017 года мы постепенно сокращали добычу, чтобы достичь уровня, соответствующего ограничению (в рамках ОПЕК+ — ред.). А затем мы снова увеличили добычу с июля этого года. И, по нашим оценкам, добыча жидких углеводородов на проектах в России в этом году будет на уровне прошлого года»

«Мы ожидаем рост добычи углеводородов (в 2018 году — ред.) на уровне 3% за счет газового проекта в Узбекистане и высокого уровня добычи углеводородов в России»

Прайм

Лукойл - может начать новую программу buy back в 2022 г

- 30 августа 2018, 19:17

- |

"Лукойл" может начать очередную программу обратного выкупа акций (buy back) в 2022 году, если досрочно завершит предыдущую.

Первый вице-президент нефтяной компании Александр Матыцын:

«Если программа будет выполнена раньше, то в 2022 году мы можем начать другую программу»

В четверг «Лукойл» объявил о начале программы обратного выкупа акций на общую сумму до 3 миллиардов долларов на открытом рынке со сроком действия с 3 сентября 2018 года по 30 декабря 2022 года. Программа обратного выкупа объявлена в рамках реализации стратегических инициатив, поддержанных советом директоров в декабре 2017 года.

Приобретение акций в рамках buy back будет осуществляться Lukoil Securities Limited, 100%-ным дочерним обществом «Лукойла», на регулируемых торговых площадках через профессиональных международных

( Читать дальше )

"ЛУКОЙЛ" на втором месте

- 30 августа 2018, 17:20

- |

По данным на 16:40 мск капитализация «ЛУКОЙЛа» составляла 4,011 трлн рублей, в то время как рыночная стоимость бумаг Сбербанка с учетом «префов» опустилась до 3,997 трлн рублей.

www.finmarket.ru/news/4840457

Динамика основных финансовых показателей Лукойла оказалась достаточно ровной - Промсвязьбанк

- 30 августа 2018, 16:16

- |

Чистая прибыль ЛУКОЙЛа, в первом полугодии 2018 года по МСФО составила 276,4 млрд руб., что на 37,5% больше по сравнению с первым полугодием 2017 года, следует из отчета компании. Выручка от реализации в первом полугодии 2018 года выросла на 32,1% и составила 3,7 трлн руб. Показатель EBITDA в первом полугодии 2018 года вырос до 514,7 млрд руб., что на 33,1% больше по сравнению с первым полугодием 2017 года.

Динамика основных финансовых показателей ЛУКОЙЛа (выручка, EBITDA, чистая прибыль) оказалась достаточно ровной. Основным фактором увеличения стал рост рублевой цены на нефть и объемов реализации газа. EBITDA показала рост чуть лучше чем выручка благодаря увеличение доли высокомаржинальных объемов в структуре добычи нефти, а чистая прибыль улучшила рост на фоне неденежные эффекты от курсовых разниц, а также прибыль от продажи доли в АО Архангельскгеолдобыча.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал