SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Лукойл

Лукойл – рсбу/ мсфо - 1 кв 2019г

- 29 мая 2019, 16:01

- |

Лукойл – рсбу/ мсфо

750 000 000 акций http://fs.moex.com/files/12122

Free-float 55%

Капитализация на 29.05.2019г: 3,901.13 трлн руб

Общий долг на 31.12.2016г: 621,940 млрд руб/ мсфо 1,787.01 трлн руб

Общий долг на 31.12.2017г: 741,606 млрд руб/ мсфо 1,735.82 трлн руб

Общий долг на 31.12.2018г: 1,174.65 трлн руб/ мсфо 1,658.86 трлн руб

Общий долг на 31.03.2019г: 977,894 млрд руб/ мсфо 1,766.49 трлн руб

Выручка 2016г: 316,541 млрд руб/ мсфо 5,227.05 трлн руб

Выручка 1 кв 2017г: 47,492 млрд руб/ мсфо 1,431.60 трлн руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Лукойл - чистая прибыль, относящаяся к акционерам, составила 149,2 млрд руб. (+36,8% г/г)

- 29 мая 2019, 15:04

- |

ПАО «ЛУКОЙЛ» опубликовало сокращенную промежуточную консолидированную финансовую отчетность за три месяца, закончившихся 31 марта 2019 года, подготовленную в соответствии с международными стандартами финансовой отчетности (МСФО)

В первом квартале 2019 года выручка от реализации составила 1 850,9 млрд руб., что на 13,5% больше по сравнению с первым кварталом 2018 года. Основное положительное влияние на динамику выручки оказали девальвация рубля и увеличение объемов реализации нефти и газа за рубежом в связи с ростом объемов добычи и увеличением объемов трейдинга нефтью. Рост выручки сдерживался снижением цен на углеводороды в долларовом выражении и снижением объемов оптовых продаж нефтепродуктов за рубежом преимущественно в результате сокращения объемов трейдинга.

( Читать дальше )

В первом квартале 2019 года выручка от реализации составила 1 850,9 млрд руб., что на 13,5% больше по сравнению с первым кварталом 2018 года. Основное положительное влияние на динамику выручки оказали девальвация рубля и увеличение объемов реализации нефти и газа за рубежом в связи с ростом объемов добычи и увеличением объемов трейдинга нефтью. Рост выручки сдерживался снижением цен на углеводороды в долларовом выражении и снижением объемов оптовых продаж нефтепродуктов за рубежом преимущественно в результате сокращения объемов трейдинга.

( Читать дальше )

Интерес спекулянтов к акциям Лукойла может ослабнуть - Фридом Финанс

- 29 мая 2019, 10:23

- |

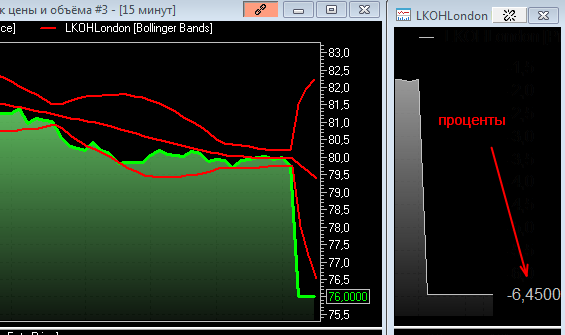

Акции Лукойла (-2,30%) обвалились на больших объемах. Коррекция связана, в основном, с ребалансировкой индекса MSCI и предсказывалась заранее. Подобное происходило последний раз в октябре прошлого года.

ИК «Фридом Финанс»

Однако, стоит отметить, что вблизи уровня 6000 руб. наблюдались инсайдерские сделки продажи, это может охладить интерес к бумаге со стороны спекулянтов несмотря на 15%-е падение от максимума. В ближайшие дня возможна повышенная волатильность котировок. Акции пробили вниз 200 дневную среднюю, что является негативным техническим сигналом. Уровень поддержки на горизонте месяца – 4800 руб., сопротивления – 5300 руб.Ващенко Георгий

ИК «Фридом Финанс»

Выручка Лукойла снизится на 11% - до 1 825 млрд рубей - Велес Капитал

- 27 мая 2019, 18:17

- |

29 мая «ЛУКОЙЛ» представит финансовую отчетность по МСФО за 1 квартал 2019 года.

Согласно нашим прогнозам, выручка «ЛУКОЙЛа» снизится на 11% к/к до 1 825 млрд руб. главным образом в результате снижения средней цены на нефть на 6% к/к до $63 за баррель.

Несмотря на падение выручки, EBITDA, по нашим расчетам, вырастет на 3% к/к до 288 млрд руб. благодаря положительному лагу экспортной пошлины и изменениям в налогообложении, которые вступили в силу с 2019 г. Чистая прибыль сократится на 9% к/к до 145 млрд руб., так как в предыдущем квартале компания отразила прибыль по курсовым разницам.

ИК «Велес Капитал»

Согласно нашим прогнозам, выручка «ЛУКОЙЛа» снизится на 11% к/к до 1 825 млрд руб. главным образом в результате снижения средней цены на нефть на 6% к/к до $63 за баррель.

Несмотря на падение выручки, EBITDA, по нашим расчетам, вырастет на 3% к/к до 288 млрд руб. благодаря положительному лагу экспортной пошлины и изменениям в налогообложении, которые вступили в силу с 2019 г. Чистая прибыль сократится на 9% к/к до 145 млрд руб., так как в предыдущем квартале компания отразила прибыль по курсовым разницам.

Таким образом, результаты компании, скорее всего, будут находиться в рамках общеотраслевой динамики, поэтому мы не ожидаем влияния отчетности на акции компании за исключением случая существенного расхождения результатов с прогнозом рынка.Сидоров Александр

ИК «Велес Капитал»

Покупка Лукойла против Газпрома - ITI Capital

- 27 мая 2019, 15:45

- |

Ранее мы опубликовали идею по покупке «ЛУКОЙЛа» с целевым уровнем в 5 436 руб. до конца июня. С момента покупки по цене 5 065 руб. доход составил 3,5%, в случае «Газпрома» – 5,1%.

Мы считаем, что акции «ЛУКОЙЛа» значительно недооценены технически и фундаментально в отличие от «Газпрома», который выглядит переоцененным после недавнего всплеска котировок. В краткосрочной перспективе стоимость акций «ЛУКОЙЛа» приблизится к цене обратного выкупа в размере 5 450 руб./акция, что рядом с нашим целевым уровнем, и продолжит расти к фундаментальному целевому уровню.

Почему «ЛУКОЙЛ» продолжит расти в отличие от «Газпрома».

1. «ЛУКОЙЛ» в отличие от «Газпрома» фундаментально выглядит недооцененным. При нынешней цене его потенциал роста на 12 месяцев – 15,6%, исходя из консенсус-прогноза в 6 118 руб. Согласно нашим оценкам, потенциал роста до конца года – 10% от текущего уровня, целевая цена – 5 800 руб. По оценке инвестбанков и брокеров, потенциал роста Лукойла, исходя из прогнозной цены, составляет 36% (7 241 руб.), потенциал снижения – 14% (5 083 руб.).

( Читать дальше )

Мы считаем, что акции «ЛУКОЙЛа» значительно недооценены технически и фундаментально в отличие от «Газпрома», который выглядит переоцененным после недавнего всплеска котировок. В краткосрочной перспективе стоимость акций «ЛУКОЙЛа» приблизится к цене обратного выкупа в размере 5 450 руб./акция, что рядом с нашим целевым уровнем, и продолжит расти к фундаментальному целевому уровню.

Почему «ЛУКОЙЛ» продолжит расти в отличие от «Газпрома».

1. «ЛУКОЙЛ» в отличие от «Газпрома» фундаментально выглядит недооцененным. При нынешней цене его потенциал роста на 12 месяцев – 15,6%, исходя из консенсус-прогноза в 6 118 руб. Согласно нашим оценкам, потенциал роста до конца года – 10% от текущего уровня, целевая цена – 5 800 руб. По оценке инвестбанков и брокеров, потенциал роста Лукойла, исходя из прогнозной цены, составляет 36% (7 241 руб.), потенциал снижения – 14% (5 083 руб.).

( Читать дальше )

Лукойл отчитается 29 мая и проведет телеконференцию 30 мая - Атон

- 27 мая 2019, 11:04

- |

ЛУКОЙЛ 29 мая должен опубликовать финансовые результаты за 1К19.

Мы ожидаем, что они отразят тренды, которые уже продемонстрировали другие компании сектора, Роснефть и Газпром нефть. Выручка упадет до 1 878 млрд руб. (-7% кв/кв) на фоне снижения добычи нефти на 1% кв/кв и неблагоприятной динамики зарубежного перерабатывающего сегмента (объемы переработки упали на 4% кв/кв). EBITDA должна вырасти до 293 млрд руб. (+5% кв/кв) за счет снижения экспортной пошлины, позитивного влияния обратного акциза в размере 9.8 млрд руб., по нашим оценкам, а также снижения НДПИ, отражающего частичный переход на НДД. Чистая прибыль должна составить 149 млрд руб. (-6% кв/кв), преимущественно за счет того, что динамика EBITDA будет нивелирована более высокой амортизацией по сравнению с низкой базой 4К и более низкой прибылью от курсовых колебаний.АТОН

Телеконференция намечена на 30 мая 2019 на 16:00 по московскому времени (14:00 по Лондону). Нам будут интересны детали следующей потенциальной программы выкупа, любая информация по недавно объявленной новой стратегии в области переработки газа и нефтехимии, а также мы традиционно обратим внимание на прогноз по добыче и капзатратам на 2019 в контексте ограничений ОПЕК+. Номера для набора: +7 495 249 9843 (Россия), +44 (0) 20 3003 2666 (Великобритания); ID: LUKOIL.

Увеличение присутствия в сегменте нефтехимии и переработке газа вписывается в стратегию развития Лукойла - Атон

- 22 мая 2019, 11:20

- |

Лукойл представит новую газовою стратегию в 3К-4К19

Коммерсант сообщает сегодня, что ЛУКОЙЛ планирует представить обновленную стратегию по расширению производства нефтехимической продукции и переработке газа уже в 3К-4К19. Она предусматривает строительство мощностей по производству 1 млн т в год полиэтилена и 0.5 млн т в год полипропилена (скорее всего на Пермском НПЗ), а также расширение существующих мощностей по производству полипропилена (Ставролен — 120 тыс т в год, Бургас — 80 тыс т в год). Монетизация газа должна стать еще одним важным стратегическим шагом; потенциальное направление — строительство на заводе Ставролен мощностей по производству карбамида в объеме 1.7 млн т в год и аммиака в объеме 170 тыс т в год, запуск предварительно запланирован на 2023. Кроме того, ЛУКОЙЛ рассматривает другие проекты по переработке газа, которые могут включить в себя производство этана и метанола.

Коммерсант сообщает сегодня, что ЛУКОЙЛ планирует представить обновленную стратегию по расширению производства нефтехимической продукции и переработке газа уже в 3К-4К19. Она предусматривает строительство мощностей по производству 1 млн т в год полиэтилена и 0.5 млн т в год полипропилена (скорее всего на Пермском НПЗ), а также расширение существующих мощностей по производству полипропилена (Ставролен — 120 тыс т в год, Бургас — 80 тыс т в год). Монетизация газа должна стать еще одним важным стратегическим шагом; потенциальное направление — строительство на заводе Ставролен мощностей по производству карбамида в объеме 1.7 млн т в год и аммиака в объеме 170 тыс т в год, запуск предварительно запланирован на 2023. Кроме того, ЛУКОЙЛ рассматривает другие проекты по переработке газа, которые могут включить в себя производство этана и метанола.

На наш взгляд, увеличение присутствия в сегменте нефтехимии и переработке газа вписывается в долгосрочную стратегию развития ЛУКОЙЛа, учитывая, что компания активно инвестировала в модернизацию российских нефтеперерабатывающих мощностей и продолжает увеличивать добычи газа на узбекских активах (2018: 13.4 млрд куб м). Это должно создать дополнительный центр роста для компании в условиях относительно скромных темпов наращивания добычи нефти в России (особенно в контексте ограничений ОПЕК+) и обеспечить присутствие в сегменте высокорентабельной продукции переработки, однако нефтехимия и газопереработка обычно являются капиталоемкими направлениями, поэтому мы будем ждать обновления стратегии, чтобы оценить окончательные параметры — НЕЙТРАЛЬНО для акций на данном этапе.АТОН

Iron Mountain Incorporated Див доходность 7.73

- 22 мая 2019, 10:17

- |

<strong>Iron Mountain Incorporated стоимость 31.84Див доходность 7.73 компания получает 0.24$ на акцию, а платит 0.61$ дивов, значит ли это что скоро этот праздник закончится?</strong><br /><br /><strong>ВАШЕ МНЕНИЕ ПО БУМАЖКЕ</strong>

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал