Лукойл

Корректировка льгот по НДПИ негативна для отрасли - Атон

- 17 сентября 2020, 11:32

- |

15 сентября на правительской комиссии по законотворческой деятельности Министерство финансов в рамках предлагаемых поправок в Налоговый кодекс по корректировке налога на дополнительный доход предложило отменить налоговые льготы. В среду российское правительство одобрило внесение на рассмотрение в Госдуму основного пакета бюджетных законопроектов. Отмена НДПИ касается добычи сверхвязкой нефти, добываемой из участков недр, содержащих нефть вязкостью более 200 мПа·с и менее 10 000 мПа·с, а также 10 000 мПа·с и более (в пластовых условиях). Поправки могут вступить в силу с 1 января 2021. Налоговые льготы для сверхвязкой нефти в 2021 оцениваются в 61 млрд руб.

В России льготы для сверхвязкой нефти были введены для стимулирования развития добычи трудноизвлекаемых запасов. Одним из крупнейших бенефициаров этой льготы является Татнефть, которая добыла 0.8 млн т сверхвязкой нефти в 1К20 (11% от общей добычи нефти компании), при этом размер полученных льгот составил 8.8 млрд руб. (20% от скоррект. EBITDA). Эта льгота также распространяется на ЛУКОЙЛ и, в меньшей степени, на Роснефть. Хотя новость негативна для отрасли, на данном этапе мы ожидаем, что обсуждения по вопросу продолжатся, и в законопроект будет внесен ряд изменений.Атон

- комментировать

- Комментарии ( 0 )

Налоговые баталии. Где Ваши деньги нефтяники?

- 17 сентября 2020, 09:31

- |

Всем привет, Друзья. Вчера вышло сразу две новости касающиеся новых налоговых инициатив со стороны минфина. Изменения касаются в первую очередь нефтяников, производителей удобрений и некоторых металлургов.

На новостях, акции этих компаний потеряли в стоимости:

Татнефть-п -5,3%

Татнефть -4,6%

Лукойл -0,6%

Роснефть -0,3%

Фосагро -1,8%

Норникель -1,8%

Северсталь -0,6%

Русал -2,4%

Итак, что же хотят ввести законодатели?

Во-первых, повышенный налог на добычу полезных ископаемых (НДПИ). Это касается компаний, которые занимаются добычей некоторых удобрений и руд цветных металлов. Повышение планируется в 3,5 раза, на 90 млрд рублей. Максимальный негативный эффект на себе ощутили Фосагро и Русал.

В конце дня добавились новости о намерении пересмотреть неэффективные льготы по НДПИ для нефтяников. Это касается выработанных месторождений, и так называемых месторождений с вязкой и сверхвязкой нефтью. Поступления от этих мер прогнозируются в 30 млрд рублей. На новостях, Татнефть потеряла капитализации больше других. Виной тому послужили спекулянты, которые уложили котировки на уровень поддержки на 510 рублей. Роснефть и Лукойл умеренно снижались.

( Читать дальше )

Минфин предложил отменить льготу по НДПИ, под которую могут попасть Роснефть, Лукойл и Татнефть

- 16 сентября 2020, 16:11

- |

Речь идет о льготах на добычу "сверхвязкой нефти, добываемой из участков недр, содержащих нефть вязкостью более 200 мПа*с и менее 10 000 мПа*с, а также 10 000 мПа*с и более (в пластовых условиях), с 1 января 2021 года".

По данным отчетности компаний, под эту поправку попадают "Татнефть", "ЛУКОЙЛ" и "Роснефть".

источник

Итоги недели 7-11 сентября 2020.

- 13 сентября 2020, 23:55

- |

Рынок облигаций остается стабильным. ОФЗ в течении недели немного скорректировались, доходность подросла. Самое интересное будет происходить на следующей неделе: заседание ФРС, заседание ЦБ… Сейчас появляются первые сигналы о том, что с инфляцией не все так хорошо. Есть шанс, что ЦБ может перестать мягко смотреть на свою кредитно-денежную политику, что для доходностей рублевых бумаг в моменте будет позитивным сигналом. Интересно будет посмотреть на статистику НРД по доле иностранцев, на текущей неделе доля продолжила снижение. Из новых интересных идей: различные ВЭБовские структуры могут задуматься о размещение суббордов.

Акции

На этой неделе подросла волатильность. Чем ближе к выборам, тем больше неопределенности. Вопрос в том, насколько будут поддерживать экономическое развитие Центральный Банк и Правительство. Что мы видим сейчас? На следующей неделе ФРС проводит заседание, на котором озвучит каким образом они будут разгонять инфляцию, при том, что в течении последних 10 лет её не удавалось поднять выше 2%. В пятницу пришла информация о том, что тот пакет фискальных мер для стимулирования экономики, который обсуждался конгрессом, не одобрен. Есть ожидание, что Трамп начнет использовать фискальное стимулирование, основываясь только на своих президентских указах, но будет это делать ближе к ноябрю (по понятным причинам). Несмотря на то, что рынок ведет себя хорошо, небольшое снижения в октябре и ноябре выглядит реально. С другой стороны, продолжение мягкой политики американского Центрального Банка будет приводить к тому, что ликвидности будет много.

( Читать дальше )

ЛУКОЙЛ

- 11 сентября 2020, 14:30

- |

Недавно мы разбирали вышедший отчет Газпром нефти, сегодня разберем отчет второй по величине нефтяной компании — Лукойла. Если остальные компании являются государственными или квазигосударственными, то Лукойл полностью частная.

На днях я сделал полный видео-разбор ЛУКОЙЛа, если вы еще не смотрели.

Сегодня поговорим о результатах детельности компании за 2 квартал и 1 полугодие в целом.

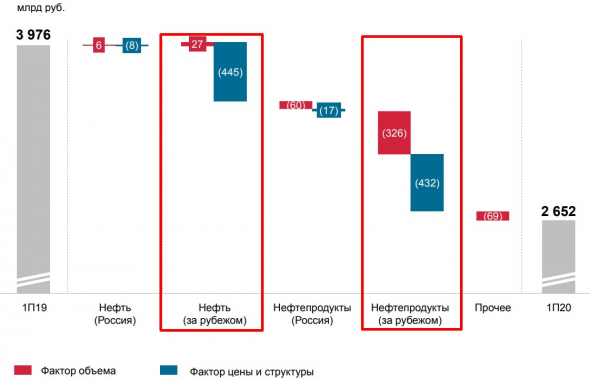

Выручка упала на (33,3% г/г) до 2 652 млрд. руб, основной причиной является сектор экспорта нефти и нефтепродуктов.

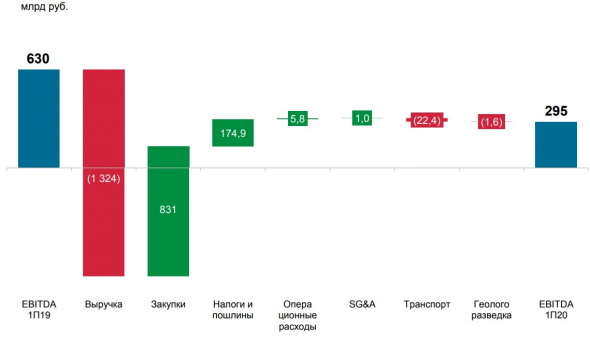

EBITDA упала на (53,2% г/г) до 295 млрд. руб;

( Читать дальше )

Лукойл - поправки к НДД "нас в меньшей степени касается"

- 10 сентября 2020, 20:54

- |

Ключевой для Лукойла является третья категория месторождений — зрелые проекты.«Насколько мы понимаем, в поправках основной акцент делается на вторую категорию, то есть это новые месторождения, которые стимулируются льготой, в том числе по экспортной пошлине. В нашем портфеле таких проектов нет. Поэтому данная тема нас в меньшей степени касается»

Во втором квартале под режим НДД у «Лукойла» подпадало 2,6 млн т добычи, при этом 1,5 млн т из них приходилось на месторождения из третей группы.

«Нужно понимать, что до запуска НДД эти месторождения характеризовались падающим объемом добычи, но с запуском этого пилота мы активизировали там работу, увеличили инвестиции и моментально показали рост добычи»

источник

Лукойл - дивиденды 100% от FCF в 20 г будут сохранены

- 10 сентября 2020, 20:51

- |

«Мы считаем, что ситуация на рынке остается нестабильной. Наш подход к низкому левередж показал свою эффективность. Поэтому не планируем отклоняться от этого правила. Мы не планируем привлекать долговые инструменты для выплаты дивидендов. Как закреплено в нашей политике, расчетной базой является свободный денежный поток»

Совет директоров Лукойла рассмотрит рекомендации по промежуточным дивидендам в октябре.

Расчетные дивиденды по результатам первого полугодия составляют 46 рублей на акцию.

«Наша стандартная политика предусматривает корректировку дивидендов в случае, если мы делаем обратный выкуп, то есть сумму, которую мы направляем на обратный выкуп, мы вычитаем из дивидендов. На 2020 год мы приняли решение не делать такой вычет. То есть, при приобретении акций в 2020 году дивиденды из-за этого сокращаться не будут и также будут составлять 100% от свободного денежного потока»

источник

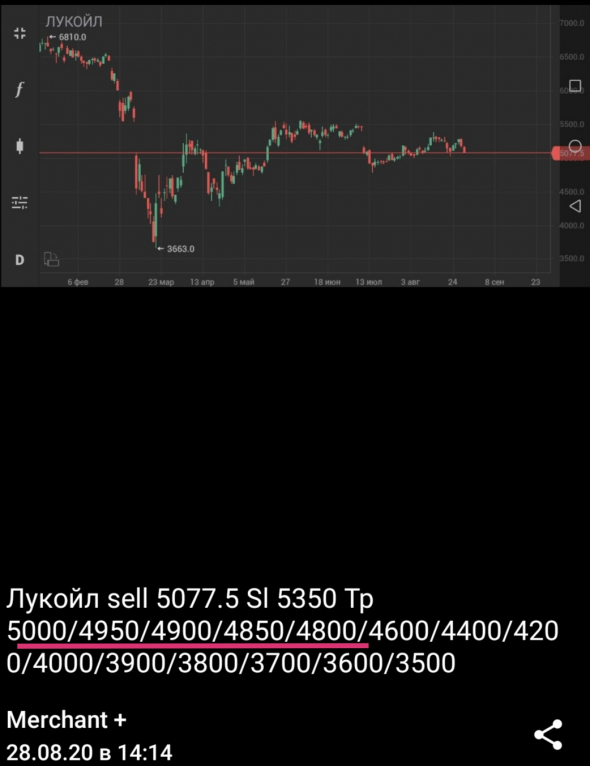

Лукойл рухнет

- 08 сентября 2020, 15:57

- |

«Лукойл продавайте. Если эта неделя закрывается на уровне 4800 или ниже, со следующей начнётся масштабный обвал. Так же это касается всех нефтяных бумаг»- этот пост я публиковал 03.09.2020 на Смартлаб. Неделя закрылась в аккурат на этом уровне. Вчера понедельник 07.09.2020 продолжилось падение.

Один из сигналов — активен. Продавайте.

Открыто 4 сделки на продажу: 14.08 — 28.08 — 01.09 — 07.09.2020

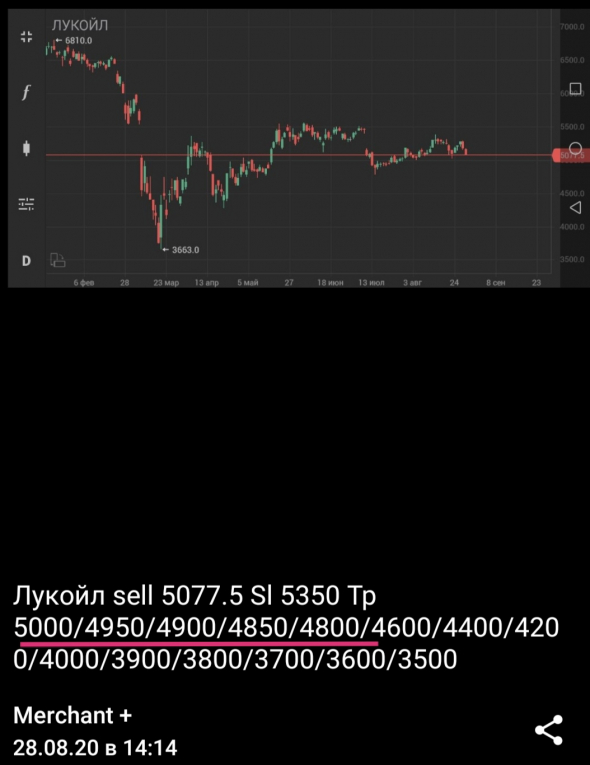

Лукойл рухнет как и весь неф сектор.

- 07 сентября 2020, 15:05

- |

«Лукойл продавайте. Если эта неделя закрывается на уровне 4800 или ниже, со следующей начнётся масштабный обвал. Так же это касается всех нефтяных бумаг»- это я публиковал 03.09.2020 на Смартлаб. Неделя закрылась в аккурат на этом уровне. Вчера понедельник 07.09.2020 продолжилось падение.

Один из сигналов — активен. Продавайте.

Открыто 4 сделки на продажу: 14.08-28.08-01.09.-07.09.2020

WTI, Br-10.20, ММК, Сургнфгз, Лукойл, Татнфт - Отчёт за 1ю неделю осени +30,82%

- 05 сентября 2020, 10:47

- |

Отчёт за 1ю неделю осени:

Татнфт +3,39%

Лукойл +10,28%

Сбербанк +2,87%

Сургнфгз +3%

ММК +3,19%

Br-10.20 +3,78%

WTI Oct20 +4,31%

Итог: +30,82%

Все детализированные сигналы по этим сделкам можно посмотреть в телеграм канале. Соответственно и предыдущие отчёты по месяцам.

«Лукойл продавайте. Если эта неделя закрывается на уровне 4800 или ниже, со следующей начнётся масштабный обвал. Так же это касается всех нефтяных бумаг»- это писал 03.09.2020 на Смартлаб. Неделя закрылась на этом уровне, так же как и UsdRub на своём месте закрылся.

WTI и Brent завершили восходящий откат, начинается падение нефти и соответственно нефтяных бумаг — это я писал в своём посте 02.09.2020 на Смартлаб.

Вчера 04.09.2020 был локальный откат по нефти. Ничего не поменялось. Всё так же вниз идём. Соответственно и все бумаги нефтяного сектора вниз.

Роснефть, Татнфт, Лукойл, Транснф, Сургнфгз, Сбербанк, Газпрнефть, RTS-9.20,Br-10.20, WTI Oct20, WTI, Brent — только продажи.

UsdRub должен закрыть эту неделю на уровне 75.50 — +, писал об этом 03.09.2020 и вчера 04.09.2020, это будет ещё одним подтверждением моего сигнала на покупку. Сигнал UsdRub опубликованный на Смартлаб 06.08.2020 активен.

Si-9.20 опубликованный на Смартлаб 20.08.2020 активен.

RTS-9.20 опубликованный на Смартлаб 20.08.2020 активен.

Пишите пожалуйста, если что-то не понятно в телеграм канал.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал