Госдолг США

Опасно ли повышение госдолга США?

- 09 июня 2024, 09:13

- |

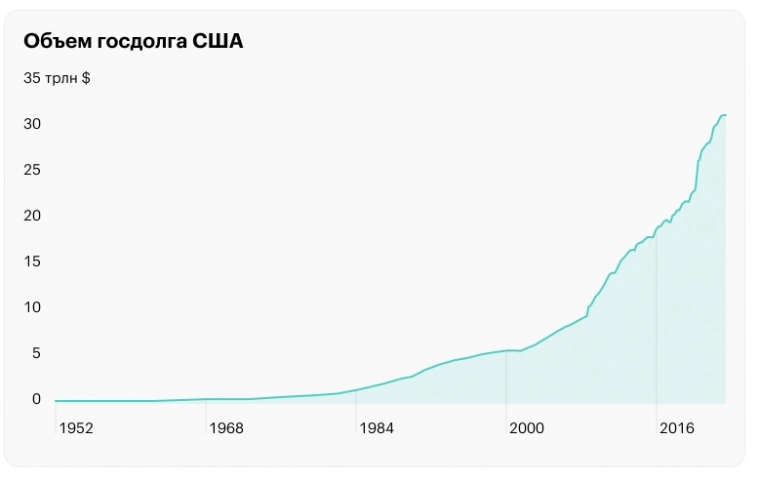

🏦Часто можно встретить манипуляции цифрами госдолга США. «Он удвоился за последние 10 лет — нас ждет мировой кризис итп»

Глупые политические и военные решения конечно влияют на него, но поскольку мы живем в мире сложного процента — здесь все растет по экспоненте (цены акций, дивиденды, цена недвижимости и товаров) и госдолг не исключение.

🌆Показывая госдолг в обычном масштабе людей пугают невероятным ростом в последние годы, но так будет всегда — ведь это экспонента и каждый год нарастание все больше. Рассматривать график госдолга нужно в логарифмическом масштабе, чтобы четко видеть где рост и где падение в течение времени.

( Читать дальше )

- комментировать

- 452 | ★1

- Комментарии ( 8 )

Дорога к Большому Кидку. Что придумают американцы чтобы и дальше жить припеваючи.

- 30 мая 2024, 15:26

- |

Как развиваются события мне лично видится следующее:

1. Доллары разделят на «правильные» и «неправильные». Правильные доллары будут у «правильных стран», а все остальные могут радоваться циферкам на экранах без всякой возможности что-то на них купить, ну разве что перепихиваясь ими с такими же горемыками. И в этом плане режим санкций фактически запретивший России использовать доллары-это вовсе не выстрел себе в ногу, как нам это преподносят пропагандисты, а вполне себе разумный и небольшой пазл в исключении допуска огромной долларовой массы на товарные рынки.

2.Постепенная подмена доллара неким цифровым инструментом. Цель-спылесосить долларовую массу (чему должен способствовать п.1-вроде как риски владения долларом). Популяризация биткойна, требующая немалых долларовых затрат, свидетельствует в пользу версии что это также часть плана по сохранению финансового доминирования в мире.

( Читать дальше )

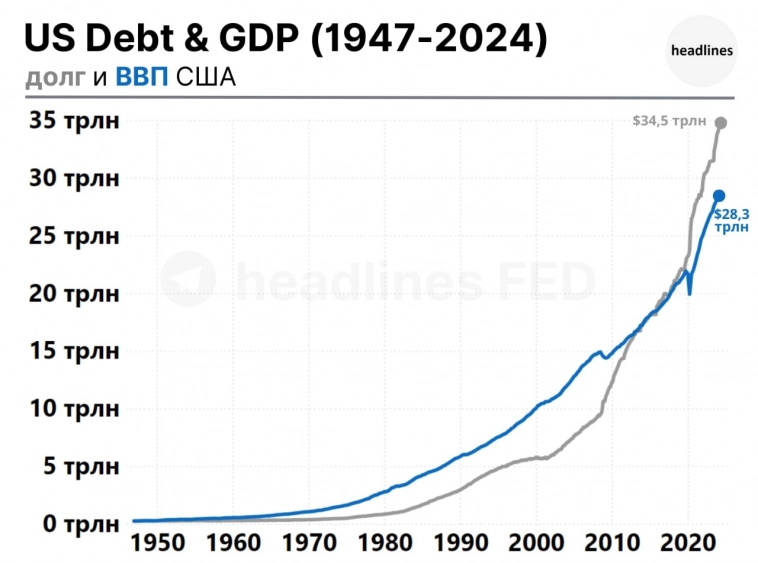

Долг США больше ВВП страны на $6.2 трлн.

- 27 мая 2024, 11:51

- |

Впервые долг превысил ВВП в 2012 году и с тех пор ситуация только ухудшается.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Технический анализ: t.me/headlines_TA_bot

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

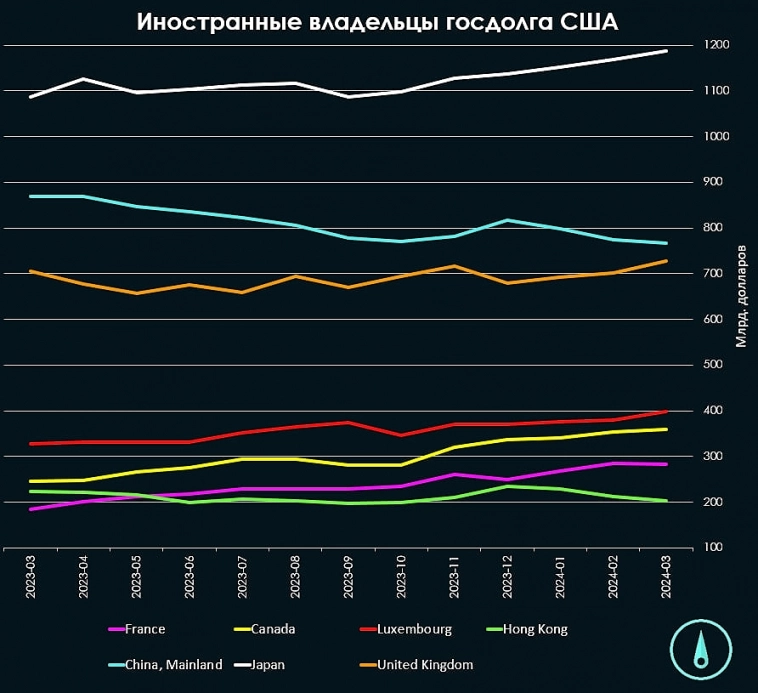

Кто скупает долги США?

- 17 мая 2024, 12:45

- |

За год Китай сбросил 101,9 млрд долл. американского госдолга (-9,37%), компенсировать нежелание китайцев покупать treasuries пришлось Японии на 101,2 млрд долл. (+9,31%).

Гонконг (-20,9 млрд. долл.), Швейцария (-42,5 млрд. долл.) и Бельгия (-19,9 млрд. долл.) среди немногих стран, устоявших перед необходимостью поддерживать долларовую финансовую систему.

Но основными друзьями США выступают канадцы, нарастившие американский долг на 113,8 млрд долл. (+46,39%) за год! Мексика хоть и небольшая и ее +23,7 млрд долл. в абсолютных числах не велики, но это +36,25% за год.

Разумеется, отличилась Франция. Торможение экономики и потеря «колоний» в Африке не помешала купить 98,7 млрд долл. американских долгов +53,52% за год.

Ирландия, Люксембург, Каймановы острова – все это оффшорные зоны, через которые проводят операции другие страны, но на них пришлось +150 млрд долл.

Иточник: ticdata.treasury.gov/resource-center/data-chart-center/tic/Documents/slt_table5.html

- комментировать

- 15.5К |

- Комментарии ( 30 )

Правильная Оценка Долга США

- 17 мая 2024, 10:42

- |

⇨ Продвинутый скажет об отношении долга к ВВП;

Разумная оценка любого показателя в сравнении, в соотношении.

⇨ Профи укажет на стоимость обслуживания долга. И здесь открывается удивительное: Для США в начале 90х госдолг был бОльшим бременем, чем сегодня.

3.2% ВВП в 1991м и около 1.5% ВВП в последние 20 лет.

по мотивам моего самого популярного shorts.

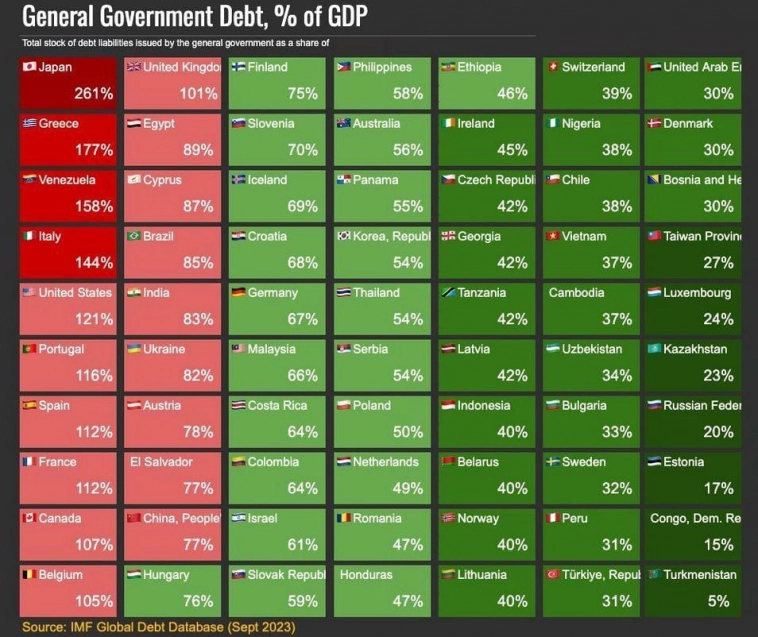

Государственный долг стран мира, в % от ВВП.

- 16 мая 2024, 13:18

- |

Государственный долг стран мира, в % от ВВП.

Японцы впереди планеты всей по долгу, при этом в целом живут лучше большинства стран мира. И наоборот у Туркменов долг на уровне погрешности, причём экспортные возможности туркменов по газу одни из лучших в мире в расчёте на 1 душу, но живут туркмены хуже половины государств мира. Получается, что высокий долг это благо для страны, а не минус? Думаю не плюс, не минус, состояние экономики и благосостояние людей зависит от других каких то показателей, с госдолгом тут никакой особой связи нет.

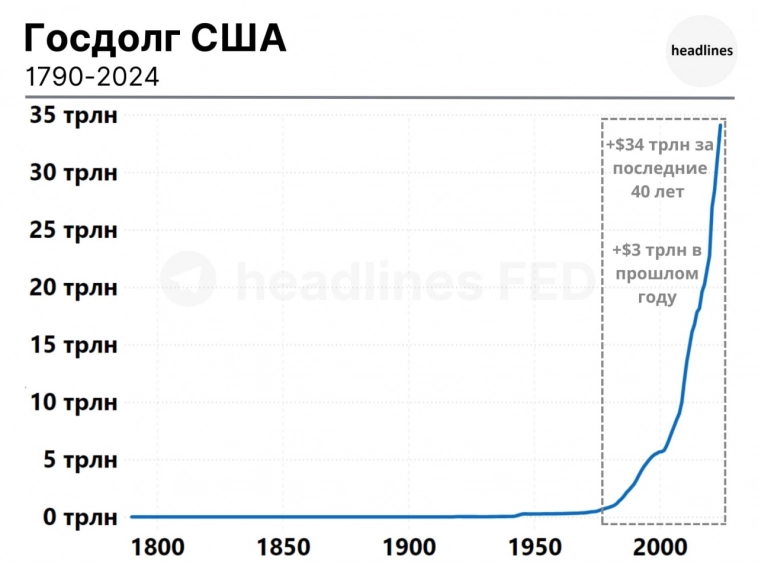

Продолжаем наблюдать за ростом госдолга США

- 08 мая 2024, 10:42

- |

Всего за 40 лет госдолг США вырос с $1 трлн до почти $35 трлн. Причем только в прошлом году долг увеличился на +$3 трлн.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Расходы правительства США на выплату процентов превысили $1 триллион

- 06 мая 2024, 09:36

- |

В I кв 2024 года США потратили $1.06 трлн на выплаты по процентам. Такими темпами к апрелю 2025 года расходы превысят $1.7 трлн.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Маск предрёк конец доллару, если США не разберутся с госдолгом

- 04 мая 2024, 01:43

- |

Об этом он написал в соцсети Х.

«Нам нужно что-то делать с нашим государственным долгом, иначе доллар ничего не будет стоить», — сказал он.

В марте Маск заявил, что весь федеральный бюджет США может пойти на выплату процентов по долгам.

Также в конгрессе отметили, что госдолг США вырастет к концу 2034 года до рекордных 116% от ВВП.

( Читать дальше )

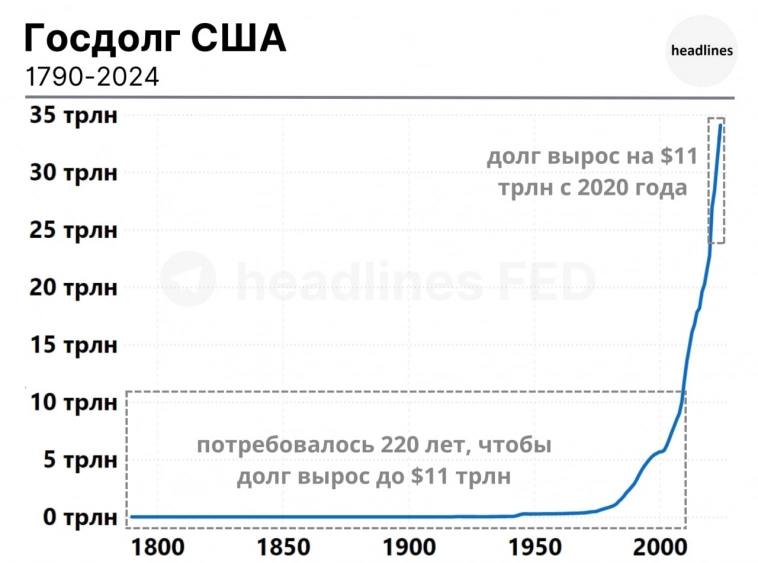

Госдолг США бьёт рекорды

- 25 апреля 2024, 13:01

- |

Всего лишь за последние 4 года госдолг США вырос на $11 трлн. Чтобы впервые превысить эту отметку ушло около 220 лет.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал