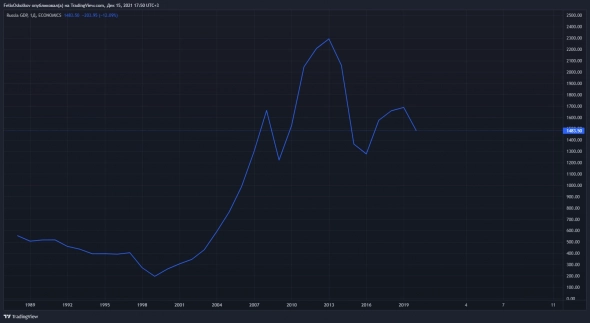

ВВП

Решетников дал прогноз по росту ВВП России по итогам года

- 13 декабря 2021, 15:49

- |

👉 Рост ВВП по итогам 2021 года может быть чуть лучше прогноза Минэкономразвития в 4,2%

👉 В 2022 рост ожидается на уровне 3%, «Если говорить в целом, действительно, у нас экономика развивается неплохо» — сказал Решетников

👉 Ранее министерство опубликовало свою оценку роста ВВП РФ в октябре — на 4,9% в годовом выражении (после 3,7% в сентябре), а также за 10 месяцев — рост составил 4,6%

1prime.ru/state_regulation/20211213/835491708.html

Всемирный Банк понизил прогнозы относительно российской экономки

- 02 декабря 2021, 10:09

- |

👉 Изменение прогноза ВБ по России связано с более быстрыми темпами восстановления экономики в этом году, которые сокращают потенциал роста в следующем

👉 Ожидания по следующему году ухудшились из-за новой волны COVID-19, низких темпов вакцинации в стране и возможных ограничений на передвижение

👉 Кроме того, сдерживающее влияние на рост экономики России оказывает и ужесточение денежно-кредитной политики из-за ускорения инфляции

www.vedomosti.ru/business/articles/2021/12/01/898550-ammiak-podorozhal?utm_campaign=vedomosti_public&utm_content=898550-ammiak,podorozhal

Как правильней сравнивать ВВП разных стран?

- 28 ноября 2021, 19:07

- |

Как правильней сравнивать ВВП разных стран?

Инфляция. Ставка

- 12 ноября 2021, 02:18

- |

В то же время прогноз увеличения ВВП региона на 2022 год понижен до 4,3% с 4,5%.

Квартальный обзор Еврокомиссии:

«Европейская экономика восстанавливается после спада, вызванного пандемией COVID-19, быстрее, чем ожидалось. Кампания по вакцинации от коронавирусной инфекции продвигается, и карантинные ограничения снимаются, благодаря чему экономика региона вернулась к росту весной этого года, и темпы подъема сохранялись все лето. — Несмотря на сохраняющиеся проблемы, экономика, вероятно, продолжит расти в ближайшие годы».

В 2023 году, согласно прогнозу ЕК, ВВП еврозоны увеличится на 2,4%. Экономика Евросоюза, по оценкам ЕК, вырастет

- на 5% в текущем году,

- на 4,3% в 2022 году и

- на 2,5% в 2023 году.

- в 2021-2023 гг. составит 7,9%, 7,5% и 7,3% соответственно. Показатели для ЕС прогнозируются на уровне 7,1%, 6,7% и 6,5%.

( Читать дальше )

Почему должен произойти обвал фондового рынка.

- 02 ноября 2021, 18:04

- |

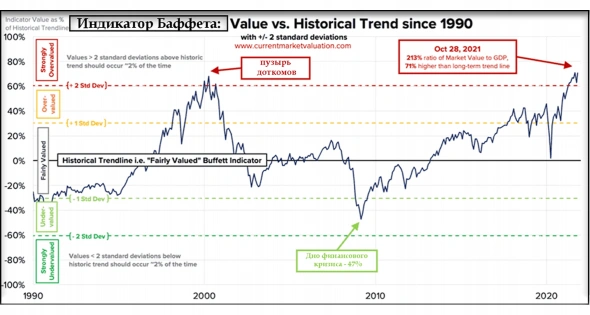

Практически по всем эмпирическим показателям фондовый рынок выглядит перегретым.

По индикатору Баффета фондовый рынок США значительно переоценен.

• Совокупная рыночная стоимость в США: $50,1 трлн.

• Годовой ВВП: $23,5 трлн

• Индикатор Баффета: $50,1 трлн ÷ $23,5 трлн = 213%

Это на 71% (или примерно на 2,3 стандартных отклонения) выше среднего исторического значения, что говорит о том, что рынок сильно переоценен.

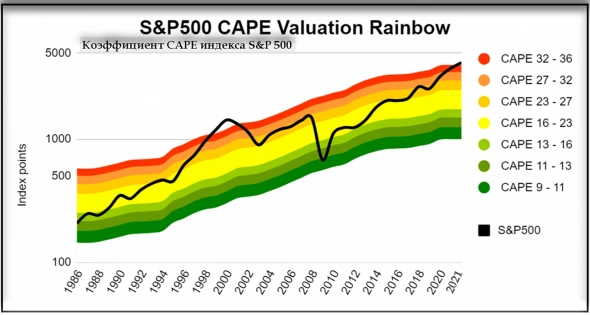

Коэффициент CAPE индекса S&P 500 выше, чем когда-либо в истории, за исключением пика пузыря доткомов.

( Читать дальше )

Бизнес-цикл | Деловой цикл | В какой части делового цикла мы сейчас находимся? | Как определить экономический цикл?

- 31 октября 2021, 17:03

- |

Бизнес-цикл проходит 4 основные фазы: расширение, пик, спад и дно.

1. Подъем — фаза экономического восстановления. Наступает после спада.

• ВВП растет.

• Темпы роста ВВП находятся в здоровом диапазоне от 2% до 3%.

• Безработица достигает своего естественного уровня в 3,5-4,5%

• Инфляция приближается к своему целевому показателю в 2%.

• Фондовый рынок становится бычьим.

Фаза подъема близится к концу, когда экономика перегревается, а темпы роста ВВП превышают 3%.

Инфляция превышает 2% и может достигать двузначных цифр.

Инвесторы находятся в состоянии «иррационального изобилия». Именно тогда они создают пузыри активов.

2. Пик — высшая точка экономического подъёма.

• В производстве задействуется максимальное количество ресурсов: труда и капитала.

• Производительность становится максимальной. При этом загрузка производственных мощностей и занятость никогда не достигают 100 %.

3. Спад (рецессия) — период снижения экономической активности от высшей (пик) до низшей (дно) точки цикла.

( Читать дальше )

Как изменится ВВП на душу населения

- 29 октября 2021, 23:09

- |

Важное значение ВВП для каждого человека трудно переоценить и мы являемся не только свидетелями, но и участниками этого процесса.

Только речь сейчас пойдёт не о ВВП как о главе России, ни как о валовом внутреннем продукте, а как о трёх составляющих жизни человека. Три кита, поддерживающие нашу жизнь это: Воздух, Вода, Пища.

За пищу человечество уже давно ведёт борьбу и продолжает её без остановки. Вначале вели борьбу за право охотиться на животных, потом за право съесть соседа, после за возможность употреблять более качественную пищу и вот сегодня ведётся борьба одновременно за все эти три этапа. Правда про соседа не афишируют.

Но пища — это наименее важное составляющее трёхкитовой поддержки. Вода — является более весомой. Если без пищи можно прожить с месяц, то без воды можешь протянуть несколько дней, прежде чем протянешь ноги.

( Читать дальше )

Стоит-ли простить ВВП платежи в фонды за 2017-2018 год для ИП

- 27 октября 2021, 23:28

- |

Стоит-ли простить ВВП платежи в фонды за 2017-2018 год для ИП

Сейчас эти долги до сих пор висят в налоговой, мешают работе, не дают ипэшникам открыть расчётный счет по 76 ст. НК и наконец дать развиваться.

У меня та же ситуация. Я тогда ИП не закрыл. Дурак не дурак, а налоги хотел заплатить, да не получилось в силу обстоятельств. При среднем чеке за установку винды 500₽ мне, да и тем же парикмахерам, тот долг никогда не выплатить.

Предлагаю ВВП простить и списать этот долг. ИП в долгу не останутся. Недаром многие ИП и Самозанятые голосовали за Единую Россию, чтоб была стабильность и не вниз по ММВБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал