Поиск

почему я как спекулянт приветствую повышение ключевой ставки и хочу еще большего повышения.

- 24 июля 2021, 10:16

- |

1) Имей всегда резерв, который распределяй в ОФЗ, синтетика.

2) Рассчитывай цену акций для покупки так, чтобы дивидендная доходность была с премией по отношению к доходности по ОФЗ.

По сути мой доход от спекуляций акциями никак не зависит от ключевой ставки. К примеру ставка 5%, для меня тогда интересно держать акцию по цене такой, где дивидендная доходность будет 5% + премия, возьмем премию тоже 5%, тогда доходность по акции равна 10% и мне тогда интересна акция за сто рублей при цене дивиденда 10 рублей.

К примеру ставку подняли до 10%, то я переоценю все свои акции с учетом 10% + 5% (премия) и уже акция с дивидендом 10 рублей будет мне интересна по цене 67 рублей.

То есть я перенесу уровни своих спекуляций ниже на 33 рубля и продолжу зарабатывать столько же, как и при ставке 5%.

Но в моей стратегии в среднем около 50% средств находится в безрисковых активах в ожидании хороших цен по акциям на разных спекулятивных новостях. И когда ставка 5%, а эмиссия 13% при реальной инфляции 11%, то по сути мои 50% средств в безрисковых активах просто горят от инфляции, я так и так, независимо от ставки, заработаю по году 25-35% годовых. Но 30% при инфляции 5% и при инфляции 15% совсем разная прибыль, в разы отличающаяся своей покупательной способностью.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 10 )

Задачи трейдера и примеры их решения и как биржевой робот помогает в этом, часть 1

- 21 июля 2021, 11:18

- |

Статья в первую очередь написана для тех, кто торгует на бирже акциями и фьючерсами и хотел бы улучшить свою торговлю.

Речь в статье пойдет о важных задачах (проблемах), с которыми сталкивается каждый трейдер, а именно: выбор активов, выбор тайм-фрейма, выбор направления торговли, момента торговли, стоп-лосс, тейк-профит и автоматизация этого процесса.

Теперь подробнее о каждой из этих задач (проблем).

1) Выбор активов

Напомню о банальных вещах, о которых все знают, но на которые можно смотреть под разными углами.

Первое, при выборе активов важно понимать, где происходит главное ценообразование. Например, если это российские акции, то место главного ценообразование — это биржа ММВБ. Значит, при торговле российскими акциями в первую очередь следует отслеживать информацию с ММВБ, иногда поглядывая на мировые фондовые индексы, типа: S&P.

( Читать дальше )

Robinhood ожидает получить оценку до $35 млрд в ходе IPO

- 19 июля 2021, 15:16

- |

👉 Компания, планирует разместить на бирже 55 млн акций и привлечь в ходе IPO более $2,3 млрд. Стоимость акций составит от 38 до 42 долларов

👉 Robinhood был основан в 2013 году Владом Теневым и Байджу Бхаттом. Они жили в одной комнате в Стэнфордском университете. Платформа позволяет пользователям совершать без комиссии неограниченное количество сделок с акциями, биржевыми фондами, опционами и криптовалютами

👉 Более 60% выручки компании приносит плата за продажу потока заявок (payment for order flow, PFOF). Получив заявку от клиента, Robinhood не исполняет ее на бирже, а перенаправляет потоки своих клиентских ордеров для исполнения высокочастотным фондам (HFT). Кто из них предложит больше за посредничество, тот и выполняет заявку так, чтобы получить небольшую прибыль на спреде, и делится процентом этой прибыли с Robinhood. В I квартале 2021 г. 43% от общей выручки брокера были получены от продажи потока клиентских ордеров фонду Citadel

👉 За I квартал 2021 г. выручка выросла на 309% г/г и составила $522 млн, из них $331 млн были получены от операций клиентов с акциями ($133 млн) и сделками пользователей с опционами ($198 млн)

👉 Robinhood понес чистый убыток за I квартал в размере $1,4 млрд из-за единовременной корректировки справедливой стоимости конвертируемых облигаций и обязательств по варрантам на сумму $1,5 млрд в феврале.

👉 За 2020 г. выручка Robinhood выросла на 245% и составила $959 млн против $278 млн годом ранее. Чистая прибыль составила $7,45 млн против убытка в $107 млн в 2019 г. Скорректированная EBITDA по итогам 2020 г. — $155 млн

👉 С момента основания Robinhood привлекла более $5,5 млрд от инвесторов, включая Ribbit Capital, ICONIQ, Andreessen Horowitz, Sequoia Capital, Index Ventures и New Enterprise Associates

www.reuters.com/business/finance/robinhood-aims-up-35-bln-valuation-us-ipo-2021-07-19/

Профицит счета текущих операций почти вернулся к уровню докризисного I полугодия 2019 года

- 12 июля 2021, 17:29

- |

9 июля ЦБ РФ опубликовал предварительную оценку платежного баланса России за 1П21 г. По существу, профицит СТО и мировые цены на нефть уже соответствуют уровню 1П19, однако тогда средний курс доллара составлял 65,32 руб., что на 13,7% ниже, чем в 1П21. Наблюдаемый сейчас отрыв курса рубля к доллару от цены нефти даже выше, чем в 2018 г., когда рынок испытывал давление со стороны общего оттока капитала с ЕМ и рисков применения США «санкций из ада». С другой стороны, фактором риска для всех валют ЕМ сейчас является подготовка ФРС к началу сокращения QE и, возможно, более раннему началу повышения ставки, что может привести к усилению оттока капитала с ЕМ. Однако в связи с ускоренной нормализацией ДКП Банка России это уже учтено в дифференциале процентных ставок ЦБ РФ и ФРС (который может еще расшириться к концу года), а также спреде доходностей долгосрочных гособлигаций России и США. И тот, и другой сейчас уже выше, чем в 2019 г., из-за чего российские госбумаги могли бы быть привлекательны для керри-трейда, если бы не санкции на госдолг и риски их расширения.

( Читать дальше )

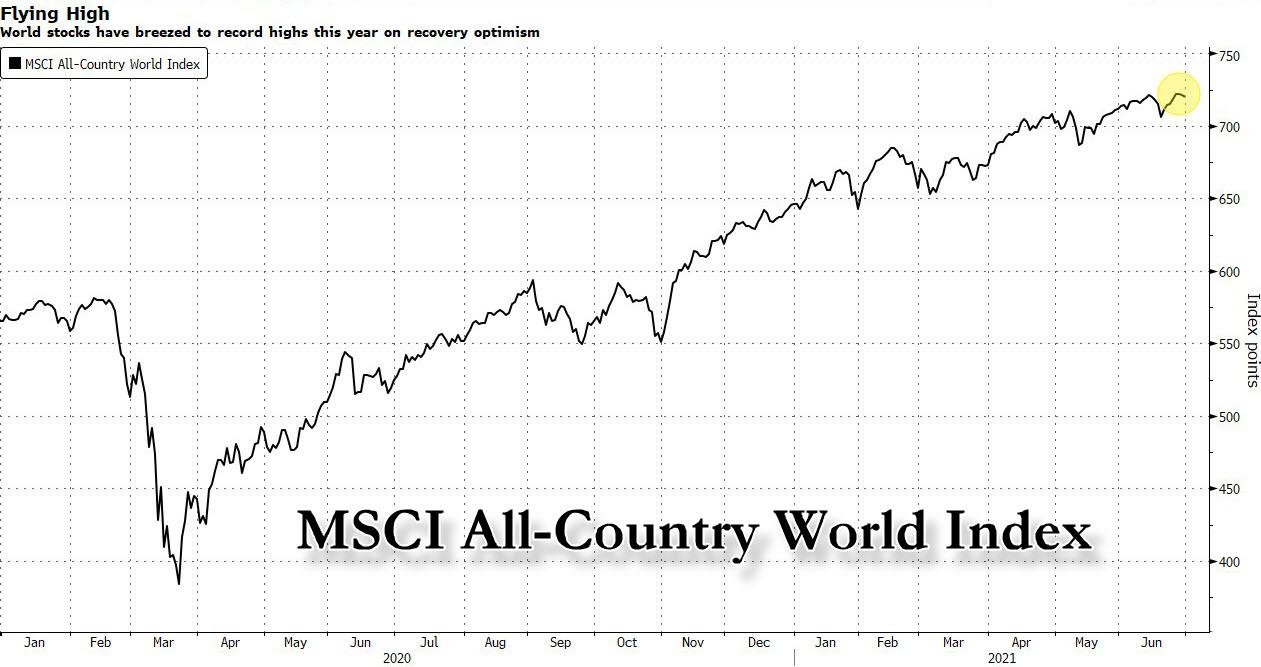

Вот почему ралли может продолжиться некоторое время

- 08 июля 2021, 15:21

- |

( Читать дальше )

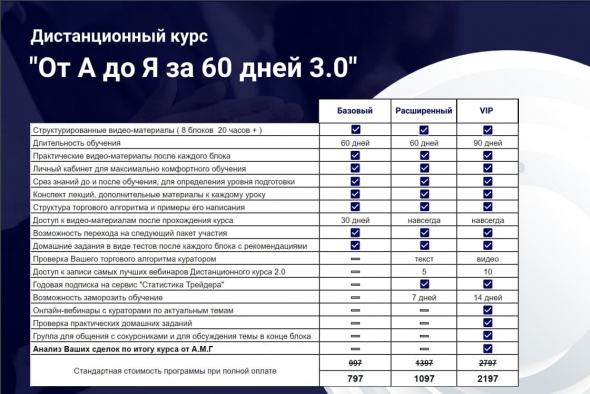

Империя Герчика. Дистанционный курс Трейдинг от А до Я 3.0. Понимание рынка от Герчика

- 04 июля 2021, 09:16

- |

Сначала о структуре обучения, прилагаю скриншот

При покупке Базовой версии(цена указана в Евро) вам дадут доступ к материалам на 60 дней, открывая доступ по графику, после еще месяц и все, доступ закрывают. При покупке расширенной версии доступ пожизненный, плюс текстовая поддержка куратора, при покупке Вип весрии плюшек гораздо больше… Самое важное, это консультация, но в курсе она имеет ограничения по времени, поэтому Герчик не был бы Герчиком, чтобы и эту потребность монетизировать, он организовал платный доступ в телегу, 60 Евро в месяц, где ученики могут задать и получить ответ на свой вопрос.

Разъясню, курс состоит из серии видео, продолжительность от 10 до 20 минут, и рукописными файлами, каждое видео раскрывает определенную тему, вот эти темы

( Читать дальше )

Золото и Триллионный вопрос Базеля III

- 03 июля 2021, 08:56

- |

28июня пришло и ушло, а это значит, что долгожданное “макропруденциальное регулирование” Базеля III, призванное сделать так называемые “безопасные” банки “безопаснее”, официально стартовало в Европейском союзе (как это произойдет 1 июля для банков США и 1 января 2022 года для банков Великобритании).

Триллионный вопрос для инвесторов в золото теперь очевиден: что дальше?

Короткий ответ таков: Золото будет расти, но не ожидайте прямой линии или нулевого дискомфорта/волатильности.

Более длинный ответ, однако, заслуживает немного большего контекста, распаковки и откровенности; поэтому давайте закатаем рукава и начнем с самого начала.

Базель III-это, по сути, давно отложенное, спорное и согласованное на международном уровне банковское регулирование, которое теперь, помимо прочего, требует от коммерческих банков изменить свой “коэффициент чистого стабильного фондирования” для золота, хранящегося в качестве актива уровня 1 на их балансе, с 50% до 85%, чтобы сделать банки “более сильными и устойчивыми во времена кризиса".”

( Читать дальше )

Robinhood наконец подала открытую заявку на IPO, и у инвесторов появилось достаточно поводов осторожно оценивать его перспективы

- 02 июля 2021, 11:25

- |

| Зарубежные экономические СМИ наперебой публикуют разборы заявки Robinhood на первичное размещение на Nasdaq. До сих пор детали внутренней кухни компании известны не были, и там есть на что посмотреть. Financial Times выделила пять самых важных для инвесторов и рынка выводов: |

( Читать дальше )

Опционы в IB. Первая сделка.

- 02 июля 2021, 09:18

- |

Что учитываю:

1. Опционы на акции торгуются лотами по 100 акций.

2. Смотреть ликвидность по акциям.

3. Торговля дешевыми акциям до 20 долл. Причина маленький счет 200 тыс.руб.

Стратегия покупка волатильности, по акциям, у которых ранее была высокая вола и стала снижаться. Возможен рост. Либо спреды.

Выбор акции. Использую следующее:

1. https://algodeviant.com/stocks.html

Своими фильтрами отбираю, по какому акции буду строить позицию.

Пример выбрана акция PLTR.

2. По ссылке уже перехожу сюда https://finance.yahoo.com/quote/PLTR

Смотрю график. Общую инфу. Лезу в раздел опционы, смотрю спреды и объемы. Если спреды широкие между страйками или объем открытых позиций менее 500 не лезу. Закрываю. Раздел опционы — стредл.

3. Уже по выбранной акции открываю TWS Option brokers.

Ввожу тикер. Смотрю спреды в ценах на опционы. Объемы. Также сравниваю цены, ту ли акцию нашел. Бывает с похожими наименованиями.

( Читать дальше )

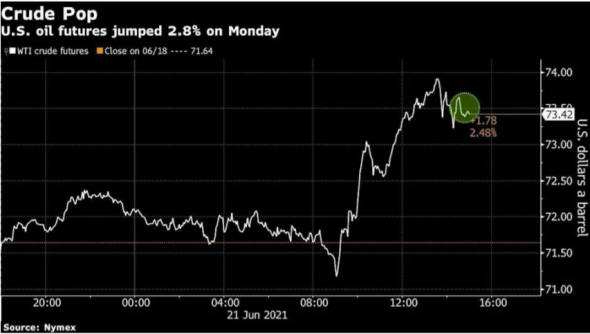

Нефть растет вследствие ослабления доллара и в силу других обстоятельств

- 23 июня 2021, 13:34

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал