Поиск

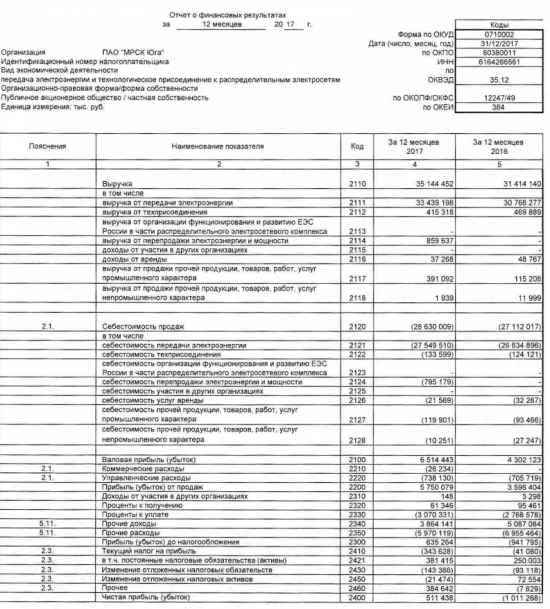

МРСК Юга - прибыль за 2017 г. по РСБУ составила 511 млн руб против убытка годом ранее

- 22 февраля 2018, 14:02

- |

- комментировать

- Комментарии ( 0 )

МРСК Юга – интрига с дивидендами сохраняется до годового отчёта

- 14 февраля 2018, 14:39

- |

В начале февраля компания провела конференцию, на которой объявила прибыль свыше 450 млн по РСБУ. Плюс отметили, что выручка выросла на 3,7 млрд.

http://expertsouth.ru/novosti-kompanii/kompanija-mrsk-yuga-podvela-predvariteln.html

Недавно также была принята дивидендная политика, которой пока нет у на оф.сайте, но думаю что принципиально она не отличается от дивполитик других МРСК и можно попробовать прикинуть дивидендную базу в размере 50% от МСФО или РСБУ. По МСФО отчётность за 2016 была похуже РСБУ, так что можно предположить, что считать надо от РСБУ.

ЧПкор1=ЧПРСБУ−Дпер+Рпер−ЧПфактипр−ЧПТП+ДТП

Дпер и Рпер – оба показателя за 3 кв меньше одного 1млн, пренебрегаю.

Чпфактипр – 0.

Самое интересное с техприсоединением.

ЧПТП за 3 квартала – порядка 200 млн (считаю как разность между выручкой и затратами на ТП, они указаны в форме 2). Плюс что-то будет за 4 квартал (за 2016 год аналогичная сумма составила 346 млн). А в финплане план по использованию ЧПТП на инвестиции вообще 440 млн, это сопоставимо со всей объявленной ЧП. На первый взгляд впечатляет, но посмотрим на ДТП.

( Читать дальше )

Коллеги,поделитесь Дивидендными Прогнозами на 2018Год (т.е. за 2017Год и 1П 2018Года)

- 31 января 2018, 22:21

- |

dividendo.ru/649-prognoz-po-dividendam-na-2018-god.html

Эмитент |

Дивиденд (прогноз), рублей |

Эмитент |

Дивиденд (прогноз), рублей |

Абрау-Дюрсо |

1,21 |

Мордовэнергосбыт | 0 |

Автоваз ао |

0 | МТС ао |

26 |

Автоваз ап |

0 | НКНХ ао |

0 |

Алроса-Нюрба |

21450 | НКНХ ап | 0 |

Алроса ао |

7,2 | НКХП |

10,9 |

АФК Система ао |

1,19 | НЛМК ао |

15,4 |

Акрон ао |

610 | Новатек ао |

15 |

Аэрофлот ао |

13,5 | Норильский Никель ао |

890 |

Банк Санкт-Петербург ао |

1,4 | НМТП ао |

0,6 |

Возрождение ао |

8,1 | ОГК-2 ао |

0,029 |

Возрождение ап |

8,1 | ПИК ао |

11 |

( Читать дальше )

Ошибки моей торговли на рынке + итоги 2017

- 01 января 2018, 19:25

- |

Всем привет!

Хочу кратко рассказать о своей истории знакомства с рынком и результатах полученных на текущий момент.

Писатель из меня так себе, но попробую донести до читателя свои ошибки и выводы относительно них… не судите строго… буду рад, если кому то эта история принесет пользу…

Мое знакомство с финансовыми рынками произошло в самом начале 2009 года, эта тема мне была всегда интересна, а тут как раз в разгаре мировой финансовый кризис, хорошая возможность срубить бабла, прикупить акции дешево, продать дорого. Мой приятель по работе к тому времени(март 2009) уже открыл счет на пару сотен тысяч рублей у брокера и начал покупать подешевевшие бумаги российских компаний(голубые фишки), помню название мне очень понравилось. Прочитав в инете о дикой недооцененности российского рынка, в принципе так оно и было, я решил заняться торговлей, но созрел для этого только к маю 2009, первую фазу роста я уже пропустил, тем не менее, мне казалось, что еще есть возможность сесть в вагон уходящего поезда.

( Читать дальше )

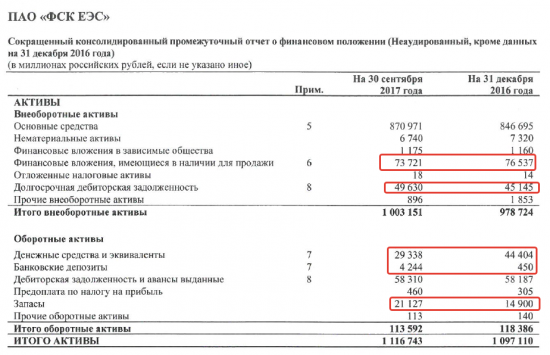

Ещё раз про перспективы дивидендов ФСК

- 14 декабря 2017, 16:26

- |

Проанализировал движение денег за 9 месяцев. Результаты не очень.

Оборотные активы за год немного сократились. Выросли запасы на 50%, очевидно это не источник выплаты дивидендов, это скорее всего для ремонта основных средств, а не для реализации. Смотрим «денежные средства и эквиваленты» и «банковские депозиты». С 45 млрд ликвидные активы, которыми можно снять дивидендный вопрос, сократились до 33. Не очень хорошо.

Смотрим строку «долгосрочная дебиторская задолженность». Выросла с 45 млрд до 50 млрд. Совсем нехорошо. Что это за дебиторка? А это наши братья-сёстры, МСРКашки.

Из заседания СД Россетей от 27.06.2017:

1.10. Председателю Правления дочернего общества ПАО «Россети» — ПАО «ФСК ЕЭС» А.Е. Мурову совместно с единоличными исполнительными органами соответствующих ДЗО ПАО «Россети»: 1.10.1. обеспечить подписание соглашений (дополнительных соглашений) о реструктуризации просроченной задолженности ПАО «МРСК Юга» и ПАО «МРСК Сибири», возникшей по договорам оказания услуг по передаче электрической энергии по ЕНЭС, по состоянию на 01.12.2015 до 31.12.2020 (в отношении задолженности ПАО «МРСК Юга») и до 30.07.2017 (в отношении задолженности ПАО «МРСК Сибири»), с учетом установления платы за рассрочку в соответствии с условиями, указанными в Приложении 17 к настоящему протоколу; Срок – 30.07.2017. 6 1.10.2.

( Читать дальше )

Российские энергетические сетевые компании — обзор

- 10 декабря 2017, 20:05

- |

1 — компании, которые занимаются производством электроэнергии;

2 — сетевые компании, которые передают электроэнергию по линиям электропередач от производителей электроэнергии до энергосбытовых компаний;

3 — энергосбытовые компании, которые реализуют электроэнергию потребителям.

В настоящем обзоре будет рассматриваться вторая часть энергетической отрасли – сетевые компании, занимающиеся передачей электроэнергии. Данный сектор относится к естественной монополии и строго контролируется Министерством энергетики РФ, которое утверждает инвестиционные программы, тарифы и другие составляющие. Российские сетевые компании представлены 13 эмитентами, акции которых свободно обращаются на фондовом рынке. Многие из компаний имеют название по типу «МРСК «регион функционирования», например, «МРСК Сибири». Как правило, данные компании обладают сравнительно небольшой капитализацией и низкой ликвидностью. Среди «тяжеловесов» сектора выделяются «Россети», которая владеет долями в сетевых компаниях, и «ФСК ЕЭС», которая осуществляет деятельность почти во всех регионах России.

( Читать дальше )

Дивиденды

- 24 ноября 2017, 16:03

- |

МРСК Волги

1) МСФО – 4500, РСБУ – 3500

2) ТП+инвестиции = 433

3) На дивиденды (4500-433)/2=2033

4) ДД (от 0,11) = 9,8%МРСК ЦП

1) МСФО – 11000, РСБУ –10000

2) ТП+инвестиции = 2600

3) На дивиденды (11000-2600)/2=4200

4) ДД (от 0,31) = 12,0%МРСК Центра

1) МСФО – 4000, РСБУ – 2000

2) ТП+инвестиции = 1400

3) На дивиденды (4000-1400)/2=1300

4) ДД (от 0,405) = 7,6%МРСК Урала

1) МСФО – 4500, РСБУ – 5000

2) ТП+инвестиции = 1200

3) На дивиденды (4500-1200)/2=1650

4) ДД (от 0,195) = 9,7%МРСК Юга

1) Консервативно МСФО – 1500, РСБУ – 1500

2) ТП+инвестиции = 440

3) На дивиденды (1500-440)/2=530

4) ДД (от 0,056) = 15,5%МРСК Сибири

1) МСФО – 4000, РСБУ – 2400

2) ТП+инвестиции = 965

3) На дивиденды (4000-965)/2=1517

4) ДД (от 0,12) = 13,3%

( Читать дальше )

МРСК Юга – мсфо за 9 мес 2017г.

- 23 ноября 2017, 17:42

- |

МРСК Юга – мсфо

61 178 139 417 акций http://moex.com/s909

Free-float 39%

Капитализация на 23.11.2017г: 3,426 млрд руб

Общий долг на 31.12.2016г: 40,533 млрд руб

Общий долг на 30.06.2017г: 40,147 млрд руб

Общий долг на 30.09.2017г: 36,704 млрд руб

Выручка 9 мес 2016г: 22,877 млрд руб

Выручка 9 мес 2017г: 25,647 млрд руб

Операционная прибыль 9 мес 2016г: 1,963 млрд руб

Операционная прибыль 9 мес 2017г: 3,707 млрд руб

Прибыль 2015г: 348,35 млн руб

Прибыль 1 кв 2016г: 316,50 млн руб

Убыток 6 мес 2016г: 278,06 млн руб

Убыток 9 мес 2016г: 6,95 млн руб

Убыток 2016г: 1,346 млрд руб

Убыток 1 кв 2017г: 365,55 млн руб

Убыток 6 мес 2017г: 117,57 млн руб

Прибыль 9 мес 2017г: 1,461 млрд руб

Прибыль 2017г: 400 млн руб – Прогноз. Р/Е 8,6

www.e-disclosure.ru/portal/files.aspx?id=11999&type=4

РОССИЯ-РОССЕТИ-ДИВИДЕНДЫ-АНАЛИТИКИ

- 20 ноября 2017, 14:42

- |

Подробности стратегии пока не раскрываются. «Одним из ключевых пунктов новой стратегии могут стать инновации, включая внедрение „умных“/цифровых сетей, которые должны способствовать повышению эффективности компании», — говорится в отчете БКС.

Компания может обновить дивидендную политику, чтобы соответствовать видению правительства. Подход к дивидендным выплатам за 2017 год должен соответствовать подходу, прописанному в распоряжении правительства 1094-p от мая 2017 года. При

этом дивиденды за 2017 года, скорее всего, окажутся не ниже, чем в предыдущем году, отмечают аналитики.

===========================

( Читать дальше )

Купил вчера отчет МРСК Юга... :)

- 27 октября 2017, 10:26

- |

Сегодня с утра отдал спекулятивный пакет,

в итоге порядка +15% на вложенные деньги.

=========

МРСК Юга выдернули в моменте выше 5к. (50% номинальной стоимости).

еще до отчета МРСК Юга считалась убыточной...

Сейчас ФСК ЕЭС среди всех дочек Россетей торгуется к НОМИНАЛУ ниже всех. Но при этом ФСК работает с хорошей чистой прибылью и платит одни из самых больших дивидендов на обыкновенные акции среди ликвидных инструментов.

Что мы имеем в ФСК по факту произошедших в этом году событий:

после отчета за 2016г. котировки хорошо росли… а вот после урезания дивдоходности и торгов вокруг 25% или 50% + снижения плана по росту Чистой прибыли котировки укатали медведи + сработавшие стопы и маржинколы плечевиков им в этом помогли.

За борт было смыто в 16к. добрая половина жадин. на данный момент мы имеем последствия не обдуманных инвестиций.

с одной стороны обесценили хороший актив и он торгуется с огромным дисконтом к реальной стоимости, с другой стороны постепенно сходящий на нет страх тех кто попал под замес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал