Избранное трейдера zolk

17 эмоциональных уравнений

- 11 октября 2019, 16:03

- |

Любопытно.

17 эмоциональных уравнений Чипа Конли.

Пройдитесь по каждому и обратите внимание на выбор арифметических знаков + или *, — или / и т.п.

- комментировать

- 3.2К | ★33

- Комментарии ( 11 )

Как инвесторы рисковать не любят

- 10 октября 2019, 14:20

- |

Добрый день всем участникам сообщества! Сегодня хочу поднять очень важную тему отношения к рискам в торговле и управлении капиталом со стороны инвестора.

С течением времени, и накоплением опыта, я стал замечать, что в подавляющем большинстве люди, даже обеспеченные и умные, не понимают что такое риски.

Для многих участников комьюнити это тривиальная тема, но она не для старожил трейдинга, скорее, для инвесторов, что б было что наглядно показать, как это работает. Однако, скорее всего, и рядовому кукловоду будет интересное чтиво на ночь.

Мне очень часто приходилось удивляться отношению к рискам даже бизнесменов-мастодонтов капитализма. Согласитесь, господа прожжённые трейдеры, насколько вызывает диссонанс в сознании то, что человек владеет бизнесом, заработал денег, а риски воспринимает как гуманитарий квантовую физику!

А вообще настроение раскрыть тему задали люди, которые бегут закрывать счета при малейшей просадке, которая зачастую весьма далека от оговоренной. Здесь я постараюсь изложить, почему это неправильно, почему так делать нельзя, и вообще ай-яй-яй и фу-фу-фу…

( Читать дальше )

Как правильно рисковать

- 09 октября 2019, 12:46

- |

Не претендую на истину в последней инстанции. Опишу как рискую я. Пока что эта методика меня не подводила. Я не являюсь ее автором, лишь следую советам мудрых учителей.

Риск — необходимое условие для быстрого накопления капитала. Если избегать его, то ваш период инвестирования может увеличиться в разы. В моем случае разумный риск привел к тому, что я вышел на пенсию гораздо раньше, чем планировал.

Я делю риск на умный и глупый.

Больше статей на моем телеграм-канале

Умный риск

- Провал вашей затеи не приводит к существенному падению капитала.

- Или вы вообще не тратите капитал, а только свободное время.

- Соотношение риск-доходность кратное. Или зашкаливает.

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

Антихрупкость на рынке и в жизни

- 08 октября 2019, 11:22

- |

Написать данный пост решил после просмотра тезисов, составленных после чтения «Антихрупкости» Талеба. Книга в свое время заставила поразмышлять о своей долгосрочной устойчивости. На рынке и в жизни. Составить список критериев, мешающих этой устойчивости.

Какие же это критерии?

1. Недостаток свободного времени. Зачастую ритм жизни, в котором мы живем (работа, транспорт, развлечения, домашние дела) не подразумевает наличия свободного времени. Таких периодов, в которые можно поразмышлять о том, над чем работаем. Потратить время на планирование. Оптимизировать рабочий процесс. Расставить приоритеты. В условиях нехватки времени нет запаса для эксперимента и, соответственно, подготовки почвы для прорыва в новых областях. К тому же, порождаемая нехваткой свободного времени спешка ведет к потере независимости суждения, когда мы решаем делать «как все», не задумываясь.

Также мы ведем себя и на рынке, когда пытаемся совмещать напряженную работу и активный трейдинг. Нам некогда «поточить топор», потратить время на продумывание долгосрочной стратегии. Нам некогда документировать сделки, хотя это критически важно. Нам некогда просто дать мозгу немного отдыха, свободного полета, — очень важный аспект для наработки инсайтов (описал это в посте Как происходят озарения).

( Читать дальше )

Как понять, стоит ли инвестировать в компанию

- 07 октября 2019, 21:37

- |

"Человек постоянно совершает какой-то выбор, решает, что ему делать, что говорить, направляет движения своих рук и ног, принимает решения"

Тимофей Валерьевич Мартынов, «Механизм трейдинга. Как построить бизнес на бирже»

Эта статья. — о моем подходе к исследованию потенциального объекта инвестиций. Как отделить манипуляторов от нормального менеджмента.

Что мне нужно как инвестору от менеджмента компании ?

Мне нужно понять следующие вещи

- В чем заключается бизнес, на чем фирма зарабатывает деньги ?

- Какое у компании долгосрочное стратегическое преимущество ?

- Какой план у менеджмента по увеличению прибыли на акцию ?

- Как этот план работал в прошлом, и какие прогнозы на будущее ?

Всю эту информацию я хочу получить где-то в первые 2 минуты чтения презентации для инвесторов. В большинстве случаев, если этого не происходит — это значит, что менеждмент парит вам мозг. Либо им нечем похвастаться в плане успехов, либо отсутствует стратегия, либо в отделе IR работают придурки. Или комбинация из этих трех факторов

( Читать дальше )

Акции: начало начал

- 07 октября 2019, 11:41

- |

Если бы новичок спросил, что делать с акциями. В идеале – как-то выбирать, но…

Большинство, кто их выбирает, выбирает хуже среднего.

Поэтому на первом этапе совет был бы не дергаться, не считать себя самым умным, и плясать от пассивного инвестирования.

Усвоив это, двигаться дальше. Медленно, осторожно, и не «я выбрал 3 лучшие акции, ура!», а скорее «я держу свой альтернативный индекс из 30 бумаг, возможно, это сработает». Но до альтернативного индекса надо дорасти.

А на первом такте усвоить азбуку, далее она.

Если бы акции не были потенциально чуть-чуть доходнее облигаций, они были невозможны. Никому не нужен заведомо тот же доход при заведомо большей волатильности.

На столетних графиках видно, что акции поразительно доходнее облигаций. Но жизнь жестче графика. Учтите налоги, транзакционные издержки, рейдеров и социалистов. Учтите, что в Третьем Мире цифры не такие, как в США. Учтите, наконец, что в худший момент для покупки индекса у вас для этого, скорее всего, будет больше денег и желания, нежели в лучший. Нескромное обаяние акционерного капитала станет сильно скромнее. Когда говорят о «6-7% реальной доходности акций на примере фондового рынка США», это всего лишь подгон стратегии под историю.

( Читать дальше )

сохраню себе,ато вдруг удалят или потеряю

- 23 сентября 2019, 16:39

- |

Ну наверно самое интересное это расширенный курс обучение-грааль от Майтрейда.

Да, да 6 часов видеокурса обучения от SUPER-VIP трейдера Виктора Тарасова победитиля ЛЧИ ни одного месяца в минус. Стоимость 40тыщ я вам предоставлю бесплатно.

Курс Ивана Коваль-Зайцева. Да это тот кто всех достал своей рекламой на Ютубе, от которого ушла жена когда он не зарабатывал, но потом создал свою систему вернулась жена купил дом и машину. Своими знаниями он поделится с вами бесплатно конечно с помощью Байкала и его бесплатной раздачей. Просмотрев его курс к вам не только вернется жена, нет, вы найдете лучше, моложе!

Есть даже Булыгина)))

И это еще не все!

Теперь по теме топика. Начинаем.

1. Основа

(стоп, соотношение, вероятность)

3 правила соблюдение которых обязательно.

Стоплосс.

Стопы надо ставить всегда!

Соотношение риск к прибыли.

Минимальное соотношение — 1 к 2. Это значит что рискуя 5 пунктами твоя потенциальная прибыль должна быть минимум 10, лучше больше.

( Читать дальше )

Супер база по дивидендам! (сам сделал :))

- 22 сентября 2019, 21:05

- |

Я периодически работаю над своим онлайн проектом и недавно сделал очень крутую штуку, которой хотел бы поделиться со Смарт-лабом, так как считаю, что сделал очень качественную базу по дивидендам российских компаний

Помимо нее на сайте еще куча всего интересного, но ниже хотел бы остановиться только на ней: https://investorville.ru/dividends

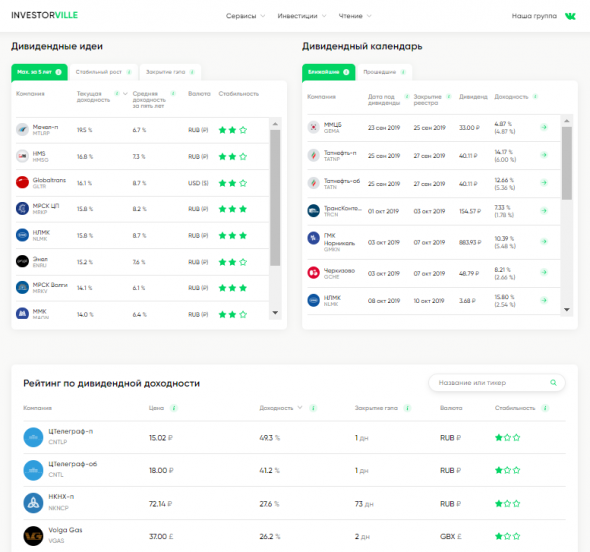

I. Начну с того, что на основной странице вы найдете три раздела:

1) Дивидендные идеи (по доходности, росту и закрытиям гэпов — все самое основное)

2) Дивидендный календарь

3) Рейтинг по всем российским компаниям (все российские компании со всех бирж)

Если что-то непонятно — внизу каждой страницы есть FAQ

II. Особое внимание я уделил расчету дивидендной доходности — она считается очень качественно, как если бы это считал аналитик.

В отличие от остальных сервисов, я собираю данные еще и по рекомендациям Советам Директоров. Когда СД рекомендует дивиденд — у меня это отражено.

Даже сложные случаи, когда, например, Evraz plc торгуется в пенсах, а платит в долларах — у меня все верно будет рассчитано :)

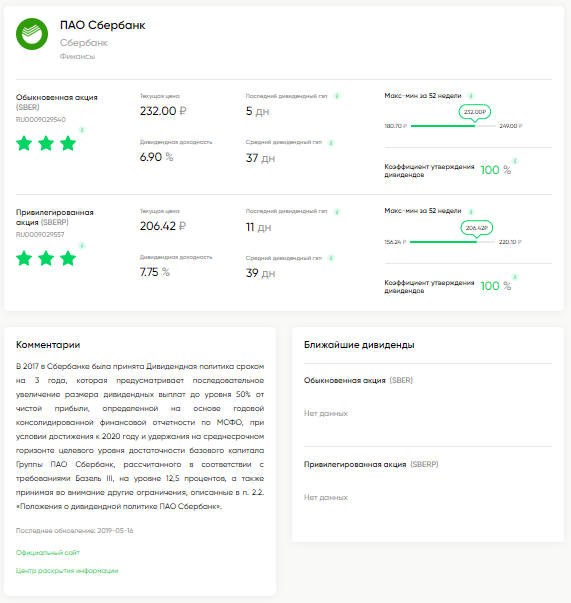

III. По каждой компании есть своя страничка, выглядит это так (https://investorville.ru/dividends/sberbank):

Это верхняя часть — тут есть:

- мин-макс за 52 недели

- дивидендная политика

- коэффициент утверждения дивидендов (всегда ли ГОСА/ВОСА утверждали рекомендации СД?)

- дивидендные гэпы (я еще считаю «средний гэп за 5 лет» — дело в том, что одна компания может заплатить 1 руб. и закрыть гэп за 1 день, а другая 10 руб. и гэп за 5 дней — последний вариант точно лучше, и «средний див гэп» как раз это учитывает, это «средневзвешенный показатель»)

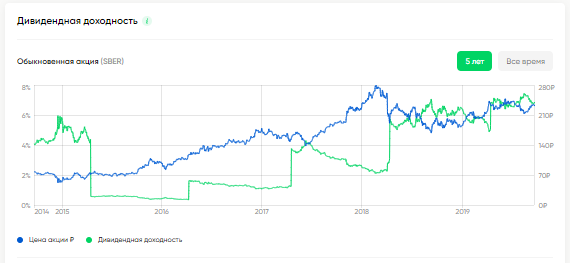

Ниже будет такой график, который подскажет вам какая у Сбера раньше была дивдоходность (выясняется, что текущая дивдоходность довольно высока, может быть хорошее время для покупки?)

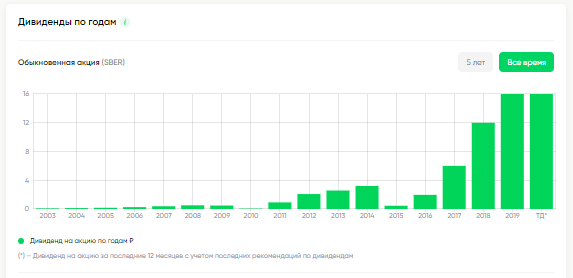

Также есть и группировка дивидендов по годам (такое правда есть у многих других сервисов)

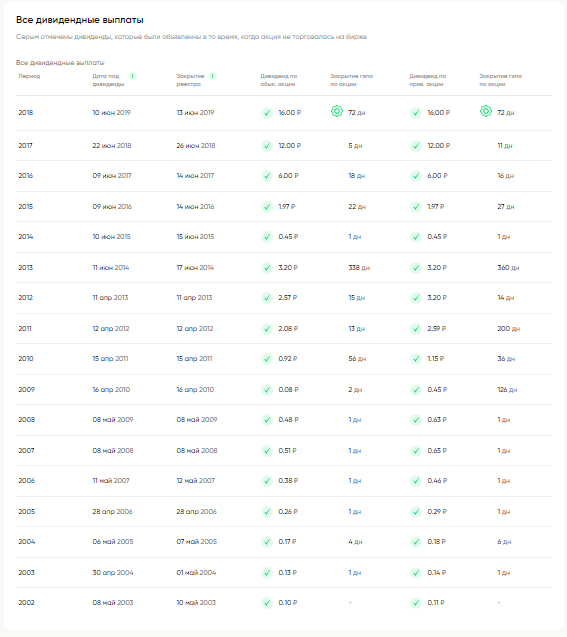

Ну и конечно все дивидендные выплаты:

И конечно еще несколько уникальных фишек:

1) Вы всегда сможете посмотреть в таблице выше был ли утвержден дивиденд Собранием акционеров или нет. Например, по НМТП за 9М 2015 г. собрание не утвердило рекомендацию СД (такое бывает редко, но можете убедиться сами: https://investorville.ru/dividends/ncsp )

2) На примере НМТП вы можете посмотреть и более старые дивиденды — те, которые были объявлены, когда компания еще не была публичной — такие дивиденды окрашиваются в серый цвет

3) Ну и для каждой дивидендной выплаты посчитан див гэп! Теперь вы можете анализировать все российские компании и по этому показателю, имхо, очень удобно. Знак «шестеренки» означает, что дивидендный гэп еще не закрыт.

Мой сайт: https://investorville.ru/

Моя группа ВК: https://vk.com/investorville

Буду рад ответить на ваши вопросы и комментарии :)

P.S. если вы нашли ошибку, то, пожалуйста, дважды перепроверьте свои расчеты, т.к. я очень тщательно работал над точностью данных :)

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал