SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера zet

Ждем рекордный медвежий рынок за 100 лет. Когда-то же он должен быть

- 12 августа 2013, 20:25

- |

Не хочет Юрий Иванович писать созидательные мысли на смартлаб, поэтому я откопирую его творчество самостоятельно, со ссылкой на первоисточник: http://jc-trader.livejournal.com/1031904.html

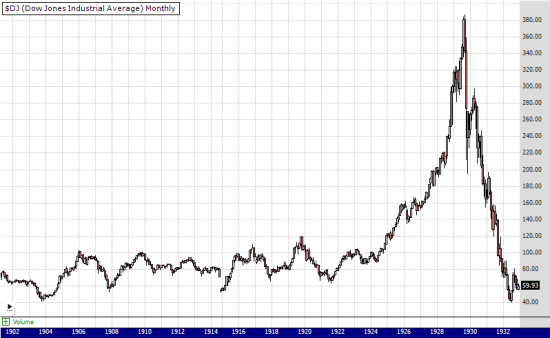

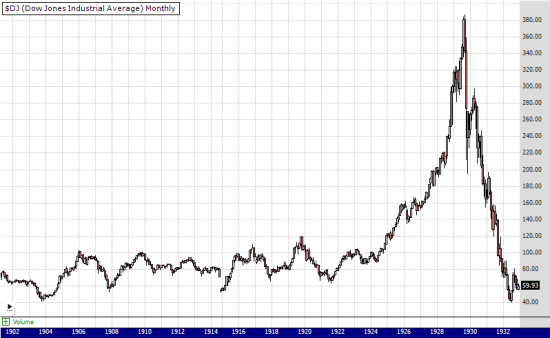

Кто сказал что максимальная просадка была в прошлом и надо ориентироваться на нее? Типа, если по индексу DJ-30 в начале 30-х годов прошлого века была просадка 90%, то большей просадки уже никогда не будет

Более-менее значимых просадок за более чем 100 лет графика было не более пяти-десяти. Это выборка слишком мала чтобы ориентироваться на то что максимальная просадка уже случилась и никогда не повторится. Ведь когда-нибудь случается то чего еще не было, тем более если что что-то похожее было только пять-десять раз. Если было когда-то 90%, то вполне может быть и 99%. Почему бы и нет?

( Читать дальше )

Кто сказал что максимальная просадка была в прошлом и надо ориентироваться на нее? Типа, если по индексу DJ-30 в начале 30-х годов прошлого века была просадка 90%, то большей просадки уже никогда не будет

Более-менее значимых просадок за более чем 100 лет графика было не более пяти-десяти. Это выборка слишком мала чтобы ориентироваться на то что максимальная просадка уже случилась и никогда не повторится. Ведь когда-нибудь случается то чего еще не было, тем более если что что-то похожее было только пять-десять раз. Если было когда-то 90%, то вполне может быть и 99%. Почему бы и нет?

( Читать дальше )

- комментировать

- 184 | ★8

- Комментарии ( 65 )

Об опционах..моё вью

- 11 августа 2013, 22:27

- |

Навяло из темы http://smart-lab.ru/blog/134882.php

немного поправлю.по пунктам. Более развернуто.

1. стопов нет? ну номинально их нет, но не стоит забывать, что покупая опцион вы платите из своего собственного кармана. а опцион «возле денег» стоит порядка 3-6 К рублей… и это только один опцион… если бы вы купили один контракт фючерса цена должна была бы пройти 10К пп вне вашу сторону, чтобы у вас образовался лось в 6К рублей...

Это надо быть таким упёртым, что бы 10.000 пп просидеть. Так что утверждение,«в опционах нет стопов»- правильное, но с логическими поправками.

2.ограниченность риска Если вы покупаете опцион «возле денег», а это 1-2 страйка от текущей цены, то опционы относитеьно дешевы, но не стоит забывать что самый ликвидный опционный деск — это опционы на фьючерс индекса РТС, а у них шаг страйка 5.000 пп, и соовтетственно дешевый опцион находиться на 10.000 пп(второй страйк) относительно текущей цены...

Вопрос встает о ликвидности. если это месячный опцион и экспирация недалеко — ликвидность есть( но тогда на первый план выходит распад опциона...), Уверены, что за месяц- полтора вялый, болезненный РТС сможет выстрельнуть как минимум на 10.000 пп, чтобы хотя бы опцион вышел «в деньгах»? А если 3-6 месячный? найдете ли вы продавца, а еще хуже покупателя вашего опциона, если вы окажетесь неправы и цена отдалиться еще на 5-10К пп и ваш страйк будет аж на 20.000 пп от текущей цены?...

( Читать дальше )

немного поправлю.по пунктам. Более развернуто.

1. стопов нет? ну номинально их нет, но не стоит забывать, что покупая опцион вы платите из своего собственного кармана. а опцион «возле денег» стоит порядка 3-6 К рублей… и это только один опцион… если бы вы купили один контракт фючерса цена должна была бы пройти 10К пп вне вашу сторону, чтобы у вас образовался лось в 6К рублей...

Это надо быть таким упёртым, что бы 10.000 пп просидеть. Так что утверждение,«в опционах нет стопов»- правильное, но с логическими поправками.

2.ограниченность риска Если вы покупаете опцион «возле денег», а это 1-2 страйка от текущей цены, то опционы относитеьно дешевы, но не стоит забывать что самый ликвидный опционный деск — это опционы на фьючерс индекса РТС, а у них шаг страйка 5.000 пп, и соовтетственно дешевый опцион находиться на 10.000 пп(второй страйк) относительно текущей цены...

Вопрос встает о ликвидности. если это месячный опцион и экспирация недалеко — ликвидность есть( но тогда на первый план выходит распад опциона...), Уверены, что за месяц- полтора вялый, болезненный РТС сможет выстрельнуть как минимум на 10.000 пп, чтобы хотя бы опцион вышел «в деньгах»? А если 3-6 месячный? найдете ли вы продавца, а еще хуже покупателя вашего опциона, если вы окажетесь неправы и цена отдалиться еще на 5-10К пп и ваш страйк будет аж на 20.000 пп от текущей цены?...

( Читать дальше )

Волны Вульфа - Скоро Армагедон!!!

- 10 августа 2013, 16:42

- |

Про «профиль рынка» постараюсь сегодня не вспоминать ;-) обойдусь любимыми большенством «палочками и треугольничками»

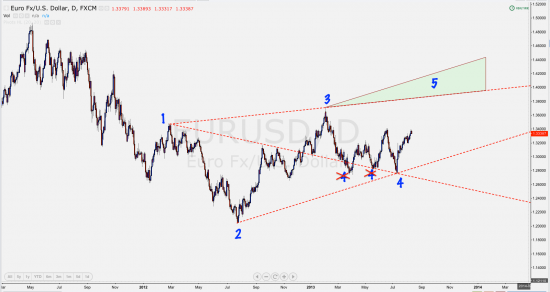

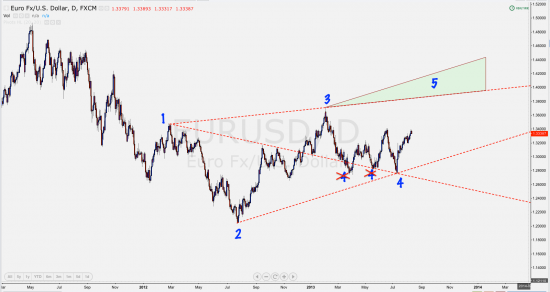

Для начала Евро

И теперь посмотрим, что у нас на данный момент

Теперь про РИ

( Читать дальше )

Для начала Евро

- 08.06.2013 smart-lab.ru/blog/tradesignals/123730.php

- 20.07.2013 smart-lab.ru/blog/131374.php

И теперь посмотрим, что у нас на данный момент

Теперь про РИ

- 02.06.2013 http://smart-lab.ru/blog/122499.php (советую почитать более осмысленно)

- 11.06.2013 http://smart-lab.ru/blog/tradesignals/124159.php

- 12.07.2013 http://smart-lab.ru/blog/129853.php

- 07.08.2013 http://smart-lab.ru/blog/tradesignals/134358.php

( Читать дальше )

Рынок США - перспективы медвежьего рынка уже близко

- 08 августа 2013, 19:05

- |

Всем привет! Давно ничего не выкладывал на СЛ.

Совсем недавно SP 500 пробил отметку 1700.

Вопрос возникает простой - почему они обновляют хаи, а наш российский рынок находится на грани обвала? Не секрет, что если мы преодолеем 1300 по РТС, то 1200, а потом и 1100 становятся очень вероятны.

Вот мои ответы на вопрос о том, почему растёт фондовый рынок США:

1. ФРС осуществила массивные вливания ликвидности, за последние 7 лет ФРС приобрела активы на сумму 6 трлн долл.

2. В условиях стагнации экономики спрос на деньги слаб, поэтому ликвидность которую генерит ФРС уходит на финансовые рынки. Ну а куда ещё, если ранее в 2006 — 2007 пром.мощностей напланировали и настроили немало, а спроса реального нет, соответственно нет спроса на инвест.ресурса. А что делать банкам? Ставки низкие, а спроса на кредит нет. Деньги же должны работать. В результате деньги идут туда, где можно получить доходность. Доходность на рынке акций США есть (дивы там побольше нашего рынка). В результате из-за большого количества покупателей, цена акций растёт, а премии за риск сокращаются. Вопрос конечно есть,

( Читать дальше )

Совсем недавно SP 500 пробил отметку 1700.

Вопрос возникает простой - почему они обновляют хаи, а наш российский рынок находится на грани обвала? Не секрет, что если мы преодолеем 1300 по РТС, то 1200, а потом и 1100 становятся очень вероятны.

Вот мои ответы на вопрос о том, почему растёт фондовый рынок США:

1. ФРС осуществила массивные вливания ликвидности, за последние 7 лет ФРС приобрела активы на сумму 6 трлн долл.

2. В условиях стагнации экономики спрос на деньги слаб, поэтому ликвидность которую генерит ФРС уходит на финансовые рынки. Ну а куда ещё, если ранее в 2006 — 2007 пром.мощностей напланировали и настроили немало, а спроса реального нет, соответственно нет спроса на инвест.ресурса. А что делать банкам? Ставки низкие, а спроса на кредит нет. Деньги же должны работать. В результате деньги идут туда, где можно получить доходность. Доходность на рынке акций США есть (дивы там побольше нашего рынка). В результате из-за большого количества покупателей, цена акций растёт, а премии за риск сокращаются. Вопрос конечно есть,

( Читать дальше )

Проблема Монти Холла

- 05 августа 2013, 19:51

- |

Видяшечка познавательная для любителей наобум потыркать кнопки терминала с выражением: «Вот я щаз как огребу + 80% к депо!» И ведь огребает. Причём совершенно не стесняясь:)

В следующий раз когда старушка судьба предложит вам очередную замануху, вспомните про эту картинку...

Зы:

А это в подарок, может расслабитесь немного:)

В следующий раз когда старушка судьба предложит вам очередную замануху, вспомните про эту картинку...

Зы:

А это в подарок, может расслабитесь немного:)

Волновой обзор

- 04 августа 2013, 01:26

- |

Давно не писал… такие глобальные вью… может кому помогут

Подкастом постараюсь ответить на следующие вопросы:

_что рисует РТС: волна Е в треугольнике или перебор заходных волн.

_евро/доллар — куда держит курс?

_рубль: вчера и сегодня… есть ли завтра?

( Читать дальше )

Подкастом постараюсь ответить на следующие вопросы:

_что рисует РТС: волна Е в треугольнике или перебор заходных волн.

_евро/доллар — куда держит курс?

_рубль: вчера и сегодня… есть ли завтра?

( Читать дальше )

S&P - нужен прыжок дохлой кошки. Ждем?

- 03 августа 2013, 14:18

- |

Уверен, этот журавлиный клин все много раз и видели, и сами рисовали. Этот взят из ЗХ. Там есть еще одна картинка — как жутко зашкалил индекс за 200-й дневной мувинг

(что, спрашивается, мешало на одном графике нарисовать?)

Вот еще материал по теме — как лихо было взята очередная сотня:

smart-lab.ru/blog/133631.php

Понятно, что долго так продолжаться не может. Нужен последний вынос. Главное — как его вычислить? Как интерпретировать возврат к острию клина? Куда разожмется пружин?

(что, спрашивается, мешало на одном графике нарисовать?)

Вот еще материал по теме — как лихо было взята очередная сотня:

smart-lab.ru/blog/133631.php

Понятно, что долго так продолжаться не может. Нужен последний вынос. Главное — как его вычислить? Как интерпретировать возврат к острию клина? Куда разожмется пружин?

Вопрос. Линии поддержки.

- 24 июля 2013, 22:04

- |

Уважаемые Гуру смарт-лаба!

Просветите необразованного трейдера-самоучку-любителя.

Чем объясняется существование наклонных линий поддержки/сопротивления?

Да еще на индексах. Ну, например, тут

А бывает и по 4-5 отскоков…

Просветите необразованного трейдера-самоучку-любителя.

Чем объясняется существование наклонных линий поддержки/сопротивления?

Да еще на индексах. Ну, например, тут

А бывает и по 4-5 отскоков…

Выживает умнейший

- 24 июля 2013, 15:31

- |

Статья Виктора Долженко, ИК «АТОН», заместителя генерального директора, руководителя блока по работе с частными клиентами для rbcdaily

Время алхимиков, волшебных линий и метода дисконтированных денежных потоков закончилось, во всяком случае для частных инвесторов. Да здравствует абсолютная доходность!

Российский частный инвестор — интеллектуал. Встречается редко, но умнее многих. В его жизни были разные периоды. Вспомним прекрасное начало 2000-х годов: российские акции растут, страна меняется. Апогеем стал 2006 год, когда заработал рынок коллективных инвестиций. Приток в паевые инвестиционные фонды в 2006—2007 годах составил 2,4 млрд долл. Затем грянул кризис 2008 года, как всегда, неожиданно, но нельзя же расти бесконечно. При этом истории о получении сверхдоходов еще были свежи в памяти. Подешевевшие акции спровоцировали устойчивый поток желающих инвестировать. В 2009 году случился ожидаемый отскок, и казалось, что все начинается заново. Но за окном 2013-й, а налицо третий год сползания, затухания, увядания российского фондового рынка.

( Читать дальше )

Время алхимиков, волшебных линий и метода дисконтированных денежных потоков закончилось, во всяком случае для частных инвесторов. Да здравствует абсолютная доходность!

Российский частный инвестор — интеллектуал. Встречается редко, но умнее многих. В его жизни были разные периоды. Вспомним прекрасное начало 2000-х годов: российские акции растут, страна меняется. Апогеем стал 2006 год, когда заработал рынок коллективных инвестиций. Приток в паевые инвестиционные фонды в 2006—2007 годах составил 2,4 млрд долл. Затем грянул кризис 2008 года, как всегда, неожиданно, но нельзя же расти бесконечно. При этом истории о получении сверхдоходов еще были свежи в памяти. Подешевевшие акции спровоцировали устойчивый поток желающих инвестировать. В 2009 году случился ожидаемый отскок, и казалось, что все начинается заново. Но за окном 2013-й, а налицо третий год сползания, затухания, увядания российского фондового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал