Избранное трейдера Александр Костерин

Безобразно простая и феноменально обогащающая формула для покупки $ (за рубли) до следующего заседания ЦБ РФ (19.06.2020 г.)

- 15 мая 2020, 21:30

- |

- комментировать

- ★9

- Комментарии ( 16 )

Spydell. Инфляционный ад.

- 15 мая 2020, 19:32

- |

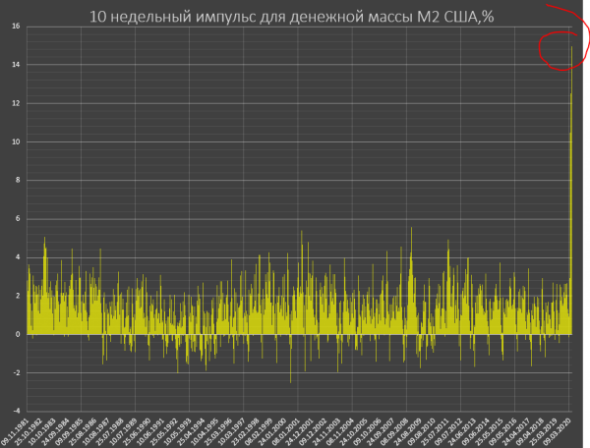

Ни в одной развитой стране со времен Веймарской республики монетарный импульс за 10 недель не достигал 15%. В послевоенном мире? Никогда и ни в одной развитой (по нынешним мерках) стране до сегодняшнего момента в США. К 4 маю 2020 изменение денежной массы за последние 10 недель в США составляет 15%!!!

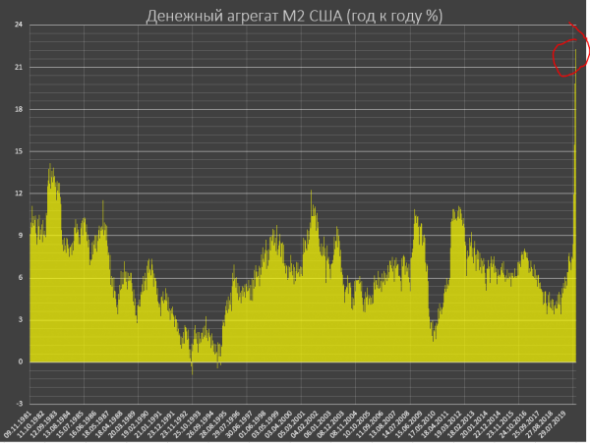

Годовое изменение денежного агрегата M2 составляет 22% В истории США были периоды высоких темпов роста денежной массы. Например, с второй половины 1971 по 2 квартал 1972 темпы роста достигали 13.5% годовых, похожие темпы роста были в середине 1976, в 1982-1983 рост достигал 12.5% и краткосрочно по недельным импульсам до 14%, но 22% не было никогда.

( Читать дальше )

Мнение: Андрей Мовчан: Есть ли жизнь после COVID-19? Макроэкономический обзор.

- 15 мая 2020, 18:53

- |

Прослушал сегодня онлайн-конференцию ВТБ, посвящённую выходу экономики из короно-кризиса. Приглашенный спикер – Андрей Мовчан – провел обзор текущей ситуации и вероятных сценариев развития экономики в перспективе 1-2 года. Ниже тезисно основные моменты.

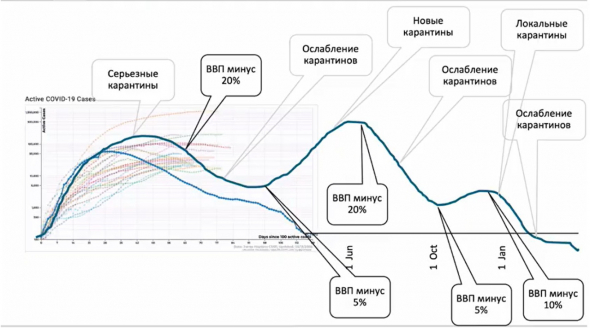

1. Нынешняя самоизоляция/карантин – только первая волна. «Консенсус» закладывает ещё 1-2 этапа карантина в текущем году в качестве базового (наиболее вероятного) сценария. Исходя из знаний об эпидемиях в прошлом, и, если мы имеем дело с реальными, а не фальсифицированными статистическими данными по заболеваемости, — нет никакой причины, по которой в данном случае мы можем избежать новых волн эпидемии.

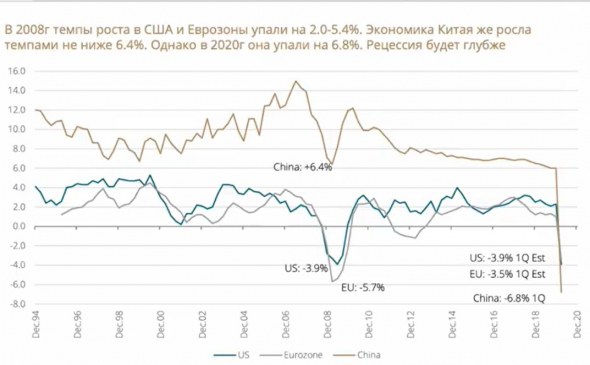

2. Экономический спад в 1-2 квартале и рост безработицы сопоставимы только с самым сильным кризисом в истории – великой депрессией, случившейся в США 90 лет назад.

( Читать дальше )

Топ-10 полезных советов инвесторам и трейдерам

- 14 мая 2020, 15:20

- |

Василий Олейник делится своим 15-летним опытом торговли на фондовом рынке. Откровенный разговор о бирже без прикрас. Такого не расскажут на курсах и тренингах для инвесторов и трейдеров.

Смотрите, учитесь и не повторяйте ошибок.

( Читать дальше )

Вот ключевой индикатор фондового рынка, на котором стоит сосредоточиться (перевод с elliottwave com)

- 14 мая 2020, 13:06

- |

Много людей, которые инвестируют в фондовый рынок, имеют общее представление о том, когда входить — например, «покупать на спаде» — но не так много, когда выходить. На самом деле, они не склонны к этому, даже после того, как понесли большие потери на медвежьем рынке.

Много людей, которые инвестируют в фондовый рынок, имеют общее представление о том, когда входить — например, «покупать на спаде» — но не так много, когда выходить. На самом деле, они не склонны к этому, даже после того, как понесли большие потери на медвежьем рынке.Некоторые инвесторы более активны и следят за различными индикаторами, чтобы они помогали им принимать решения как о покупке, так и о продаже. Список индикаторов длинный, и они в целом делятся на две категории: так называемый рыночный фундаментал — то, что вы часто слышите по телевизору, такие как экономика, прибыль и так далее. И затем есть технические показатели анализа; Эти инструменты не фокусируются на факторах вне рынка, а вместо этого смотрят на внутренности рынка.

Классический теоретик волн Эллиотта определил три наиболее важных индикатора технического анализа:

( Читать дальше )

Это писал "Авантюрист" 12 лет назад.

- 13 мая 2020, 22:22

- |

Пользователь под ником «Авантюрист» не здесь на других ресурсах.

… Чем это закончится — известно. Никакая промышленность не поднимется, никакого стабильного роста потребительского спроса не случится и никакие активы не начнут дорожать. Так что налоговых поступлений нифига не прибавится. В результате госдолг очень быстро дойдет сперва до $10 триллионов, потом до $12, потом до $15… Здесь держатели ГКО начнут скучать и капризничать. В результате доходность по бондам начет брать одну высоту за другой, а сроки займов сокращаться. Когда половина долгов будет в месячных облигациях, а доходность по ним дойдет до 25%, Штатам придется занимать по триллиону баксов в неделю — четверть съедать, а остальное тут же выплачивать кредиторам по более ранним займам. Понятно, что тут вопрос пойдет на дни, когда это все само чебурахнется и Штатам придется объявлять дефолт.

Вот это-то и будет подходящий момент, спихнуть проблему с больной головы на здоровую. Объявить торговую войну Китаю, заставить того обвалить пирамиду ГКО, а потом ткнуть в него пальцем и сказать, что это китайцы всем малину обосрали, вот пусть теперь и расплачиваются. Китай начнет возмущаться, говорить грубости и обязательно ляпнет что-нибудь такое, что смело можно будет показать по CNN и сказать — «Китай угрожает нашим домам!» ...

Владимир Дребенцов Head of Russia & CIS Economics, British Petroleum plc. Как пандемия изменила нефтяной рынок?

- 13 мая 2020, 17:20

- |

Дефляция - это больше, чем просто «более низкие цены» (перевод с deflation com)

- 13 мая 2020, 16:52

- |

Экономика и дефляция

Дефляционный крах характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением желания людей и их способности кредитовать и брать кредиты. Депрессия характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением производства. Поскольку сокращение кредита уменьшает новые инвестиции в экономическую деятельность, дефляция поддерживает депрессию. Поскольку сокращение производства снижает возможности должников по погашению и обслуживанию долга, депрессия поддерживает дефляцию. Поскольку и кредит, и производство поддерживают цены на финансовые активы, их цены падают в дефляционной депрессии. Когда цены на активы падают, люди теряют богатство, что снижает их способность предлагать кредиты, обслуживать долги и поддерживать производство.

— Conquer the Crash 2020

Ключевая фраза в отношении начала дефляционной спирали, описанной в CTC, — «когда цены на активы падают». Вот почему февральские EWFF высветили четкие сигналы в «поведении многих товаров». Дефляционное давление предостаточно. Наша позиция остается прежней: экономические данные США будут в порядке, пока фондовый рынок не станет медвежьим. Когда акции упадут, экономика последует. «Три месяца спустя появляется множество свидетельств «спада производства», описанного в CTC. По данным Федеральной резервной системы, объем промышленного производства в прошлом месяце снизился на 6,3%, что связано с падением производства. В целом промышленное производство, в том числе на заводах, коммунальных предприятиях и шахтах, упало на 5,4%. Снижение было самым большим с 1946 года. По данным The New York Times, падение было «намного хуже, чем ожидали экономисты». ВВП в первом квартале упал на 4,6%, но укус будет гораздо больше во втором квартале. Текущие оценки варьируются от 25% до 40%. Как мы говорили в прошлом месяце, США уже находятся в рецессии. Мартовское снижение розничных продаж на 8,7% показывает, что двигатель экономики США, потребитель, гремит. Все дефляционные движущие силы присутствуют: падение цен на активы, замедление производства и сокращение кредитного рынка, которое уже потребовало его первого финансового учреждения. Банк Западной Вирджинии обанкротился в начале апреля. Раздел «Рынок облигаций» описывает начало новой эры бойни на кредитных рынках. Несмотря на то, что многие из них пережили сжатую версию этого процесса в 2007-2009 годах, экономисты и профессионалы рынка почти повсеместно отвергают рецепт CTC для дефляции. Вот репрезентативный заголовок от 16 апреля:

( Читать дальше )

Что такое ЗВР. Коротко

- 13 мая 2020, 09:58

- |

ЗВР — это обеспечение местной валюты, поскольку, если исчезнет возможность обменять её на «старшие» (доллар, евро, йена), доверия к ней не будет и люди перестанут ей пользоваться. Вот почему отношение М2 к ЗВР — важнейший параметр для курса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал