Избранное трейдера Александр Костерин

Лариса Морозова: Механизмы начисления и выплаты дивидендов

- 29 июля 2020, 16:05

- |

Продолжаю тему отчетностей по РСБУ. Итак, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

Есть ещё налоговый учёт. Рассматривать не будем, будем только помнить, что из него берутся данные для строки в Ф2 «Текущий налог на прибыль»

Ф2-это «Отчет о финансовых результатах» форма№2. Обращаю ваше внимание, что начиная с отчётности за 2012 год название «Отчёт о прибылях и убытках» изменено — теперь он называется «Отчёт о финансовых результатах».

1). Источник НАЧИСЛЕНИЯ дивидендов

Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев отчетного года может быть принято в течение трех месяцев после окончания соответствующего периода.

Источником начисления дивидендов является чистая прибыль общества отчетного периода (после налогообложения), которая определяется по данным РСБУ

Также возможно распределение нераспределенной прибыли прошлых лет на выплату дивидендов в текущем налоговом периоде

Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества. Это должно быть оговорено в Уставе АО. Такое положение есть например в Уставе Самараэнерго.

Обратите внимание, ни о какой оплате товаров, работ, услуг для выручки по РСБУ у эмитентов в подавляющем большинстве случаев речи нет.

Отчет формируется на основании правильно оформленных согласно нормативной базе документов.

Обращаю ваше внимание ещё раз: на данном этапе нас не интересует, что происходит между контрагентами, кто кому заплатил, не заплатил, есть у эмитента оборотные средства или нет. Для расчетов в Ф2, это значения не имеет.

Чистая прибыль рассчитана на основании документов и показана в Ф2.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 9 )

Самые полезные youtube каналы про внутридневную торговлю

- 29 июля 2020, 10:45

- |

ProScalping https://www.youtube.com/channel/UCWtDrix6jukydQAQ9JDVvVA

Sergey Logunov https://www.youtube.com/channel/UCLa0Z34orUDkLArAbLUrt7A

Vataga https://www.youtube.com/channel/UCaN21SJJgDMiIGYM7_Dmv3g/

Chill trading https://www.youtube.com/channel/UCMfviFdsX-Kd6i0TgIwGmGQ

В основном, это каналы пропов, для сделок на их видео характерны крупные объемы, крохоборством по несколько пунктов они не занимаются. Есть крутые разборы сделок, паттернов, много чего можно почерпнуть.

Большинство входов основывается на активности в стакане, обнаруженных плотностях (крупных объемах) и айсберг-заявках. Проще их идентифицировать в так называемых торговых приводах (Бондаря, QScalp и т.п.) глазами. Для тех, у кого привода нет, либо кто не хочет мониторить кучу стаканов, есть канал с уведомлениями при обнаружении плотностей и айсбергов на акциях t.me/StocksInvest

Пишите в комментах, кто еще какие каналы смотрит и торгует интрадей.

«Современная денежная теория» (MMT): Обзор книги Стефани Келтон «Миф дефицита» (часть 2)

- 17 июля 2020, 19:36

- |

Для фреймворка, который гордится тем, что он является нейтральным описанием фактической работы денег и банков в эпоху после отказа от золотого стандарта, как-то неловко просто ошибаться в деньгах. В этом разделе я кратко опишу три основные ошибки, которые Келтон совершает в отношении денег.

Основным утверждением лагеря MMT является то, что в отличие от вас, меня и Walmart, министерству финансов США не нужно иметь деньги, прежде чем их тратить. Вот пример того, как Келтон описывает государственное финансирование в MMT:

Возьмем военные расходы. В 2019 году палата и сенат приняли закон, который увеличил военный бюджет, одобрив 716 миллиардов долларов … Споров о том, как оплачивать расходы, не было … Напротив, Конгресс обязался тратить деньги, которых у него не было. Он может сделать это из-за своей особой власти над долларом США. Как только Конгресс санкционирует расходы, такие агентства, как Министерство обороны, получают разрешение заключать контракты с такими компаниями, как Boeing, Lockheed Martin и так далее. Чтобы обеспечить себя истребителями F-35, Казначейство США поручает своему банку, Федеральному Резерву, выполнить платеж от его имени. ФРС делает это, отмечая цифры на банковском счете Локхид. Конгрессу не нужно “находить деньги”, чтобы их тратить. Нужно найти голоса! Получив голоса, он может утвердить расходы. Остальное только бухгалтерия. Когда чеки выходят, Федеральная резервная система очищает платежи путем зачисления на счет продавца соответствующего количества цифровых долларов, известных как банковские резервы. Вот почему MMT иногда описывает ФРС как маркёра для доллара. У маркёра не могут закониться цифры. (Kelton 2020, стр. 29, жирный шрифт добавлен)

( Читать дальше )

Как заработать на скачках валюты

- 17 июля 2020, 09:59

- |

Если кратко, то делаем так:

Держим два фонда в равных пропорциях. VTBB — российские корпоративные облигации, доходность 14% в рублях. RUSB — долларовые облигации, доходность 6% в долларах. При расхождении 10% ребалансируем, возвращая к паритету.Если подробнее:

Первый сценарий: рубль укрепляется, VTBB растет быстрее, при расхождении на 10% продаете часть VTBB и покупаете RUSB.

Второй сценарий: доллар вырос, как 18 марта, на 30%. Продаете часть RUSB и покупаете VTBB.

Что вы делали по факту? Просто поддерживали пропорции. А по сути? Вы покупали доллар по 62 и продавали по 80. Придерживались главного принципа — купи дешевле, продай дороже.

При этом ваши деньги не лежали в кэше, они были в инструментах, которые обгоняют инфляцию. И вы не пытались угадывать, а действовали по стратегии. При всех будущих изменениях курса вы всегда будете покупать дешево, продавать дорого.

( Читать дальше )

Фьючерсный инструмент для "копуш" - и как с ним работать !..

- 10 июля 2020, 16:45

- |

Ну, кто такие «копуши» — понятно: это те, кто делает всё

(или почти всё) достаточно медленно, не торопясь...

Но и для таких персонажей есть вполне приемлемый

с точки зрения практического дейтрейдинга

фьючерсный инстрУмент на ФОРТСе -

это фьючерс на ЕВРОБАКС (т.е. ED).

Аз, грешный, торгую им нечасто — и практически всегда -

в режиме «НОВОСТНОГО» трейдинга — т.е. «на стате» (статистике).

Чем хороша эта метОда:

допустим, вышла стата — как правило, амеростата в 15:30 мск.

Если стата — в моём понимании — вышла хреновая для амероэкономики

(как, к примеру, СЕГОДНЯ в 15:30 мск) — я тут же вхожу в лонг евробакса по рынку.

Характер движения инструмента — поистине неторопливый, поверьте, уважаемые коллеги, -

обычно позволяет это сделать НЕ НА ВЕРХУШКЕ ценового новостного микроимпульса...

(Тут главное — ПРАВИЛЬНО интерпретировать для себя «характер» статы! :))) )

Вот, к примеру, сегодня в 15:30 мск выходит откровенно хреновая стата по PPI

( Читать дальше )

Самая полезная книга начинающему инвестору

- 10 июля 2020, 15:12

- |

Автор книги Бертон Малкиел — американский экономист и писатель, наиболее известный своей классической финансовой книгой «Случайная прогулка по Уолл-стрит» была (переиздана в 12 раз в 2015 году). Он является ведущим сторонником гипотезы эффективного рынка, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг, хотя он также отметил, что некоторые рынки явно неэффективны, демонстрируя признаки не случайного блуждания.

В его книге «Случайная прогулка по Уолл-стрит» использовалось новое исследование доходности активов, что рекомендовало всем инвесторам использовать пассивно управляемые «индексные» фонды в качестве основы их инвестиционных портфелей.(информация из Википедии).

Десять главных правил для начинающего инвестора

( Читать дальше )

Когда знаешь куда идет цена ...

- 10 июля 2020, 13:59

- |

Я уже Вам тысячу раз повторял, что биржа это цифровой математический алгоритм… Не более того

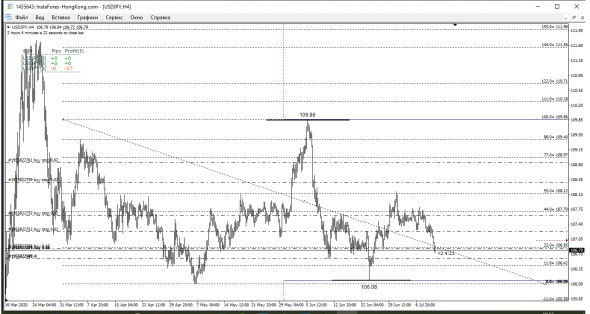

Смотрите На примере Бакс -Иена я ставлю математические пробойные ордера… я знаю куда придет цена поэтому то что Вы видите на скрине все рассчитано по математически

Сколько можно заработать трейдингом?

- 10 июля 2020, 12:53

- |

Алготрейдинг: Полноценный обучающий курс

- 10 июля 2020, 10:52

- |

Примерно полмесяца назад в сеть сам автор курса Саро Микаелян выгрузил на ютуб канал ранее платный обучающий материал,

но ныне теперь в свободном доступе по ссылке (плей лист ютуб — https://www.youtube.com/watch?v=nH9IH3dcaXI&list=PLkOKzEcOo_g9v6vAMHMGn-8ezVpdM5j-e&index=15)

( Читать дальше )

Почему вы никогда не выиграете на рынке

- 09 июля 2020, 23:25

- |

Давайте представим игру на рынке с игроком наделенного деньгами, которыми он может распоряжаться на бесконечной перспективе. Тогда при совершении сделки он никогда не проиграет, поскольку как бы долго рынок не шел против него, он всегда сможет дождаться выгодной цены. Так и поступают управляющие крупными портфелями. В свое время я смотрел интервью с руководителем паевого фонда на уже не существующем канале how2trade (к сожалению, я не запомнил имя гостя). Его спросили что он будет делать, если цена пойдет против него, на что он ответил, что НИКОГДА не будет закрывать убыточную сделку, а в случае необходимости получит деньги за счет сделок РЕПО.

Помимо сделок РЕПО у крупных фондов есть еще один инструмент латания кассовых разрывов: деньги новых участников. Ведь фонд- это в простонародье «котловой» способ инвестирования. Например, мы все вместе покупаем лотерейные билеты, наши деньги перемешиваются и обезличенные составляют призовой фонд победителя. Простейшим фондом является семья, в которой есть общий капитал, способный покрыть расходы временно нетрудоспособного члена (что позволяет выжить во время трудностей). В обоих вышеприведенных примерах деньги одних людей передаются другим. Точно также это происходит и в паевых фондов, где продавцу пая отдают деньги того, кто только что купил паи. Конечно, фондовая природа торгового агента не защищает его полностью от кассового разрыва, но значительно ослабляет проблему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал