Избранное трейдера xfo

Крез. Я - аферист. Признания банкира

- 03 февраля 2017, 23:37

- |

Интересны описания жизни верхушки банковской элиты, совещаний на которых маскировались реальные положения дел (так называемые «совещания по камуфляжу»).

Две интересные мысли из книги:

— Простое объяснение секьюритизации- представим себе сервелат, в котором 50% хорошего фарша, а 50% гнилого (плохого) мяса. Колбасник который продает вам этот сервелат умолчит о том что внутри, но будет расхваливать свой сервелат как продукт высшего качества. Вы купив у него этот сервелат, возможно отравитесь (или умрете). Но его это не волнует, главное сбыть весь просроченный продукт по наибольшей цене.Так же и к отличным облигациям банкиры добавляют ничего не стоящие акции или облигации, говоря только про стоящие облигации (которых обычно не больше 20%), умолчав про остальные 80%- которые могут быть проблемными или ничего нестоящими.

( Читать дальше )

- комментировать

- 121 | ★2

- Комментарии ( 0 )

Алготрейдинг. Способ отбора работающих параметров с примерами.

- 03 февраля 2017, 19:17

- |

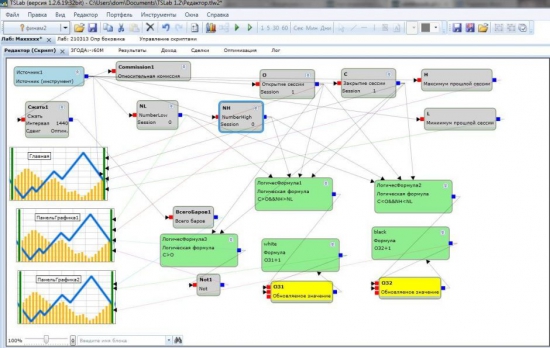

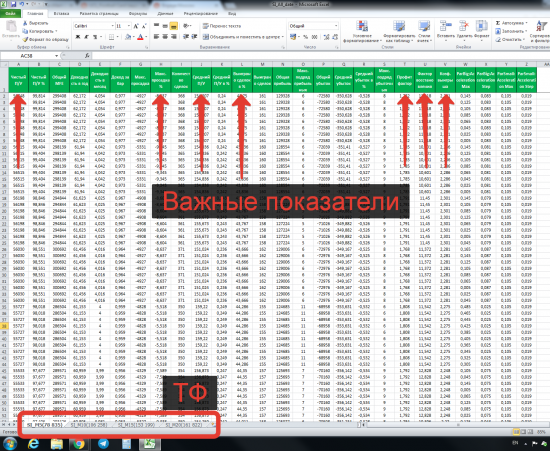

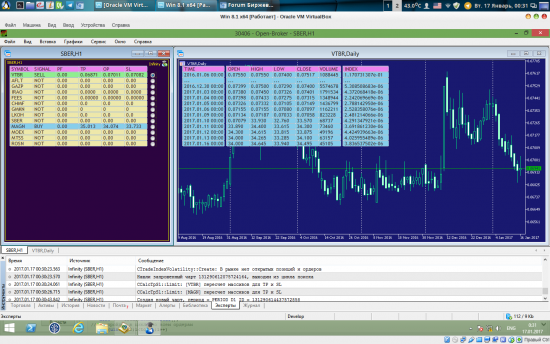

1) Делаем простой алгоритм, буквально пара индикаторов и все. На скриншоте не мой алгоритм.

2) Запускаю оптимизацию. Я сразу запускаю на одном инструменте сразу на нескольких ТФ: 5, 10, 15, 20 и 30 минут. Полученные данные выгружаем в эксель. Определяем параметры ТС, на которые мы будем ориентироваться в момент выбора показателей.

( Читать дальше )

покупка 10 000 долл за 40 000 руб на бирже)

- 01 февраля 2017, 08:39

- |

+ 10 000 usd = — 600 000 руб, имеем + 2% по банковскому депозиту

цель 650 000 руб через месяц, заработать + 50 000 руб

падение usd не считаем убытком, так как 10 000 usd можно выгодно потратить за границей,

или потом отрастут)))

Альтернативный вариант

продаем опцион — 10 Put 65 000 (10 000 usd) затратив на открытие позиции ГО — 40 000 руб

остальные 540 000 руб в банк + 10% по банковскому депозиту

1) вариант = Равенство

общая сумма составила 600 000 руб = 10 000 usd = + 10% годовых в валюте по депозиту в банке

2) вариант usd снизился до 55 руб

довнесли на биржу — 50 000 руб,

общая сумма составила 550 000 руб = 10 000 usd + 10% годовых в валюте по депозиту в банке

3) вариант usd повысился до 65 руб

прибыль + 50 000 ,

общая сумма составила 650 000 руб = 10 000 usd + 10% годовых в рублях по депозиту в банке)

все)

Главное - это маркетинг!

- 30 января 2017, 22:04

- |

Маркетинг — действия на рынке!

Главное лицо на бирже — маркетмейкер!

Цель — продать вам акции дорого и выкупить дешево!

Кто бы мог подумать!?!

PS

Навеяно моим посещением департамента маркетинга газового монополиста и беседой с начальником управления...

Правильно мне там сказали, что у нас по неправильно переведенным книжкам учат

Технический индикатор РТС на основе данных MOEX и USD/RUB

- 29 января 2017, 18:59

- |

Недавно, были дебаты Опционного математика и Опционного не математика по поводу:

«Нужна ли математика в опционной торговле» каждый наверное сделал свой вывод.

Я приведу пример, как использовать элементарную математику в прогнозировании стоимости РТС, не глядя даже на его график.

Нам нужен график доллар/рубль и график ММВБ

Давайте назовем функцией Y(t) — график USD/RUB, а график ММВБ — X(t)

Таким образом, всегда будет выполнятся равенство Y(t) = A*X(t) + B

Наша задача найти B — это и есть ошибка(отклонение) двух функций.

Для начала находим А:

Возьмем ограниченный период 5-ти ближайших торговых дней.

Имеем y(t)1 и y(t)5, x(t)1 и x(t)5

Используя знания о геометрическом свойстве Интеграла:

Проинтегрируем функцию Y(t) от y(t)1 до y(t)5

Проинтегрируем функцию X(t) от x(t)1 до x(t)5

A = Интеграл Y(t) от y(t)1 до y(t)5 / Интеграл X(t) от

( Читать дальше )

Думаете, Россия - самостоятельный рынок?

- 26 января 2017, 18:56

- |

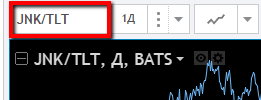

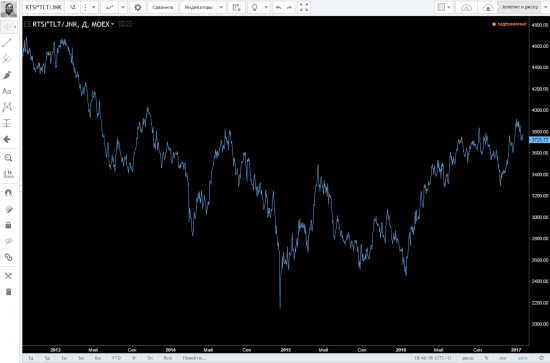

Динамика их крайне похожа. Первый график — это индикатор риска (Risk Appetite), который представляет собой отношение двух ETFов — мусорных облигаций и казначейских облигаций США. Построить такой график можно в Tradingview. Для этого, я в правом верхнем углу выбираю сдвоенный график (и сохраняю шаблон, чтобы потом быстро к нему вернуться):

Чтобы построить отношение двух инструментов в TW, надо в окошке выбора инструмента указать деление:

Как мы видим из сопоставления графиков, российский рынок сильно зависит от глобального аппетита к риску. Если глобальные инвесторы продают мусорные облигации, то они с высокой вероятностью продают и российские акции.

Но можно пойти дальше и сделать ещё прикольнее… Можно их поделить друг на друга и получить график того, насколько индекс РТС недооценен или переоценен относительно глобального аппетита к риску.

Этот график уже вполне себе можно использовать для тактического тайминга ваших инвестиций.

Обращаю внимание, что формула будет выглядеть как RTSI*TLT/JNK. То есть мы РТС поделили на первую кривую для того, чтобы дорогой РТС выглядел на графике в виде хая, а дешевый, в виде минимума.

Поскольку между двумя вышеуказанными инструментами есть логическая связность, к ним можно применить осциллятор RSI, хотя я честно говоря, не люблю такие штуки…

( Читать дальше )

Смартлаб, я открою тебе маленький секрет!

- 24 января 2017, 10:39

- |

Как определить вкладываются (Поступают) средства в актив или нет?

Как узнать какая в данное время волатильность на рынке?

Что делать продавать или покупать?

Данная методика будет полезна в первую очередь тем, кто торгует среднесрочно и долгосрочно!

Но, и краткосрочные торговцы могут и должны взять её за основу для определения рыночных циклов.

Я лично использую только на недельных графиках, т.к. недельная волатильность имеет больший вес, скажем перед дневным — лишние шумы мне не нужны, только «Наверняка». Она очень хорошо показывает, что происходит на рынке, и в данном конкретном активе в масштабном плане, так сказать взгляд сверху с высоты птичьего полёта.

Кто торгует краткосрочно может масштабировать на дневной график, и сам подобрать соответствующие периоды для своей ТС.

Внизу недельные графики волатильности и показатель вложения средств в актив: Два индикатора — CCI (34) и Chaikin A\D Oscillator (Стандартные настройки), графиков цены нет, так как каждый должен сам перепроверить и т.д.

( Читать дальше )

О привычке

- 19 января 2017, 12:43

- |

Качество нашей жизни зависит от набора привычек.

Трейдинг не является исключением. Предлагаю вашему вниманию

собственную подборку афоризмов о привычке:

Если мы не победим вредные привычки, то они победят нас.

***

Побороть дурные привычки легче сегодня, чем завтра.

***

Привыкай к тому, что плохо переносишь, и будешь переносить хорошо.

***

Вредная привычка, как мягкое кресло — сесть легко, а встать трудно.

***

Дурная привычка, от которой труднее всего избавиться,

— это привычка давать советы.

***

Руководителем в жизни является не разум, а привычка.

Лишь она понуждает ум во всех случаях предполагать,

что будущее соответствует прошлому.

***

Легче отказаться от великих целей, чем от мелких привычек.

***

Бросить курить легко, я сам сто раз это делал.

***

Привычка есть привычка, ее не выбросишь за окошко,

а можно только вежливо, со ступеньки на ступеньку, свести с

лестницы.

Торговый робот Infinity - торговля рассчитанной волатильности.

- 17 января 2017, 09:29

- |

( Читать дальше )

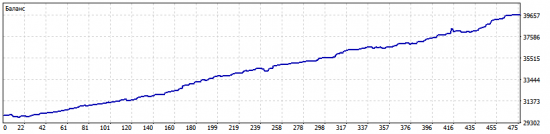

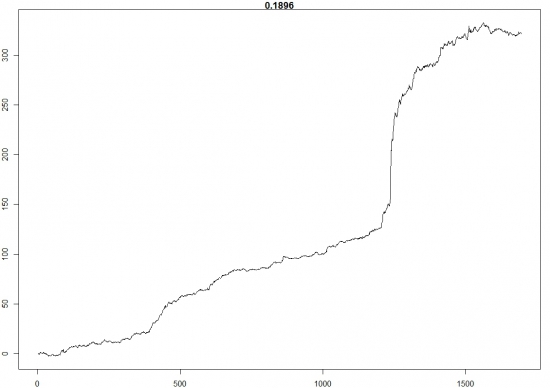

Порционный алготрейдинг

- 12 января 2017, 13:36

- |

Сравнение проводится на Si с 2010 по настоящее время на примере самой простой внутридневной реверсной системы, которая переворачивается на минутках при разладке первой главной компоненты, натянутой на последние 30 минут. Для простоты понимания это что-то типа: каждые скользящие 30 минут строим линейную модель и при сильных отклонениях от неё переворачиваем позицию:

Номера снизу это порядковые номера дней. Числа по ординате — проценты. Число вверху это средний день в процентах. В общем, не ахти, какая система, но суть не в этом.

Нетрудно предположить, а вдруг наша система делает убытки за счет того, что по количеству этих убыточных сделок будет поболее, чем прибыльных. Тогда может показаться, что нет смысла сразу всем объемом входить в сделки, т.е. не надо переворачиваться сразу полностью. Тогда наша гипотеза будет в том, что при порционном перевороте система будет слабо чувствительна к многим убыточным сделкам, но, когда поймается хорошенький тренд, система в него зайдет всеми порциями и там уж всё и отобьёт с лихвой и заработает с запасом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал