Избранное трейдера За В

Вебинар EXANTE "Торговля сырьевыми фьючерсами"

- 01 ноября 2016, 14:40

- |

Привет всем, у нас новый вебинар на этой неделе! В этот четверг, 3 ноября, в 18:00 подключайтесь к онлайн-трансляции, будем учиться торговать сырьевыми фьючерсами, используя цикличность трендов.

Вебинар будет интересен как опытным трейдерам, которые хотят получить больше практической информации об одном из самых ликвидных инструментов, так и новичкам, делающих свои первые шаги на срочном рынке.

Ведущий вебинара – Рудольф Медведев, менеджер по работе с клиентами EXANTE. На протяжении нескольких лет он занимается анализом фондового рынка, тестируя на практике собственные наблюдения. Во время вебинара Рудольф поможет освоить базу торговли фьючерсными контрактами и развеет мифы о сложности работы с этими инструментами.

Программа вебинара:

- Определение фьючерса и его структура

- Понятие экспирации

- Классификация фьючерсов

- Сравнение трендов и анализ их цикличности

- Ответы на вопросы участников

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Дивиденды2016:Россети АП второй Сургутнефтегаз АП

- 30 октября 2016, 20:56

- |

Прошедшая неделя была исключительно богата на дивидендные новости.

Самое главное: Советы директоров эмитентов начали давать рекомендации по промежуточным дивидендам за 9 месяцев 2016 года

Как обычно, таблица с датами отсечек и дивидендными доходностями по состоянию на закрытие пятницы.

В таблице нет АО Химпром. В отчете эмитента за 6месяцев 2016 года отражено, что 100% АО выкуплены двумя владельцами.

В пятницу вышла новость о том, что дивиденды Газпрома по итогам 2016 года ожидаются в размере 18,8 рубля. Цитирую новость по Рейтер

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

( Читать дальше )

Накануне грандиозного шухера... или фантастическая пятница...

- 29 октября 2016, 00:01

- |

Ведь сегодня СУПЕР-пятница!

Такие дни случаются очень редко.

За одни сутки в СМИ появилось столько СИЛЬНЫХ новостей по разным эмитентам, что остается только удивляться.

Иногда каждую подобную новость приходится ждать месяцами, а тут власти взяли и вывалили все информационные поводы оптом за один день… в пятницу 28 октября 2016 года.

Кстати некоторые из этих новостей были опубликованы после завершения торгов.

Итак, вот наиболее значимые (на мой взгляд) :

— Минфин ожидает увеличения дивидендов Газпрома за 2016 г. более чем в два раза — 18,86 руб. на акцию против 7,89 руб. за 2015 г.

www.vedomosti.ru/business/news/2016/10/28/662881-minfin-gazproma-dividendi

— «Роснефть» запустила процедуру выкупа акций миноритариев «Башнефти»

www.rbc.ru/business/28/10/2016/581392b89a79477eef782bfb

— РФ может продать еще 10% акций «Роснефти» в 2017 году

tass.ru/ekonomika/3741703

- Власти запланировали приватизацию 12 крупнейших компаний

www.rbc.ru/economics/28/10/2016/58135c639a7947347be9b8ae?from=main

— Бюджет РФ в 2017-2019 гг может получить почти 600 млрд руб. от дивидендов «Роснефти»

tass.ru/ekonomika/3744071

— Бюджет РФ в 2017 г получит от ВТБ дивиденды на 18,2 млрд руб

1prime.ru/Financial_market/20161028/826726320.html

— Совет директоров НК «Лукойл» утвердил новое положение о дивидендной политике.

www.vedomosti.ru/business/news/2016/10/28/662844-lukoil-dividendi

— Bloomberg узнал о плане «Роснефтегаза» разместить в Газпромбанке $29 млрд (хоть и вчерашняя новость, но тоже очень многообещающая… Тимофей Мартынов на эту тему сегодня написал очень подробный пост, полностью с ним согласен)

www.rbc.ru/business/27/10/2016/5811a6199a79470e2c84ec10?from=main

Согласитесь… такой список весомых новостей, опубликованных за одни сутки — это очень редкое событие.

Сегодняшний день — это просто кладезь новостей и информационных поводов.

Возникает вопрос — почему именно сегодня появилось столько значительной информации, некоторая часть которой вышла после закрытия торгов?

Возможно потому, что сегодня все боялись покупать… ведь завтра продолжится слет ОПЕК и неизвестно куда пойдет нефть в понедельник.

Мы накануне грандиозного ШУХЕРА, коллеги.

А как этот шухер будет выглядеть в дальнейшем на графиках ММВБ и РТС — рисовал в своих предыдущих постах.)

6 дивидендных машин, увеличивающих свои дивиденды

- 26 октября 2016, 18:28

- |

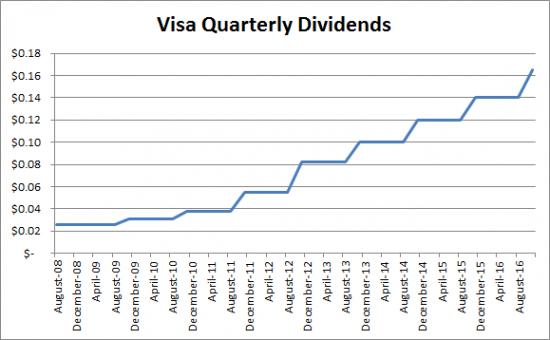

Visa Inc (V) — компания, обеспечивающая безналичные платежи по всему миру. Компания только что увеличила квартальный дивиденд на 17,8% до 16,5 центов на акцию. Это восьмое последовательное повышение ежегодного дивиденда.

Виза — отличный компромисс между дивидендной доходностью и дивидендным ростом. Акция никогда не имела дивидендной доходности больше 1%, что удерживает много инвесторов от покупки акций Визы. Акция торгуется с P\E 29,5 и имеет доходность 0,8%. Если цена акции упадет до 56 долл., то это будет хорошей возможностью приобрести дивидендную акцию мирового класса.

Magellan Midstream Partners, L.P. (MMP) занимается перевозкой, хранением и продажами нефтепродуктов и сырой нефти в США. Квартальный дивиденд по этой акции вырос до 83,75 центов на акцию. Это означает увеличение на 9,8% по сравнению с аналогичным кварталом прошлого года. За последние десятилетие, MMP увеличивала дивиденды в среднем на 11,5% в год. В настоящий момент текущая дивидендная доходность составляет 4,8%.

( Читать дальше )

+733% за 13 минут!

- 26 октября 2016, 18:19

- |

Это пример лотерейного билета: рискуем суммой вложений, профит при хорошем движении цен до момента экспирации не ограничен.

купили 50 шт 51 опционов Call по цене 0,03 пункта в 17:14 мск

продали их по цене 0,25 пункта в 17:30

вложения 934 руб

профит 7782,5 руб

чистая прибыль +733% к вложенным средствам

Если решите повторить — рискуйте малой суммой счёта, в случае неудачи опционы исчезнут! Риск 100% вложенных денег!

Главное угадать направление :)

Успешных инвестиций!

Дивиденды Башнефти, сквиз аут и див политика Норникеля.

- 23 октября 2016, 21:42

- |

В обзоре прошлого воскресенья основной темой была договорённость президента Башкортостана Рустэма Хамитова с Путиным и Сечиным о сохранении в дальнейшем дивидендов на уровне 2015 года.

20 октября о том, что дивиденды в Башнефти будут подтвердил Сечин.

Цитирую:

Глава нефтяной компании Роснефть Игорь Сечин и глава Республики Башкирия Рустэм Хамитов официально договорились о том, что Башнефть сохранит абсолютно все обязательства перед Республикой: по налоговым платежам, по деятельности в рамках благотворительности, а также по дивидендам. Привилегированные акции Башнефть отреагировали резким ростом на это заявление.

Те, кто прочел мой обзор в прошлое воскресенье и купил привилегированные акции Башнефти уже в плюсе.

Дивидендных новостей практически нет.

Ещё не состоялась первая отсечка ноября 2016 года. Это Абрау Дюрсо. За 2015 год его СД рекомендовал выплатить дивиденды в размере 0,55 рубля на акцию, но ГОСА НЕ утвердило эту выплату. Эмитент делает ещё одну попытку выплатить дивиденды, уже в размере 0,41 рубля на акцию. Ждём развития событий.

( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

ТОРГОВЛЯ ))))

- 18 октября 2016, 12:24

- |

лучший тест- готовы ли вы торговать фьючерсами?

- 17 октября 2016, 22:16

- |

«Не стоит начинать с вопроса „как торговать фьючерсами“.

Самый наипервейший вопрос, на который нужно ответить, это „нужно ли вам торговать фьючерсами“.

Ключевой момент во фьючерсной торговле- это возможность рисковать определенной суммой денег, потеря которой не скажется на вашем стиле жизни отрицательно. Чтобы оценить свою готовность в этом плане, есть тест, который реально покажет вам, готовы ли вы, эмоционально и финансово, к фьючерсной торговле.

Итак.

Шаг 1. Пойдите в банк в ветреный день.

Шаг 2. Снимите со счета не менее 10 тысяч долларов.

Шаг 3. Выйдя на улицу, начните обеими руками разбрасывать эти деньги в разные стороны.

Шаг 4. После того, как все деньги унесло ветром, вернитесь домой, сядьте на свой любимый диван и спокойно произнесите, „Блин, вот это было тупо. Не надо было мне этого делать“

Шаг 5. Вернитесь к своей обычной жизни.

Если вы можете произвести эти действия в реальности, вы прошли испытание и вы готовы, эмоционально и финансово, к фьючерсной торговле.»

Jay Kaeppel, The four biggest mistakes in futures trading.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал