Избранное трейдера Робот Бендер

Вы используете скринер/фильтр для отбора/поиска акций?

- 09 февраля 2017, 15:26

- |

Вы используете скринер/фильтр для отбора/поиска акций?

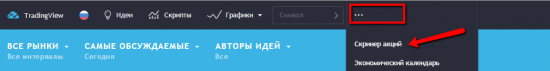

выпадающая менюха и там скринер.

Но разговор не об том… Когда вы все-таки находите скринер, вы видите вот это:

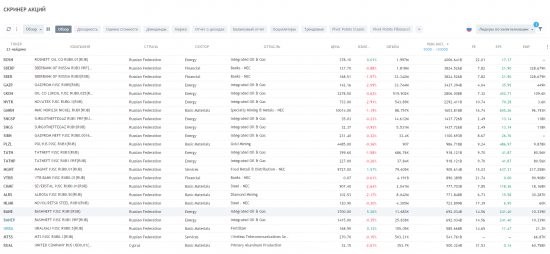

Если хлопнуть по едва различимому значку фильтра в правом верхнем углу, то открывается еще одно стильное меню с тыщей параметров фильтрации

Выглядит красиво, но функицонально ли с точки зрения юзабилити?

Господа, скажите мне...

Хоть 1 человек из вас пользуется этим навороченным скринером?

А есть ли среди вас такие, которые увидев скринер, не понял, что там происходит и зачем оно надо и по-бырому свалил с этой страницы?

Мне просто интересно, я один такой конченный ретроград и сошёл с ума?

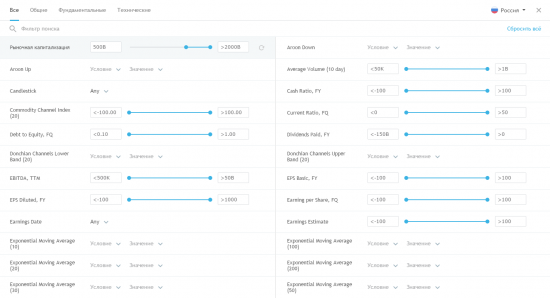

Мне вот вчера ссылку показали, — вроде и стильно и понятно...

А вам какой вариант кажется более понятным?

Каким скринером пользуетесь вы?

- комментировать

- 206 | ★6

- Комментарии ( 13 )

НДФЛ за 2016 год, непонятно...

- 07 февраля 2017, 16:54

- |

От брокера Промсвязьбанк пришло письмо, что налог за 2016 год составляет 1780 рублей, а у меня на счете было только 890, прям ровно половина. Их они сняли и получается что еще 890 рублей я должен заплатить налог и заплатить его я должен уже сам в налоговой.

Странно это. Во-первых, я в 2016 ничего не продавал, были только погашения выпусков ОФЗ, но с погашения же налог браться не должен… Во-вторых, я в конце декабря 2016 вывел полученный по ОФЗ купон, почему они с этой суммы не взяли этот налог?

Продал 3 бумаги ОФЗ 26206 по 994 + 11,35 (НКД) = 1005,35. Продавать, естественно, ничего не собирался. На счете теперь 3014 рублей, может они еще снимут недостающее для налога?

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

НЕРАЗУМНЫЕ ИНВЕСТИЦИИ

- 05 февраля 2017, 20:42

- |

Есть среди законов Мэрфи закон Льюиса: «Люди купят что угодно, если это имеется всего в одном экземпляре».

У многих на слуху покупки раритетов за астрономические суммы, например в 2015 году на аукционе Sotheby’s за 28 млн евро продали гоночный родстер Ferrari 290 MM 1956 года выпуска. Вроде планируется продать еще одну феррари 57 года за 28-32 миллиона евро. И кстати за 38 млн баков продали Ferrari 250 GTO 1962 года.

Забавно, что известный нам Сорос в конце того же 2015 года за такие же 28 млн евро ($31,2 млн) приобрел пакет в 0,45% итальянской компании и вошел в десятку крупнейших акционеров Ferrari.

Но, как говорится, каждому свое.

А вот меня всегда удивляла ситуация с алмазами. Зачем люди в 10 раз дороже покупают настоящие алмазы, нежели искусственные, если только эксперт с оборудованием может заметить разницу? Когда появилась технология выращивания искусственных алмазов, думали, что цена на алмазы рухнет – этого не произошло. Люди готовы платить в 10 раз дороже, когда знают, что этот алмаз создан природными процессами тысячи лет назад.

( Читать дальше )

Игра Эволюция и трейдинг

- 05 февраля 2017, 15:39

- |

Риск смерти

- Умереть от голода

- Голод. Количество еды определяется случайным образом, относительно среднего по количеству игроков.

- Пираты. Другие игроки могут создать животных умеющих подворовывать еду у остальных

- Паразиты. Другие игроки, могут заразить ваше животное паразитом, увеличив потребность в еде

- Умереть от хищника

Здесь риски зависят от текущего количества хищников и их способностей. А так же с учетом того, что они с определенной вероятностью появятся в будущем.

( Читать дальше )

Мой секрет долголетия на бирже!

- 05 февраля 2017, 09:17

- |

Краткие итоги моей торговли за 8 лет:

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2014-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

Все учеты и вычеты учтены. Торгую без плеча и шорта, только от лонга, дивидендные акции ММВБ, усредняюсь, минимум диверсификации — максимум эффективности.

О основных принципах моей торговли можно почитать здесь:

smart-lab.ru/blog/344232.php

smart-lab.ru/blog/339355.php

smart-lab.ru/blog/245431.php

Всем удачи!

p.s. А секрета то и нет, все просто до примитивизма, хотя нет — вот вам грааль smart-lab.ru/profile/voven/

все написано в профиле — читайте на здоровье! ))

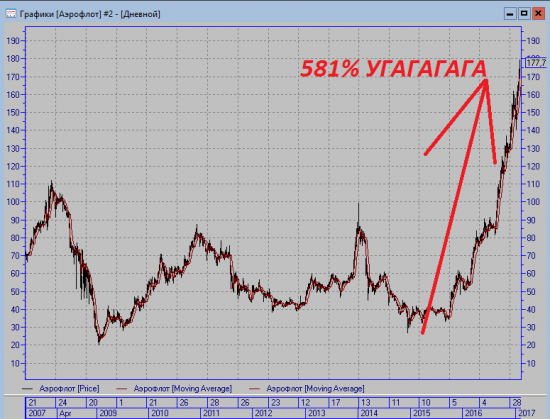

Аэрофлот - счастливые семерки или как заработать 581%

- 03 февраля 2017, 17:14

- |

Ну что!!!!!,

- 02 февраля 2017, 20:59

- |

А тут вышла такая

и нагнула 90% Смарт-лаба

И как теперь им верить после этого всего?(валютные интервенции)

Как упростить себе жизнь при сдаче 3-НДФЛ

- 02 февраля 2017, 14:25

- |

При торговле через зарубежного брокера есть один неудобный момент: декларировать доход и платить налоги приходится самому. Впрочем, если вы пассивный инвестор и число сделок у вас невелико, то свести баланс не составит труда. Но если вы активно торгуете, то расчет результата по сделкам может для вас превратиться в проблему. И вот почему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал