Блог им. FedotovDN

Заметка об агрессивных усреднениях

- 21 января 2017, 19:56

- |

Регулярно слышу или читаю про то, как некоторые пытаются применить метод усреднения в своей торговле акциями, фьючерсами или валютой. Я ничего против этого метода не имею, когда он применяется с умом и с учётом вероятного риска увеличения потерь в торговле. Есть множество подобных методик, но, к сожалению, вижу, что новички часто всерьез рассматривают агрессивный метод усреднения как некий торговый грааль, который непременно их обогатит.

Как обычно рассуждают подобные персонажи? Приведу на примере одну из вариаций агрессивного метода усреднения.

1. Допустим, я покупаю некий инструмент — 1 лот за 1000 рублей в надежде, что его цена увеличится.

2. Если цена вырастет, то я в шоколаде, получаю прибыль, закрывая позицию. Если же цена идет в противоположную сторону (вниз), то я докупаю на тот же объем. Например, цена упала на 10 процентов, до 900 рублей. В этом случае снова производится покупка на то же количество (1 лот), что и в предыдущий раз. Итого, наша позиция увеличивается до 1900 рублей, 2 лотов.

3. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 1000 рублей, а 950 рублей. Допустим, что это снова не происходит, а цена снижается еще на 10 процентов, до 810 рублей. Тогда снова производится покупка, но уже в объеме, равном сумме предыдущих покупок (количество лотов удваивается), то есть покупаем еще 2 лота по 810 рублей. Итого, у меня 4 лота, затратил я на них 3520 рублей.

4. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 950 рублей, а 880 рублей. Если цена снова снижается на 10 процентов, то вся процедура повторяется: количество лотов удваивается, средняя цена покупки снижается. Так продолжается до тех пор, пока цена (наконец!) не разворачивается и не идет в нужную мне сторону, пересекая среднюю стоимость покупки.

Упрощенно эта процедура очень похожа на метод Мартингейла. Человек интуитивно считает, что он всех умней, поэтому с легкостью можно применить простую схему:

Делать маленькую ставку (1000 рублей, как в нашем примере).

В случае проигрыша продолжать ставить на то, что дальше будет рост, каждый раз увеличивая ставку в два раза. Тогда выигрыш (последняя_ставка*2) окупит все сделанные ставки. ПРОФИТ!!!

Видимо, с этим связано, что бинарные опционы стали такими популярными. Но про них не сейчас, это уже тема для отдельного рассмотрения.

Вернемся к вышеописанному примеру агрессивного усреднения. Когда я задаю вопрос человеку, который описывает этот грааль:

— почему ты уверен в этом методе?

— рано или поздно цена развернется, так как цена не может бесконечно падать (расти), рано или поздно произойдет как минимум коррекция, и тогда моя средняя позволит быстро получить большую прибыль.

— ОК. Как думаешь, как долго акция (фьючерс, валюта) может без перерыва расти/падать?

И тут я слышу разные варианты ответов. Чаще всего слышу о 8-10 белых или черных свечках подряд. 10 — это потолок!

Что ж, если очень грубо упростить финансовый рынок и представить, что движение какого-либо инструмента — это случайное событие (обычное подбрасывание монеты), то вероятность того, что данный инструмент вырастет сегодня в цене равна 50%. Соответственно, вероятность падения тоже 50%. Тогда, вероятность того, что и на второй день продолжится падение цены инструмента, равна 50% от предыдущих 50% (25% или 1/4). Если продолжить ряд, то получаем следующее:

3 дня подряд — 1/8

4 дня подряд — 1/16

5 дней — 1/32

6 дней — 1/64

7 дней — 1/128

8 дней — 1/256

9 дней — 1/512

10 дней — 1/1024 или 0,1%

Хм, действительно, вероятность события, что 10 дней подряд цена инструмента будет снижаться (или увеличиваться) мала. Но она есть!

Мне стало интересно, а что если пройтись по истории котировок нашего российского рынка акций. Бывало ли, что акция росла (или падала) 10 дней и более. Подключаемся к базе котировок. Набрасываем несложный скрипт и начинаем анализировать.

1. Для начала пройдемся по всем инструментам ММВБ и посмотрим в разрезе каждого максимальное количество черных дневных свечей (количество дней падения цены подряд).

Как видите, я выбрал только 36 инструментов, у которых в истории бывали случаи, когда их графики показывали 12, 13, 14, 15, 17 и даже 18 (!) черных дневных свечек подряд. Возле каждого тикера в скобочках я указал дату, когда эта серия закончилась.

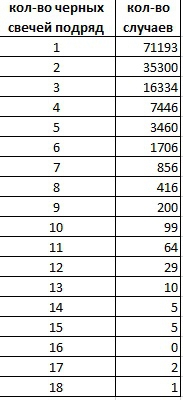

2. ОК. А что, если посмотреть не в разрезе инструментов, а в целом запросить статистику по количеству черных дневных свечей подряд по акциям, торгующимся на ММВБ. Смотрим результаты.

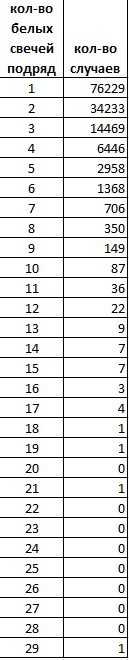

3. Давайте вспомним про любителей коротких позиций и сделаем подобный анализ по количеству белых дневных свечей подряд.

Впечатляет? 29 белых свечей подряд? Кто не верит, можете посмотреть на тикер YKST, эта серия закончилась 03.12.2010.

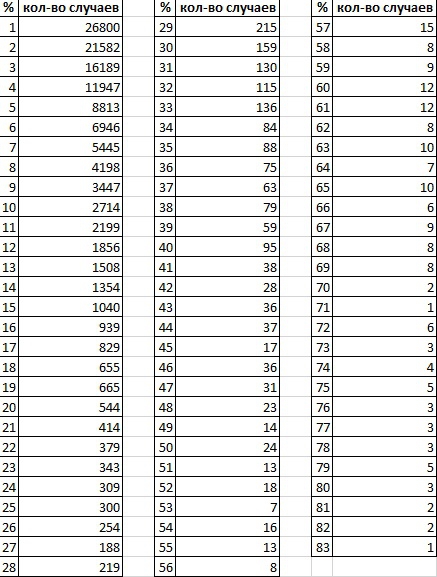

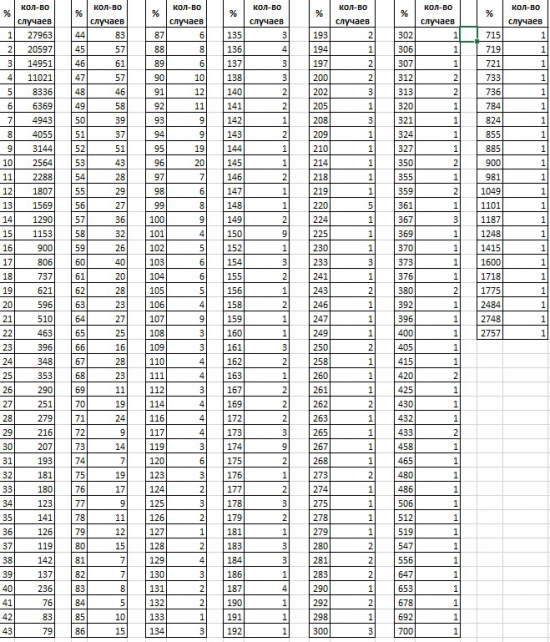

4. Мне можно возразить, к чему рассматривать свечные серии? Более важным является процент просадки или роста. Ок. Давайте попробуем проанализировать и эту сторону. Возьмем для упрощения цены закрытия всех акций, торгующихся на ММВБ. И посмотрим на глубины падений и вершины роста цен, которые шли без перерыва. Вот тут становится реально страшно :-)

На табличке ниже привел распределение количества случаев самых разнообразных (в процентном отношении) безостановочных снижений цен при рассмотрении дневного таймфрейма.

А теперь аналогичная табличка для обратной ситуации: распределение количества случаев безостановочного роста в процентном отношении. Привет шортовикам :-)

351 случай, когда стоимость акций без остановки росла на 100% и более! Впечатляет!

Ну что? Еще осталось желание бездумно применять агрессивный метод усреднения?

Дело за Вами. Либо задумаетесь, либо продолжите надеяться на госпожу Удачу! ;-)

есть смысл усредняться при падении на 50%

что же касается шортов, то здесь выводы не совсем правильные. В таблицу больших безоткатных ростов как правило входят инструменты, которые почти все брокеры в шорт не дают, ибо это гавноакции типа арсагеры.

Газпром

Лукойл

ГМК

Роснефть

Сбербанкоб

Сбербанкпреф

Татнефть

Северсталь

только эти 8)) я бы включил это в свою мини-книгу

Серия 17 есть, а серии 16 нет!

Всё будет лучше пониматься если будете тратить время на работу мозгами, а не на поиск картинок-клоунов.

Господа, прошу прощения, что не сразу понял, что речь идет о какой-то параллельной вселенной :) В моей вселенной серия из 17 физически не может входить в множество серий из 16, из 15 и так далее, и этого не нужно отдельно пояснять.

Может имелось в виду, что серии из 16, 15, и так далее, не входят в серии по 17 дней?

Спасибо за внимание.

С ним и бодайся, если есть желание.

А насчет гипертрофированного мозга… ИМХО лучше б тебе твои дебильные картинки рассматривать, чем с нормальными людьми общаться.

Ваше место в ЧС.

Что касается усреднения в спекуляциях — пока фаза рынка ярко выражена (тренд/боковик), можно и проскочить, но один хороший чих со сменой фаз — и привет. У спекуляций матожидание и так не айс, а при постоянном наращивании риска и подавно.

Там хоть боковина не будет после 10 черных свечей :)

Так надо с умом делать.

Почему бесконечно усредняться обязательно???

Два условия — вывод прибыли и отсечка.

Усреднение- это игрульки с положительным матожиданием и рано или поздно у вас часть поз залипнет нахрен но если вы без плечей и шортов, посидите, поотдыхаете они и выйдут в плюс.Это всегда работало и будет работать, единственно что нужно это терпение и крепкие я… ца.

Если бы представляли — не усреднялись бы 10 раз, а зафиксировали бы убыток и шли бы за профитом в противоположную сторону.

Как так?