SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Минеев (vojd)

почему у ФЕДа не будет лося от роста %% стввок

- 26 июня 2013, 17:21

- |

Секреты магии ФРС вот в чем:

( Читать дальше )

- Частные финансовые учреждения в США обычно используют Общепринятые принципы бухгалтерского учета (GAAP) в своей финансовой отчетности, но Федеральные резервные банки не делают этого.

- Вместо того они используют «Руководство по учету для федеральных резервных банков» — набор правил бухгалтерского учета только для ФРС и банков-учредителей системы. Когда дело доходит до портфеля ценных бумаг, то применяется метод «прямолинейной амортизации», а не метод «справедливой цены».

- Основное различие между принципами бухгалтерского учета заключается в представлении системы ценных бумаг на балансе по амортизированной стоимости, а не по достоверной, как того требует GAAP.

- Казначейские ценные бумаги, ценные бумаги предприятий с государственным участием, ипотечные ценные бумаги, а также инвестиции в иностранных валютах отражаются у ФРС по стоимости на расчетную дату, а в GAAP — на дату продажи.

( Читать дальше )

- комментировать

- 13 | ★4

- Комментарии ( 11 )

Ставка на рост волатильности с небольшими рисками

- 25 июня 2013, 22:52

- |

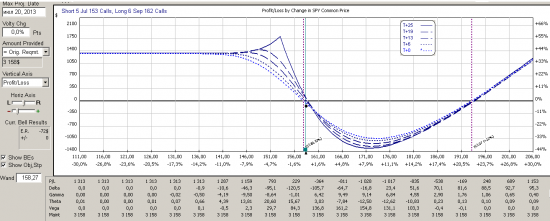

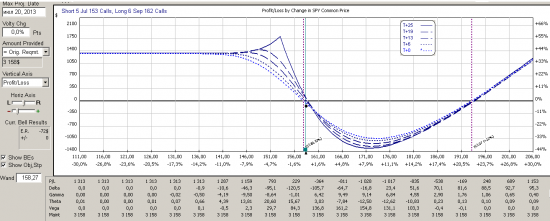

Пользуясь тем, что ничего хорошего, как и плохого для стратегии не происходит, я предлагаю переписать довольно перспективную идею покупки волатильности или лучше сказать веги, построенную из опционов пут в идею, состоящую из опционов колл. Для тех, кто не в танке: SPY Jul 153 calls (-5) /Sep 162 calls (+6) кредитовая диагональ.

Итак, я не сторонник усложнять, но мне нужна стратегия, которая бы удовлетворяла нехитрым требованиям:

— приносила бы мне прибыль на временном распаде на текущих уровнях;

— я ожидаю движения вниз и основной упор должен быть сделан именно на это;

— снижение в 153 по SPY мне кажется вполне вероятным на июле (25 дней) и дорогие колл опционы я и планирую продать — именно их распад принесет прибыль;

— хеджевая часть должна покрывать убытки, однако и содержать максимум влияния на позицию в рамках роста волатильности, то есть сильно далеко удаляться от центрального страйка не желательно. Если будет рост то 162 тоже смотрится хорошей позицией на вход по колл опционам.

( Читать дальше )

Итак, я не сторонник усложнять, но мне нужна стратегия, которая бы удовлетворяла нехитрым требованиям:

— приносила бы мне прибыль на временном распаде на текущих уровнях;

— я ожидаю движения вниз и основной упор должен быть сделан именно на это;

— снижение в 153 по SPY мне кажется вполне вероятным на июле (25 дней) и дорогие колл опционы я и планирую продать — именно их распад принесет прибыль;

— хеджевая часть должна покрывать убытки, однако и содержать максимум влияния на позицию в рамках роста волатильности, то есть сильно далеко удаляться от центрального страйка не желательно. Если будет рост то 162 тоже смотрится хорошей позицией на вход по колл опционам.

( Читать дальше )

Гном. Возвращение. Части 10-11-12. Финал.

- 20 июня 2013, 09:40

- |

Начало: smart-lab.ru/page/gnom/

Часть десятая. Танк

Седой не проявился и на следующий день.

Я маялся от штанги к компу, не зная чем себя занять. Уходить из виллы я не решался, максимум до магазинчика — вдруг вернется седой или позвонит ОД с каким-то поручением.

ОИ коллов между тем продолжал расти. Кто-то методично подкупал все крупные аски. Я проверил форумы — оказывается эта тема уже неделю обсуждается в штатах. Люди арбитражат улыбку с другими эмитентами из РФ, другими компаниями из отрасли, кто-то просто наливал на биды, желая сделать легкие деньги продавая по воле сначала 200, затем 300 и сейчас уже около 500. Популярный блоггер советовал беспроигрышную комбинацию: покупался 1 сток против 10 коллов со страйком 20. Это давало 3 доллара премии, а в случае роста — брейк-ивен был выше 21. И это если не хеджить дельту. В общем я как-то проморгал тему с коллами и теперь с интересом наблюдал ее развитие. Общий ОИ коллов (90% из которых deep and very deep OTM) превысил 50 тысяч шт. (5 млн. акций).

( Читать дальше )

Часть десятая. Танк

Седой не проявился и на следующий день.

Я маялся от штанги к компу, не зная чем себя занять. Уходить из виллы я не решался, максимум до магазинчика — вдруг вернется седой или позвонит ОД с каким-то поручением.

ОИ коллов между тем продолжал расти. Кто-то методично подкупал все крупные аски. Я проверил форумы — оказывается эта тема уже неделю обсуждается в штатах. Люди арбитражат улыбку с другими эмитентами из РФ, другими компаниями из отрасли, кто-то просто наливал на биды, желая сделать легкие деньги продавая по воле сначала 200, затем 300 и сейчас уже около 500. Популярный блоггер советовал беспроигрышную комбинацию: покупался 1 сток против 10 коллов со страйком 20. Это давало 3 доллара премии, а в случае роста — брейк-ивен был выше 21. И это если не хеджить дельту. В общем я как-то проморгал тему с коллами и теперь с интересом наблюдал ее развитие. Общий ОИ коллов (90% из которых deep and very deep OTM) превысил 50 тысяч шт. (5 млн. акций).

( Читать дальше )

Толстые хвосты и эмпирические распределения

- 06 июня 2013, 15:15

- |

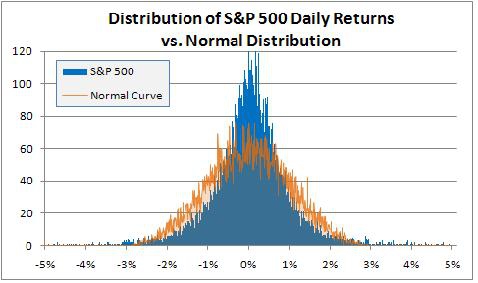

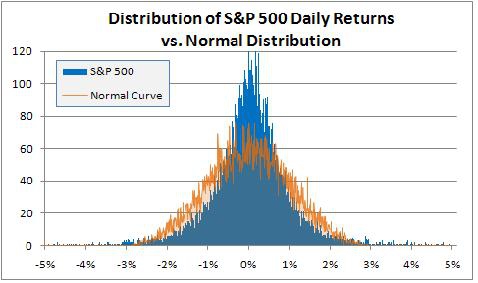

Финансовые рынки обладают известным свойством – толстые хвосты в распределении приращений актива. Обычно, для демонстрации эффекта сравнивают два графика дневной доходности – для исторического распределения цен и нормального. На рисунке ниже четко заметны выбросы в распределении доходности индекса вдалеке от центра.

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

Как на трендовом рынке увидеть и поймать тренды? И какие ловушки ждут самого ловца трендов?

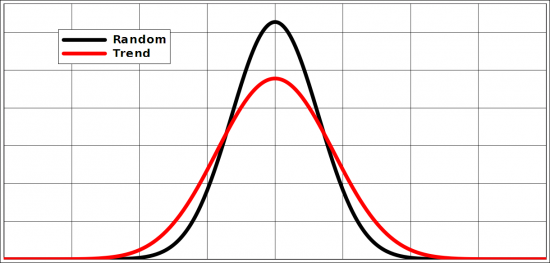

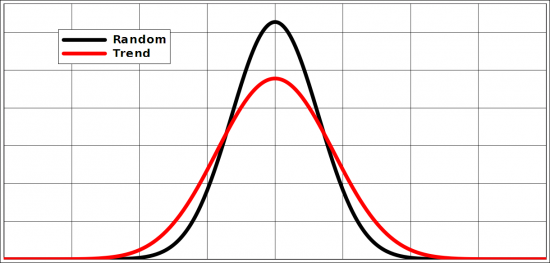

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Ловушка на падение VXX.

- 29 мая 2013, 09:52

- |

Добрый день Уважаемые Смартлабовцы!

Решил потренироваться с написанием постов. Сначала хотел просто написать ответ пользователю Volos, но потом решил сделать это отдельной темой, вдруг у кого-то появиться желание обсудить стратегии по VXX.

Коротко о себе на рынке 10 лет. Опционам в течение этого периода занимался неоднократно. С этого года перешел на внешний рынок. Счет в IB. Брокера выбирал тщательно. Надежность была тоже на первом месте по критериям отбора. Сейчас тестирую ряд стратегий на небольших суммах, в тч связанных с VIX'ом. Тут пример, одной из последних. Если кому-то интересно могу продолжить выкладывание своих идей здесь. Меня в первую очередь будет интересовать Ваша критика данных стратегий. Спасибо.

Финансовый ликбез: Аукцион РЕПО ЦБР (нормативные документы от ЦБР, техническое исполнение сделки на терминале Web2L)

- 28 мая 2013, 17:36

- |

Меня с какой-то периодичностью спрашивают про сделки РЕПО с ЦБР, как? какие нормативы по допуску? как завести сделку? какой режим? верхний/нижний предел дисконта?

Я, при помощи ЦБР (с т.з. нормативных актов) постораюсь ответить на Ваши вопросы.

Итак, начнем с нормативных документов и допусков.

На этот вопрос нам ответит Центральный Банк РФ

УКАЗАНИЕ № 2936-У

О требованиях к кредитным организациям, с которыми Банк России совершает сделки РЕПО

Настоящее Указание разработано в соответствии с Федеральным законом от 10 июля 2002 года № 86ФЗ “О Центральном банке Российской Федерации (Банке России)”

Решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 10 декабря 2012 года № 24) и устанавливает требования к российским кредитным организациям (далее — кредитные организации), с которыми Банк России совершает сделки РЕПО в валюте Российской Федерации на организованных торгах и не на организованных торгах.

( Читать дальше )

Я, при помощи ЦБР (с т.з. нормативных актов) постораюсь ответить на Ваши вопросы.

Итак, начнем с нормативных документов и допусков.

На этот вопрос нам ответит Центральный Банк РФ

УКАЗАНИЕ № 2936-У

О требованиях к кредитным организациям, с которыми Банк России совершает сделки РЕПО

Настоящее Указание разработано в соответствии с Федеральным законом от 10 июля 2002 года № 86ФЗ “О Центральном банке Российской Федерации (Банке России)”

Решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 10 декабря 2012 года № 24) и устанавливает требования к российским кредитным организациям (далее — кредитные организации), с которыми Банк России совершает сделки РЕПО в валюте Российской Федерации на организованных торгах и не на организованных торгах.

( Читать дальше )

Бизнес-сообщество Trading Russia Thomson Reuters: онлайн-дискуссия с Алексеем Афанасьевским

- 28 мая 2013, 11:39

- |

Алексей Афанасьевский (NETTRADER.RU): Коллеги, добрый день!

Первый вопрос от TradingRussia о финансовом рынке России сегодня: какие основные тенденции, проблемы и пути их решения Вы выделяете?

Алексей Афанасьевский: Вы знаете с точки зрения развития финансовых рынков как инфраструктуры очень многое в последние годы было решено и структурировано.

И в регулировании и в практике.

В принципе существующая финансовая инфраструктура в нашей стране одна из самых прозрачных частей нашей экономики. Обращаю внимание, я не говорю, о том, для чего она может использоваться — я говорю именно об инфрастуркуре — бирже, брокерах, регуляторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал