Избранное трейдера Владимир

Крис Мартенсон: Великая нефтяная афера. Часть первая.

- 25 января 2018, 17:24

- |

Когда рассказывают о розовых нефтяных перспективах Америки, нас обманывают. По сути, мошенничество заключается в том, что прогнозы добычи сланцевой нефти сильно завышены. И мошенничество влияет не только на США, оно сильно искажает все, от текущей геополитики до будущих нефтяных прогнозов. Фальшивые выводы, которые мир рисует в результате самообмана и откровенной лжи, которую нам транслируют, ставят наше будущее процветание под серьезную угрозу. Политики и простые граждане введены в заблуждение и никто не готов к неизбежному грядущему ценовому шоку на нефть.

Ценовой шок на нефть разорвет все пузыри.

Мировые рынки акций и облигаций — это огромные финансовые пузыри, которые ждут своей булавки. История показывает, что самое страшное для такого рода пузырей является быстрый ценовой шок на нефть. И такой шок на подходе.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 5 )

ОСТОРОЖНО, ТИЛЬТ!

- 20 января 2018, 14:08

- |

Во время тильта эмоции контролируют мозг, а не мозг эмоции как это должно быть.

Ярко выраженный тильт — в этом виде тильта трейдер начинает делать очевидные ошибки.

1. Увеличивать бьём с целью отбить потери.

2. Заходить против тренда.

3. Делать огромное количество сделок.

4. Не выставлять стопы стараясь пересидеть.

Если вы в состоянии заметить любые признаки тильта, то немедленно прекратите торговлю. Завтра будет лучше чем вчера)).

Все трейдеры обладают разной устойчивостью к тильту, но так или иначе каждый человек может побороть его в себе и научиться избегать его в целом в своей торговле.

Закрытие блога. Спасибо Смарт-Лабу!

- 15 января 2018, 01:08

- |

Кратко еще раз о своем подходе.

- Технический анализ. Больше ничего не надо! Ни новостей, ни анализа открытых позиций, сентимента, отчетов СОТ и прочей фигни. Не спорю, что кому-то это помогает торговать, но кому-то, возможно, и кидать кубик тоже помогает — дело, исключительно, субъективное. Цена отражает все — и настроение инвесторов и спекулянтов и страхи, опасения.

- Характер рынка. Желая снизить неопределенность многие прибегают к каким-то моделям, которые, безусловно, носят очень условный характер. Более того, эти модели даже могут работать на среднесроке, но никогда нельзя забывать, что рынок — это рынок. В любой момент движение может быть резким, непредсказуемым и потенциально обнуляющим счет даже в случае небольших плечей (вспомним, франк, например).

( Читать дальше )

Хорошая книга для инвесторов

- 14 января 2018, 23:02

- |

Есть так же раздел «Инвестиции в ценные бумаги», где идет речь о рисках, принципах формирования портфеля

Вот несколько цитат, которые мне особенно пригодились:

«Эмпирический анализ показывает, что портфели с числом акций от 8 до 16 ведут себя не намного хуже, чем портфели с большим количеством акций и могут обеспечить достаточное снижение риска»

«эффект от диверсификации достигается только в том случае, если портфель составлен из ценных бумаг, которые ведут себя несхожим образом»

«Чем больше доля заемных средств у фирмы, тем выше риск вложений в данную фирму»

Я считаю что эта книга просто необходима к прочтению тем, кто решил начать инвестировать в акции и производные инструменты.

Рекомендую

Разрушение стереотипов трейдинга.

- 11 ноября 2017, 01:07

- |

На Смартлабе (и на других ресурсах, посвященных фондовому рынку) часто читаю заметки о том, что, дескать, технический анализ не работает. Что любимые технарями свечные фигуры, полосочки, стохастики, фибоначи и прочие боллинджеры придуманы только лишь для того чтобы отобрать деньги у трейдеров.

Я с этим утверждением категорически не согласен. Технический анализ работает очень качественно и успешно, если им научиться правильно пользоваться. А не работает он только в том случае, если к техническому анализу подходить исключительно с точки зрения прочитанного в книжках.

Это было предисловие.)))

А теперь перехожу к основному содержание заметки:

Двойная вершина, голова и плечи, бычий флаг, падающая звезда, харами, утренняя и вечерняя звезда, повешенный и прочие молоты c наковальнями – все эти термины знакомы любому трейдеру, который когда-либо изучал или хотя бы пытался прикоснуться к основам свечного анализа (который, в свою очередь, является составной частью технического анализа).

( Читать дальше )

Торговые системы. Коротко и ясно.

- 08 ноября 2017, 11:51

- |

Приветствую. Начну сразу и без лишней «воды». Сколько существует РАЗУМНЫХ и ЛОГИЧНЫХ торговых систем на рынке? Если не учитывать опционы, арбитраж, специализированное алго и инвестиционные стратегии (где всегда покупка и удержание, а продажа актива происходит только для перехода в потенциально более выгодный актив)? Таких систем РОВНО ДВЕ.

Такое положение вещей не случайно, не по воле злого рока или по тому, что это мне так захотелось. Происходит так потому, что разумная и прибыльная система есть ВТОРИЧНАЯ ПРОИЗВОДНАЯ от ЦЕНЫ. А цена либо находится в диапазоне, либо выходит за пределы диапазона в направленном движении.

И одна система не лучше или хуже другой. Они просто предназначены для своего сценария. И в рамках своего сценария они работают замечательно. Также, каждая из этих двух систем имеет свои плюсы и минусы.

Плюсы диапазонной – ясно видно, где фиксировать прибыль и убытки на границах канала. Минусы – ограниченный рэнж, что вызывает необходимость входить сразу большим объемом и обязательные стопы, так как при негативном сценарии ушедшая из диапазона цена приводит к громадным убыткам на большом объеме.

( Читать дальше )

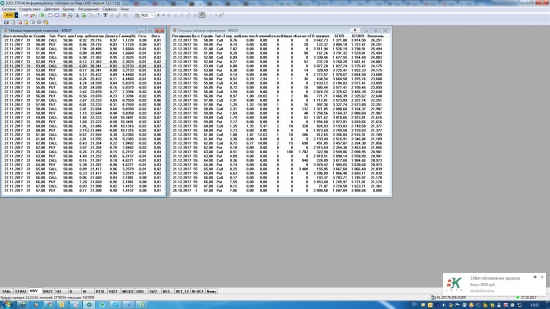

Опционы "с нуля". Часть 1-я. Занудная. Рисуем таблички.

- 27 октября 2017, 13:41

- |

Начинаю плавно выкидывать то, что ПРИГОДИТСЯ ВСЕМ!

Таблички — их три. Прошу желающих — скопировать с большой точностью, ибо дальше все расчёты от них пойдут.

Не настаиваю ни на чём. Просто дальше пойдут эксельные файлы, котороые любой желающий сможет получить. Забе

сплатьно. Затак. А тама — идеология!

Итак, рисуем три таблички. Первая -

в квике — система. Информация по опционам. Создать.

Это будет «таблица параметров опционов». Обращаю внимание на размер — 36 строк, или 18 страйков. Всем всё понятно. Зачем и почему — позжее. Нижее.

Итак, определяем значимые поля — они нам пригодятся!

ВНИМАНИЕ — все данные для расчётов будут браться из этой таблицы. Воспроизведите её!

Напоминаю, я пошагово

( Читать дальше )

40 ЗОЛОТЫХ ПРАВИЛ ТОРГОВЛИ от КОМАНДЫ "POWERFUL TRADERS"

- 16 октября 2017, 17:32

- |

Всем Трейдерам привет!

Давно планировали поделится своими рекомендациями в трейдинге.

Вероятно, для кого-то они покажутся банальными, кто-то найдёт противоречия, некоторые не согласятся, единицы поймут суть!?

Но в данном случае, это Наш опыт, наши чувства, наше личное свидетельство явлений, виденных и пережитых в трейдинге.

В любом случае, данные постулаты преследуют одну цель, образовательную.

Искренне желаем, предупредить, поделится опытом и направить начинающего Трейдера, по пути Истины, отсекая Ложь, которая кишит на просторах интернета.

( Читать дальше )

Новогоднее ралли: приметы Уолл-Стрит

- 28 сентября 2017, 13:09

- |

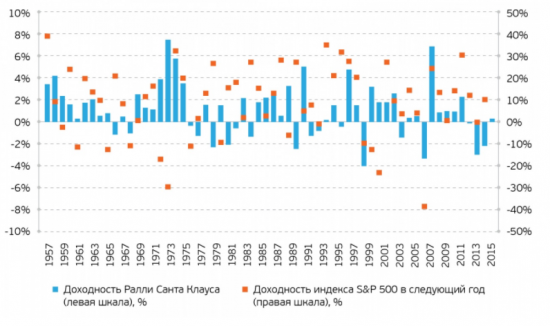

Доходность Ралли Санта Клауса и индекса S&P 500 в следующий год Источник: Yahoo! Finance, расчет QBF

«Ралли Санта Клауса», известное также как «эффект декабря» (December Effect) впервые было обозначено Йелем Хиршем в «Альманахе Трейдера» 1972 году. Из прошедших 60 «Ралли Санта Клауса» по индексу S&P 500 с 1957 по 2016 годы 42 были положительными (70%) и принесли инвестору в среднем 2,2% доходности всего за 7 дней. С учетом негативных ралли средний доход за данный период все равно был положительным в размере 1,1%. По мнению Хирша, «Ралли Санта Клауса» может стать индикатором доходности в будущем году: если изменение положительное, то и весь следующий год также будет положительным для американского фондового рынка, и наоборот. Если предположить, что 2017 год будет также положительным для индекса S&P 500, то данная гипотеза была верна в 38 случаях из 60 (63,3%) за прошедшие 60 лет.

Популярность «Ралли Санта Клауса» стала столь широкой среди инвесторов, что цены на акции начинали расти не во время ралли, а еще до него, с начала Дня Благодарения, который отмечается в США в четвертый четверг ноября. Со Дня Благодарения начинается праздничный сезон. В связи с этим «Ралли Санта Клауса» также называется «эффект декабря». Исторически декабрь был прибыльным для инвесторов: из прошедших 60 лет в 44 случаях (73,3%) доходность S&P 500 была положительной в среднем в размере 2,8%, а с учетом негативных периодов – 1,5%. При этом в 40 случаях из 59 (67,8%) доходность декабря по индексу S&P 500 была выше среднемесячной кумулятивной годовой доходности за прошедший год.

Доходноcть индекса S&P 500 в декабре и среднемесячная кумулятивная годовая доходность индекса Источник: Yahoo! Finance, расчет QBF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал