SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера vito333

Укрепляем дисциплину при помощи роботов.

- 23 мая 2013, 18:20

- |

Моя работа над персональным граалем вышла на финишную прямую, но вдруг случился конкрус. Как истинный смартлабовец, я тут же все бросил и вознамерился поучаствовать в соревновании. Решил развить тему, которую озвучивал вот тут: http://smart-lab.ru/blog/115469.php, в этой коротенькой заметке я делал умозрительный вывод о несостоятельности горизонтальных уровней. Но такой маленькой статьей на iPad не заработаешь, поэтому идея заключалась в том, чтобы при помощи робота показать, что горизонтальные уровни не работают. Было даже придумано громкое название «Алгоритмическое доказательство несостоятельности горизонтальных уровней с последующим сеансом одновременной игры на 160 досках». Очень быстро был написан простенький робот, но человек предполагает, а Бог располагает. Робот вдруг начал показывать хорошие результаты, которые никак не укладывались в концепцию несостоятельности уровней. Тогда я решил хотя бы написать статью о состоятельности горизонтальных уровней и даже начал готовить материал, но тут я обнаружил, что все не так однозначно, как хотелось бы. Истина оказалась, как и всегда это бывает на рынке и в трейдинге, в полной неопределенности.

( Читать дальше )

( Читать дальше )

- комментировать

- 876 | ★42

- Комментарии ( 26 )

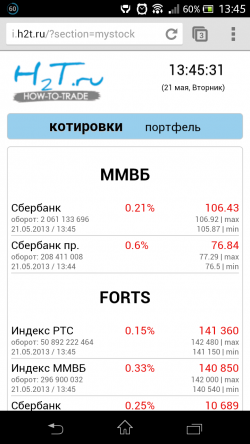

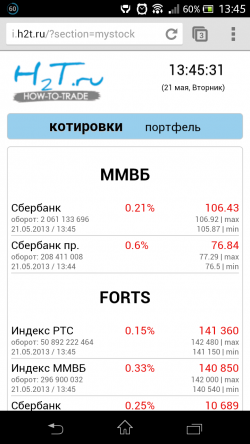

Котировки для Смартфона

- 21 мая 2013, 17:34

- |

Господа трейдеры, особенно те, кто в дороге.

Сегодня я обновил немного сайт http://i.h2t.ru и ушел от привязки дизайна к iPhone

Скоро буду действительно большие измингения в подаче информации, а пока пишите, если что-то я упустил.

Сегодня я обновил немного сайт http://i.h2t.ru и ушел от привязки дизайна к iPhone

Скоро буду действительно большие измингения в подаче информации, а пока пишите, если что-то я упустил.

Выбираем пары акций, вычисляем корреляцию пары

- 20 мая 2013, 13:13

- |

Продолжение статьи на тему Парного трейдинга. Оригинал тут.

Итак, суть парного трейдинга раскрыли, теперь, прежде чем визуализировать спред акций и искать алгоритм торговли, необходимо в первую очередь выбрать пары акций для торговли. Для этого нам понадобятся: Microsoft Office Excel, аналитическая платформа ThinkOrSwim . А также несколько интернет сайтов: http://finviz.com , http://impactopia.com , http://www.sectorspdr.com , http://finance.yahoo.com.

Но обо всем по порядку.

Надеюсь, подробно останавливаться на понятии КОРРЕЛЯЦИИ

( Читать дальше )

Итак, суть парного трейдинга раскрыли, теперь, прежде чем визуализировать спред акций и искать алгоритм торговли, необходимо в первую очередь выбрать пары акций для торговли. Для этого нам понадобятся: Microsoft Office Excel, аналитическая платформа ThinkOrSwim . А также несколько интернет сайтов: http://finviz.com , http://impactopia.com , http://www.sectorspdr.com , http://finance.yahoo.com.

Но обо всем по порядку.

Надеюсь, подробно останавливаться на понятии КОРРЕЛЯЦИИ

( Читать дальше )

Арбитраж (парный трейдинг) - три интересных материала

- 14 мая 2013, 10:34

- |

zuccer0 «На те же грабли или на чем можно зарабатывать долго и без нервов»

http://smart-lab.ru/blog/118770.php

Klevtsov Anton «Введение в парный трейдинг»

http://smart-lab.ru/blog/118758.php

(Это для Американского рынка, акции и ETF-ы.)

Видео: Всемирнов Алексей (Lemmy) на встрече у Георгия Вербицкого, клуб H2T. Алексей профессионально торгует арбитраж товарных фьючерсов.

http://smart-lab.ru/blog/118770.php

Klevtsov Anton «Введение в парный трейдинг»

http://smart-lab.ru/blog/118758.php

(Это для Американского рынка, акции и ETF-ы.)

Видео: Всемирнов Алексей (Lemmy) на встрече у Георгия Вербицкого, клуб H2T. Алексей профессионально торгует арбитраж товарных фьючерсов.

FORTS vs CME - нет решения проблемы проскальзывания ?!

- 13 мая 2013, 18:05

- |

Хотелось бы поделиться мыслями, может быть я не так считаю? Выходит не всё так гладко с побегом из России в Чикаго на CME mini S&P 500 ?

Низкая волатильность на нашем рынке и пустой стакан в этом году наводит на грустные мысли. Переход с FORTS на CME решает несколько важных проблем, но в результате не помогает с основной — с проскальзыванием! Реклама зарубежных рынков на каждом углу! На Российских площадках недостаточно ликвидности? В Америке всё супер и сплошной позитив? И я так думал… Уже брокера выбрал и клиринг… НО при тестировании алгоритма на miniS&P получил неутешительные результаты и сел разбираться в чем проблема :

Сейчас при входе 60 контрактов RI в среднем съедают 2 тика (20 пунктов) чтобы исполнилась заявку «по рынку». При увеличении входа в сделку до 180 контрактов проскальзывание еще увеличится и по факту будет съедать уже значительную часть прибыли в год. Казалось бы можно решить проблему и уйти на CME, где стакан в основное время торгов позволяет с минимальным проскальзыванием в один тик (0,25 пункта) исполнить заявку «по рынку» практически на любую сумму.

Калькулятор :

( Читать дальше )

Низкая волатильность на нашем рынке и пустой стакан в этом году наводит на грустные мысли. Переход с FORTS на CME решает несколько важных проблем, но в результате не помогает с основной — с проскальзыванием! Реклама зарубежных рынков на каждом углу! На Российских площадках недостаточно ликвидности? В Америке всё супер и сплошной позитив? И я так думал… Уже брокера выбрал и клиринг… НО при тестировании алгоритма на miniS&P получил неутешительные результаты и сел разбираться в чем проблема :

Сейчас при входе 60 контрактов RI в среднем съедают 2 тика (20 пунктов) чтобы исполнилась заявку «по рынку». При увеличении входа в сделку до 180 контрактов проскальзывание еще увеличится и по факту будет съедать уже значительную часть прибыли в год. Казалось бы можно решить проблему и уйти на CME, где стакан в основное время торгов позволяет с минимальным проскальзыванием в один тик (0,25 пункта) исполнить заявку «по рынку» практически на любую сумму.

Калькулятор :

( Читать дальше )

На те же грабли или на чем можно зарабатывать долго и без нервов

- 13 мая 2013, 13:45

- |

Во такая история, читайте и учитесь на чужих ошибках

В рынке уже больше 5ти лет Уже как несколько лет торгую на больших депозитах, торгую 90 процентов арбитражные стратегии и среднесрок Прошел можно сказать огонь, воду и медные трубы, побывал наверно во всех ситуациях которые бывают на рынке, прочувствовав все на собственной шкуре. Давно уже не питаю никаких иллюзий, 30-60% годовых на депозите от 100 000к считаю отличным результатом, и мне очень весело когда народ говорит про " хотябы 20-40 % в месяц"

Я знаю многих кто торгует успешно в среднесрок и арбитраж, и знаю наверно одного /двух человек которые зарабатывают интрадей, при чем они реально профи, им это дается очень тяжело, их результаты в 20-40% в месяц, но это на небольших суммах, в деньгах я думаю прибыль до 10к в месяц, для большого депо либо не хватает ликвида либо железный яиц

Почему я ушел из интрадея ?

Потому что торгуя среднесрок в результате подготовки ко входу и анализе всех факторов я уверен в сделке практически на 100 процентов.Я принимаю во внимание сезонные тенденции, открытый интерес, объем — где , когда и в каком количестве он был проторгован и как цена вела себя дальше, смотрю недельный и месячные графики и тд В результате получаю хороший среденсрочный сигнал в четком направлении, если меня что то начинает смущать после входа я хеджирую сделку ( всегда есть чем захеджить для любого инструмента)

( Читать дальше )

В рынке уже больше 5ти лет Уже как несколько лет торгую на больших депозитах, торгую 90 процентов арбитражные стратегии и среднесрок Прошел можно сказать огонь, воду и медные трубы, побывал наверно во всех ситуациях которые бывают на рынке, прочувствовав все на собственной шкуре. Давно уже не питаю никаких иллюзий, 30-60% годовых на депозите от 100 000к считаю отличным результатом, и мне очень весело когда народ говорит про " хотябы 20-40 % в месяц"

Я знаю многих кто торгует успешно в среднесрок и арбитраж, и знаю наверно одного /двух человек которые зарабатывают интрадей, при чем они реально профи, им это дается очень тяжело, их результаты в 20-40% в месяц, но это на небольших суммах, в деньгах я думаю прибыль до 10к в месяц, для большого депо либо не хватает ликвида либо железный яиц

Почему я ушел из интрадея ?

Потому что торгуя среднесрок в результате подготовки ко входу и анализе всех факторов я уверен в сделке практически на 100 процентов.Я принимаю во внимание сезонные тенденции, открытый интерес, объем — где , когда и в каком количестве он был проторгован и как цена вела себя дальше, смотрю недельный и месячные графики и тд В результате получаю хороший среденсрочный сигнал в четком направлении, если меня что то начинает смущать после входа я хеджирую сделку ( всегда есть чем захеджить для любого инструмента)

( Читать дальше )

Об одном заблуждении Ральфа Винса…

- 07 мая 2013, 09:18

- |

Речь пойдет об одном трюке, который Ральф Винс описывает в своей книге “математика управления капиталом”

Допустим, вы хотите инвестировать часть денег, скажем 100000 рублей и встает вопрос, как это сделать оптимальным образом. Рассматриваются два варианта. Вариант первый – купить акции на все деньги, что называется здесь и сейчас, по цене предлагаемой рынком. Вариант второй – разделить все деньги на несколько равных частей и покупать частями в течение некоторого времени. Например, разделить 100000 на 10 частей и покупать каждый месяц на сумму 10000. Предполагается, что у вас нет никакой информации о краткосрочной тенденции на рынке, рынок равновероятно может пойти как вверх, так и вниз. Вопрос: какой вариант выбрать как наиболее выгодный? Обладает ли один из вариантов преимуществом в среднем?

Ответ Ральфа Винса можно найти в книге “Математика управления капиталом” в разделе “Усреднение цены при покупке и продаже акций”. Ответ Ральфа Винса однозначен в пользу второго варианта (варианта покупки частями) и… НЕВЕРЕН!

Желающих разобраться, настоятельно рекомендую прочесть эту небольшую в 2 страницы главку от начала до конца и проследить всю цепочку спекуляций, которая приводит к ошибочному заключению. Весь смак заключается в том, что Ральф Винс предлагает нам технику из разряда как заработать денег в игре в орлянку. В орлянку, потому что он обосновывает свой метод на абсолютно случайном рынке, где, по его же словам: “нет зависимости в ежемесячных изменениях цен”. Делается вывод, что в среднем (ассимптотически) для такого рынка вариант покупки частями будет давать преимущество. Так вот, господа, это величайшее заблуждение! Не надо быть экспертом по теории вероятности и статистике чтобы понять это. Понять, что в принципе нет такой стратегии, метода, техники, которая бы имела преимущество, смещая мат. ожидание выигрыша в положительную сторону при игре в орлянку или при случайном блуждании цены. Еще раз специально подчеркну, что здесь речь идет о рынке для которого у вас нет какой либо информации об изменении цены, т.е. 50% на 50% цена пойдет ввверх или вниз – это все что вы знаете. Допустим вы не трейдер, не владете техническим анализом, не читаете новостей, но хотите вложить деньги оптимальном образом. Вот Ральф Винс как раз для вас и предлагает технику усреднения, а я говорю, что она работать не будет. Т. е. выхлоп этой техники в среднем будет ровно такой же как и любой другой техники: будь то покупка всех акций за раз, в день, когда вы решили инвестировать, или в день, на который вам указал астрологический прогноз, или будь то инвестирование частями по любой мыслимой функции или алгоритму от календарного дня…

( Читать дальше )

Допустим, вы хотите инвестировать часть денег, скажем 100000 рублей и встает вопрос, как это сделать оптимальным образом. Рассматриваются два варианта. Вариант первый – купить акции на все деньги, что называется здесь и сейчас, по цене предлагаемой рынком. Вариант второй – разделить все деньги на несколько равных частей и покупать частями в течение некоторого времени. Например, разделить 100000 на 10 частей и покупать каждый месяц на сумму 10000. Предполагается, что у вас нет никакой информации о краткосрочной тенденции на рынке, рынок равновероятно может пойти как вверх, так и вниз. Вопрос: какой вариант выбрать как наиболее выгодный? Обладает ли один из вариантов преимуществом в среднем?

Ответ Ральфа Винса можно найти в книге “Математика управления капиталом” в разделе “Усреднение цены при покупке и продаже акций”. Ответ Ральфа Винса однозначен в пользу второго варианта (варианта покупки частями) и… НЕВЕРЕН!

Желающих разобраться, настоятельно рекомендую прочесть эту небольшую в 2 страницы главку от начала до конца и проследить всю цепочку спекуляций, которая приводит к ошибочному заключению. Весь смак заключается в том, что Ральф Винс предлагает нам технику из разряда как заработать денег в игре в орлянку. В орлянку, потому что он обосновывает свой метод на абсолютно случайном рынке, где, по его же словам: “нет зависимости в ежемесячных изменениях цен”. Делается вывод, что в среднем (ассимптотически) для такого рынка вариант покупки частями будет давать преимущество. Так вот, господа, это величайшее заблуждение! Не надо быть экспертом по теории вероятности и статистике чтобы понять это. Понять, что в принципе нет такой стратегии, метода, техники, которая бы имела преимущество, смещая мат. ожидание выигрыша в положительную сторону при игре в орлянку или при случайном блуждании цены. Еще раз специально подчеркну, что здесь речь идет о рынке для которого у вас нет какой либо информации об изменении цены, т.е. 50% на 50% цена пойдет ввверх или вниз – это все что вы знаете. Допустим вы не трейдер, не владете техническим анализом, не читаете новостей, но хотите вложить деньги оптимальном образом. Вот Ральф Винс как раз для вас и предлагает технику усреднения, а я говорю, что она работать не будет. Т. е. выхлоп этой техники в среднем будет ровно такой же как и любой другой техники: будь то покупка всех акций за раз, в день, когда вы решили инвестировать, или в день, на который вам указал астрологический прогноз, или будь то инвестирование частями по любой мыслимой функции или алгоритму от календарного дня…

( Читать дальше )

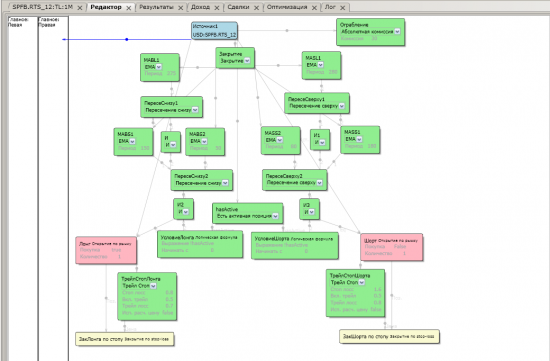

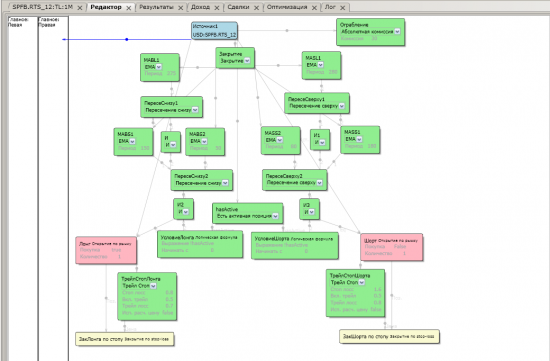

Дарю смартлабовцам алгоритм робота TSLab на фьючерс RTS

- 20 апреля 2013, 16:37

- |

Что то я давно ничего не писал, а ведь мы растём во всех смыслах или скорее стареем:)

К делу. Как прикрепить скрипт я не знаю. Поэтому выкладываю картинки:

Робот проектировал осенью 2012, помню Тимофей Мартынов впервые заинтересовался TSLab, ну и я полез смотреть эту прогу.

( Читать дальше )

К делу. Как прикрепить скрипт я не знаю. Поэтому выкладываю картинки:

Робот проектировал осенью 2012, помню Тимофей Мартынов впервые заинтересовался TSLab, ну и я полез смотреть эту прогу.

( Читать дальше )

RI vs Si

- 16 апреля 2013, 05:19

- |

Трейдерам, активно торгующим фьючерсный контракт на индекс РТС в последнее время приходилось не сладко. Волатильность падала до исторических минимумов.

Рис 1. Волатильность индекса РТС (RTSVX)

Приходится либо менять инструмент, либо менять стратегию работы, что не всем и всегда подходит. На мой взгляд, проще менять инструмент, нежели отточенную технику торговли, которая складывается годами.

Я решил обратить внимание на всеми не менее любимый Si (фьючерсный контракт на валютную пару USD/RUB), и сравнить его с фьючерсным контрактом на RI. Эти 2 инструмента обладают более чем достаточной ликвидностью для активной торговли и не только активной.

Начнем со спецификации.

RI

Шаг цены: 10

Стоимость шага цены: 6,2 руб.

Сбор за скальперскую сделку: 1 руб.

ГО: 6898 руб.

Для достижения верхнего или нижнего лимита требуется изменение инструмента на 3,8%.

( Читать дальше )

Рис 1. Волатильность индекса РТС (RTSVX)

Приходится либо менять инструмент, либо менять стратегию работы, что не всем и всегда подходит. На мой взгляд, проще менять инструмент, нежели отточенную технику торговли, которая складывается годами.

Я решил обратить внимание на всеми не менее любимый Si (фьючерсный контракт на валютную пару USD/RUB), и сравнить его с фьючерсным контрактом на RI. Эти 2 инструмента обладают более чем достаточной ликвидностью для активной торговли и не только активной.

Начнем со спецификации.

RI

Шаг цены: 10

Стоимость шага цены: 6,2 руб.

Сбор за скальперскую сделку: 1 руб.

ГО: 6898 руб.

Для достижения верхнего или нижнего лимита требуется изменение инструмента на 3,8%.

( Читать дальше )

Мутим робота на коленке. Часть "очередная"

- 13 апреля 2013, 23:03

- |

На этот раз для фьючерса Si.

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

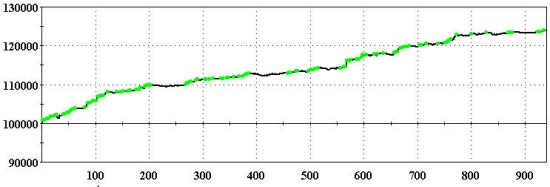

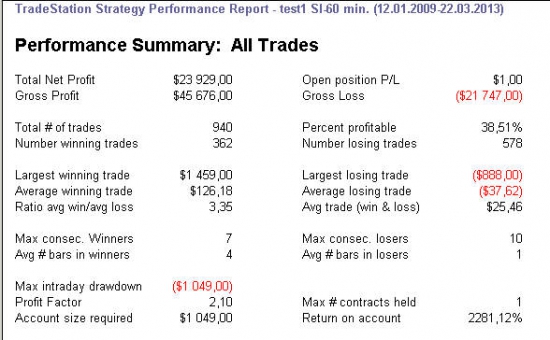

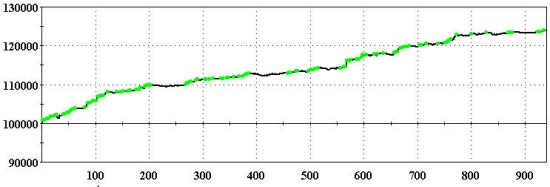

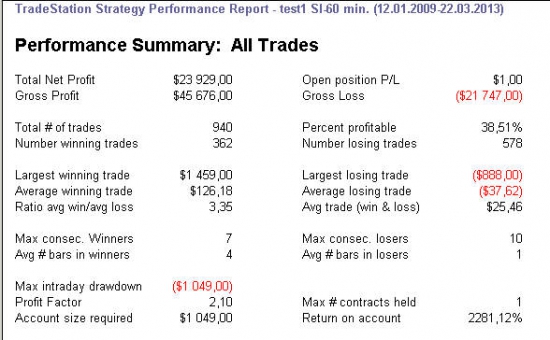

Получаем: (с 2009 года по сейчас)

( Читать дальше )

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

Получаем: (с 2009 года по сейчас)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал