Избранное трейдера vitalii yagodkin

Сбербанк начинает блокировать деньги на счетах клиентов

- 22 ноября 2017, 21:00

- |

- комментировать

- ★18

- Комментарии ( 24 )

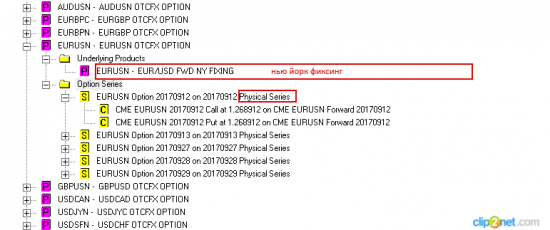

Новинки Cme..........

- 09 ноября 2017, 20:22

- |

новые опционы........

www.cmegroup.com/campaigns/fx-link.html?redirect=fxlink

это вообще бомба..................

теперь торговать на spot fx в прибыль не сможет только идиот…

Подробный лонгрид о криптовалютах

- 04 октября 2017, 19:44

- |

Сегодня мы расскажем про криптовалюты: сначала на примере биткоина погрузимся в теорию, потом рассмотрим другие криптовалюты и хайпы, способы создания своей криптовалюты, а также осветим отношение различных стран к криптовалютам с юридической стороны.

Тем из вас, кто уже имеет достаточно опыта и знаний в сфере криптовалют, мы рекомендуем ознакомиться с русскоязычным отчетом о правовом регулировании криптовалютного бизнеса в ряде стран, где эта сфера наиболее активна. Вы найдете его в конце данной записки. Надеемся, что он будет Вам полезен.

Биткоин

Понятие «криптовалюта» у многих связано с Биткоином (Bitcoin) — это первая и самая известная

( Читать дальше )

Минфин проиграл “битву”, но выиграл “войну”

- 28 сентября 2017, 00:22

- |

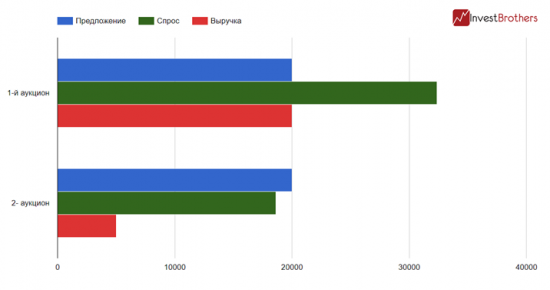

Впервые с 24 мая 2017 г. спрос на российские ОФЗ оказался меньше предложения – Минфину не удалось разместить весь выпуск долговых бумаг на аукционе в среду.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Инвесторам были предложены два выпуска с постоянным купоном объемом по 20 млрд рублей каждый. Если семилетние бумаги удалось разместить – спрос составил 32,4 млрд рублей, то трехлетние бумаги оказались менее популярными. Объем интереса к ним не превысил и 18,7 млрд долларов. Таким образом, Минфин выручил лишь 5 млрд рублей, вместо запланированных 20 млрд.

Сегодняшняя неудача стала первой с начала июля 2017 г. Тогда объем выручки оказался меньше плана на 1,5 млрд рублей. А вот спрос на бумаги не смог превысить предложение впервые с 24 мая.

В общей сложности в 2017 г. Министерство финансов смогло привлечь через размещение ОФЗ 1,325 трлн рублей.

( Читать дальше )

"Манька" Облигация

- 27 сентября 2017, 18:20

- |

каюсь вообще не знаком с этой темой, от слова НИРАЗУ.

доходность в 10% годовых никогда не привлекала, а тут приходит товарищ и так мол и так, хочу вложить но чтобы вот гарантированно хотяб чуть чуть, говорит слышал про облигации, помоги говорит выбрать — чо взять говорит, а я то вообще дурак дураком в облигах.

умные люди ткнули носом в офз 24019 smart-lab.ru/q/bonds/SU24019RMFS0/ говорят бери — верняк, я то им верю, но вот разобраться самому б еще хотелось..

собственно вопрос такой: с чем это едят, как ищут, где ищут, и вообще что с чем.

как пример: офз 24019

текущая цена 102% от номинала

в конце вернут номинал тоесть минус 2% и плюс гарантированные 9%? тоесть суммарно получается 7% годовых?

и что такое купон? ну кароч я совсем баран в этой теме

заранее спасибо

Облигации актуальны и лучше вклада в банке

- 09 сентября 2017, 15:55

- |

Начну с цифр:

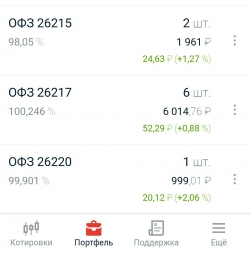

Я купил 3 вида ОФЗ в августе этого года, а именно:

ОФЗ ПД о.к. 26215 в. — 2 шт. сделка 2.08.17 тариф брокера 0.77 рубля.

ОФЗ ПД о.к. 26220 в. — 1 шт. сделка 3.08.17 тариф брокера 0.39 р.

ОФЗ 26217 — 6 шт. сделка 18.08.17 тариф 2.39 р.

Результат на 9.09.17

Т.е. я заработал от 0.9% менее чем за месяц, купив ОФЗ. Это не считая НКД (накопленного купонного дохода). О чём я хочу сказать?

Я хочу сказать о том, что Облигации — это консервативно, но именно сейчас рублёвые облигации — это хорошая идея. Для спекулянтов это идея заключается в покупке облигаций на срок до года, с последующей продажей, когда доходность по ним снизится с 7% до 5-6% (для ОФЗ).

Обычным гражданам я бы предлагал облигации, как альтернативу банковскому вкладу. Если человек хочет сделать рублёвый вклад в Сбербанке на 3 года, с возможностью досрочного изъятия без потери дохода — это 4% годовых. Сегодня это 4%. По облигациям Сбербанка можно получать 9% на протяжении тех же 3-х лет!

( Читать дальше )

Диалоги о фьючерсах на ОФЗ. Часть 1: ценообразование, доходность и ответы на вопросы

- 11 августа 2017, 18:38

- |

* Во 2 части мы подробно разберём кейсы, на которых можно заработать с помощью ОФЗ и фьючерса на ОФЗ.

Ценообразование и доходность

Вы хотите вложиться в облигации, но зарубежный рынок Вам неинтересен, а ценообразование корпоративных бондов кажется Вам дремучим лесом? Тогда добро пожаловать на рынок ОФЗ и фьючерсов на ОФЗ, где Вы можете не бояться кредитного риска, низкой ликвидности и прочих опасностей.

Многим инвесторам до сих пор торговля облигациями кажется непонятной. Друзья, на самом деле, это даже проще, чем торговля акциями! Покупая облигацию, весь Ваш доход формируется из купонных платежей, их реинвестирования и изменения цены бонда (будем разбирать облигации с постоянным купоном, а они одни из самых ликвидных). Цена облигации имеет обратную зависимость от рыночной доходности, а чувствительность цены к изменению доходности называется дюрацией. Таким образом, Ваш финансовый результат от покупки бонда (в % от вложенного капитала):

ФР = -Дюрация * Изменение доходности + Доходность облигации * Срок инвестирования в годах

( Читать дальше )

ЦБ раздает "живые" деньги под залог воздуха.

- 10 августа 2017, 22:01

- |

Банк России провел проверку нескольких банков и обнаружил операции, которые позволяли им привлекать финансирование фактически «из воздуха».

По их словам, речь идет о практике, при которой банки «рисуют» на балансе ценные бумаги, входящие в ломбардный список ЦБ — то есть такие, под залог которых у регулятора можно получить рублевый кредит.

Объем таких займов в рамках операций репо, по статистике, взлетел за месяц в 14 раз — с 42 до 583 млрд рублей.

Одна из простейших схем выглядит следующим образом: два банка производят обмен облигациями — размещают бонды и выкупают их друг у друга.

По итогам сделки каждый банк оказывается держателем долга другого, у обоих на балансе образуются ценные бумаги. Их банкиры закладывают в ЦБ, получая в кредит «живые рубли» и не тратя при этом почти ничего.

Подобные операции уже использовались лопнувшими банками Татарстана, однако на этот раз были выявлены в том числе у ряда крупных игроков из топ-50.

Теперь Центробанк недвусмысленно намекает, что схемы нужно закрыть, говорит источник. По его словам, только в одной группе банков, попавших под проверку, объем таких операций может достигать 90 млрд рублей.

Подобные ухищрения позволяют банкам затыкать дыры и кассовые разрывы в условиях, когда активы, в которые вложены деньги, не генерируют нужного денежного потока. В целом по российской банковской системе таких активов от 20% до 24%, сообщило в июне международное рейтинговое агентство S&P.

По его оценке, из 46 триллионов рублей выданных кредитов 11 триллионов либо в принципе не обслуживаются, либо платежи поступают с просрочкой.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал