SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Константин Васильев

Сравнение ММК, НЛМК и Северсталь по дивидендной доходности

- 11 марта 2017, 10:02

- |

По мотивам поста.

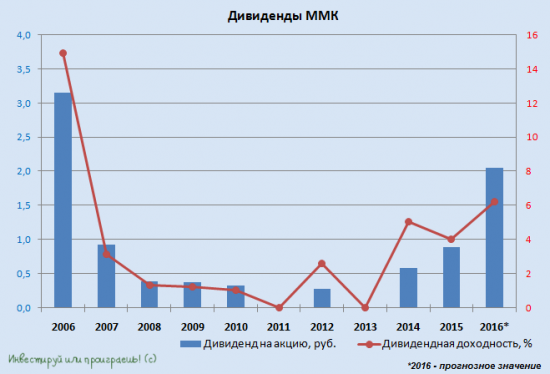

Акции ММК после падения котировок с 42 до 33 рублей за последний месяц вновь становятся для меня привлекательными, а мультипликатор EV/EBITDA оценивается в районе 3,4х, чем не могут похвастаться ни НЛМК (6,0х), ни Северсталь (5,8х), и уж тем более иностранные коллеги по цеху.

К тому же, ММК на фоне сокращения долговой нагрузки стремительно наращивает дивидендные выплаты, доходность которых постепенно приближается в район двузначных значений. Впрочем, НЛМК и Северсталь в этом смысле уже достигли такой дивидендной доходности:

( Читать дальше )

Акции ММК после падения котировок с 42 до 33 рублей за последний месяц вновь становятся для меня привлекательными, а мультипликатор EV/EBITDA оценивается в районе 3,4х, чем не могут похвастаться ни НЛМК (6,0х), ни Северсталь (5,8х), и уж тем более иностранные коллеги по цеху.

К тому же, ММК на фоне сокращения долговой нагрузки стремительно наращивает дивидендные выплаты, доходность которых постепенно приближается в район двузначных значений. Впрочем, НЛМК и Северсталь в этом смысле уже достигли такой дивидендной доходности:

( Читать дальше )

- комментировать

- 176 | ★7

- Комментарии ( 2 )

Дивитикеры vs. Муниципальные облигации

- 11 марта 2017, 01:28

- |

Никогда не понимал истерию по дивидендным акциям. Платят мало, не регулярно, котировки падают после даты отсечки и часто долго возвращаются наверх, необходимо платить налог с полученной прибыли, присутствует риск банкротства эмитента.

Другое дело муниципальные облигации (не путать с ОФЗ). Сейчас на ММВБ торгуется примерно 110 выпусков, эмитентами которых выступают практически все субъекты РФ. Если инвестор желает получать доходность на уровне банковских депозитов, то ему достаточно весь свой капитал «размазать» равномерно по всем выпускам, ликвидности для этого обычно хватает и в течение недели можно легко собрать даже очень крупный портфель.

Что же интересного в таком виде заработка?

Первое и самое главное — максимальная надежность! По муниципальным займам не было ни одного дефолта за всю историю существования этого финансового инструмента с начала 90х годов.

Выплаты купонов происходят практически ежедневно — это бурлящий поток заработанных рублей!

( Читать дальше )

Другое дело муниципальные облигации (не путать с ОФЗ). Сейчас на ММВБ торгуется примерно 110 выпусков, эмитентами которых выступают практически все субъекты РФ. Если инвестор желает получать доходность на уровне банковских депозитов, то ему достаточно весь свой капитал «размазать» равномерно по всем выпускам, ликвидности для этого обычно хватает и в течение недели можно легко собрать даже очень крупный портфель.

Что же интересного в таком виде заработка?

Первое и самое главное — максимальная надежность! По муниципальным займам не было ни одного дефолта за всю историю существования этого финансового инструмента с начала 90х годов.

Выплаты купонов происходят практически ежедневно — это бурлящий поток заработанных рублей!

( Читать дальше )

Портфель на ИИС. Март 17. Рыночная коррекция и НКНХ

- 10 марта 2017, 22:00

- |

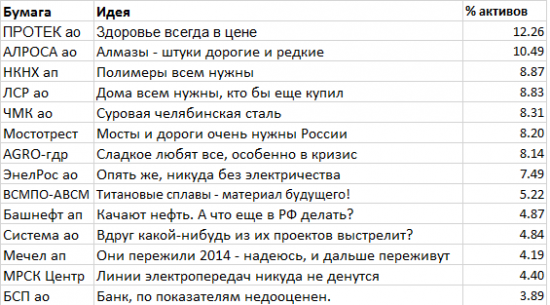

Рыночная коррекция повлияла и на мой портфель.

Доходность снизилась с 77% в феврале до 54,5% в марте.

Всего портфель ведется 1 год 10 месяцев.

Но в коррекции заложены и большие плюсы. Я очень дешево купил хорошие и перспективные акции, как в портфель на ИИС, так и в дивидендный. В дивидендном портфеле пришлось даже продать с прибылью пару акций, чтобы купить упавшие и перспективные.

В этом месяце внес на ИИС очередные 30 000 руб., купил электроэнергетику.

Неприятной для меня оказалась ситуация с отказом НКНХ от выплаты дивидендов по прив. акциям. Они есть у меня в обеих портфелях, причем в дивидендном портфеле цена уже ушла ниже средней.

Продать не успел. Для себя вижу 2 варианта событий:

А. Жду выкупа и продаю дороже

Б. Жду окончания строительства этиленового комплекса в 2020 и получаю дивиденды.

Посмотрим, как будет развиваться ситуация.

Распределение активов равномерное

( Читать дальше )

Доходность снизилась с 77% в феврале до 54,5% в марте.

Всего портфель ведется 1 год 10 месяцев.

Но в коррекции заложены и большие плюсы. Я очень дешево купил хорошие и перспективные акции, как в портфель на ИИС, так и в дивидендный. В дивидендном портфеле пришлось даже продать с прибылью пару акций, чтобы купить упавшие и перспективные.

В этом месяце внес на ИИС очередные 30 000 руб., купил электроэнергетику.

Неприятной для меня оказалась ситуация с отказом НКНХ от выплаты дивидендов по прив. акциям. Они есть у меня в обеих портфелях, причем в дивидендном портфеле цена уже ушла ниже средней.

Продать не успел. Для себя вижу 2 варианта событий:

А. Жду выкупа и продаю дороже

Б. Жду окончания строительства этиленового комплекса в 2020 и получаю дивиденды.

Посмотрим, как будет развиваться ситуация.

Распределение активов равномерное

( Читать дальше )

Газпром - бомба на срочном рынке.

- 10 марта 2017, 19:58

- |

Люблю собирать аномалии...

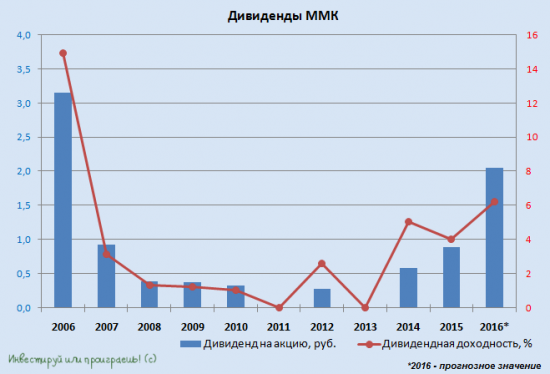

Итак — до квартальной экспирации фьючерсов остаётся 4 дня и все нормальные трейдеры уже полным ходом перекладываются в июньские контракты.

Кроме Газпрома...

Здесь видимо намечается взрыв невъеб… нной силы.

Мало того что объем открытых позиций по Газпрому поставил несколько рекордов: — почти 1 000 000 (миллион!!!) открытых позиций, что вдвое больше чем рекорды прошлого года.

— Вышел по объёму открытых позиций на ВТОРОЕ!!! место после SI, оставив далеко позади и РТС и Сбербанк.

Но и самое главное объем открытых позиций не ПАДАЕТ, как всегда перед экспирацией, а РАСТЁТ и растёт сверх объёмами.

( Читать дальше )

Тактика торговли. Ри, ММВБ, Си, Нефть, Золото, Евро

- 10 марта 2017, 13:04

- |

Итак, пока на нашем рынке происходит попытка немного отскочить. Вчера я наконец то перестал быть медведем по рынку которым был 2 месяца и стал немного быком. Табличка с позами внизу поста. Но в целом по мамбе продолжается давильня имени Набиулиной или проще говоря сильного рубля. О причинах силы рубля уже писал не раз, возможно сделаю экономическое отступление на эту тему в след. видео. Поскольку в экономике на самом деле происходят те же процессы. К чему это всё привело:

Просто говорящая сама за себя картинка в рубле :

( Читать дальше )

Просто говорящая сама за себя картинка в рубле :

( Читать дальше )

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

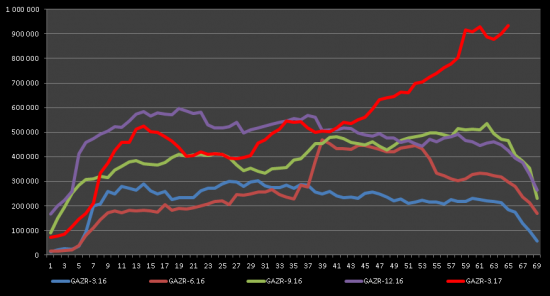

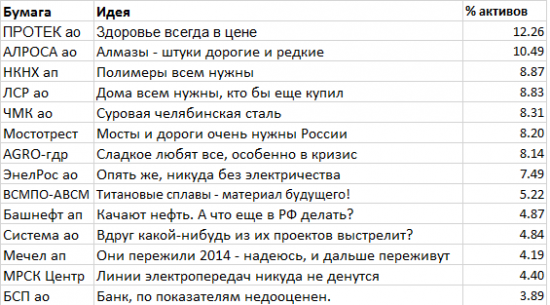

Идея Питера Линча — в том, чтобы сформулировать причину покупки компании в одном предложении.

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

золоту еще падать

- 28 февраля 2017, 00:22

- |

буду краток, после выступления Каплана шансы на повышение в Марте взлетели с 30 до 50% и думаю это вызвало провал по золоту, но особенно удивительные вещи творятся в золотодобытчиках. мой любимы плечевой етф джейнаг минус почти 30 процентов за день, соответственно его безплечевой вариант gdxj минус десять. это не соответствует слабому падению золота сегодня, так что уверен что падение золота продолжится, если в марте ставку повысят то после этого можно будет ждать классного захода в районе 1218-20 а лично мне интересен jnug по 6

подписчикам пошлю сигнал. с тех пор как я упрмянул джейнаг в видео после нг он вырос почти на 300%

дал точку выхода из шлорта по евро на 1,053 сходили на 1,051 и вернулись на 1,06+ а мне там писал грамотей что надо сидеть до паритета, ну и пусть сидит, продать снова можно, туда сюда обратно тебе и мне приятно. но пока рановато

меньше обсуждайте политику и новости, чертите графиков и волн, а больше торгуйте по плану, тогда не будет плача как заработать

подписчикам пошлю сигнал. с тех пор как я упрмянул джейнаг в видео после нг он вырос почти на 300%

дал точку выхода из шлорта по евро на 1,053 сходили на 1,051 и вернулись на 1,06+ а мне там писал грамотей что надо сидеть до паритета, ну и пусть сидит, продать снова можно, туда сюда обратно тебе и мне приятно. но пока рановато

меньше обсуждайте политику и новости, чертите графиков и волн, а больше торгуйте по плану, тогда не будет плача как заработать

Вопрос: мультипликаторы акций, торгующихся на SPBEX

- 26 февраля 2017, 22:33

- |

Доброго времени суток! Кто-нибудь знает, торгуются ли на Санкт-Петербургской бирже американские акции с P/BV от 0.5 до 2? Или бесплатный сервис, где можно поставить отбор именно по P/BV?

(P/E не интересует, его множество сервисов предоставляют, а вот P/BV пока не нашел).

(P/E не интересует, его множество сервисов предоставляют, а вот P/BV пока не нашел).

Покупка еврооблигаций на ММВБ - хороший способ диверсификации портфеля

- 25 февраля 2017, 17:08

- |

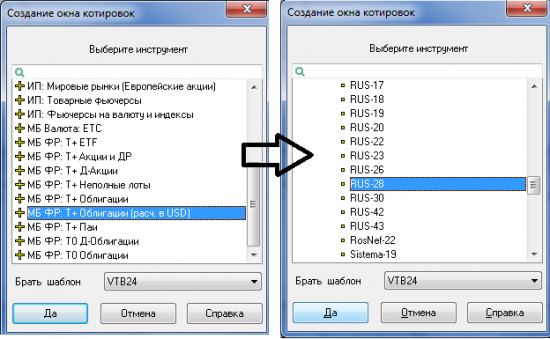

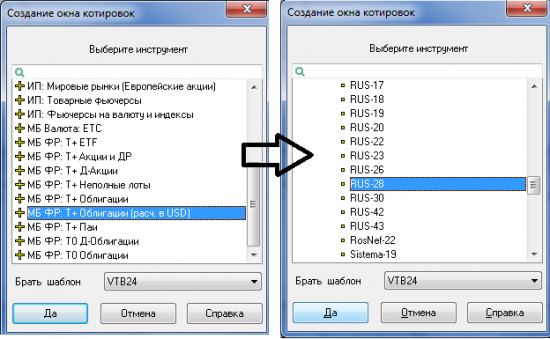

Еврооблигации с недавних пор стали доступны частному инвестору — ММВБ позволяет покупать облигации номинированные в долларах США небольшими лотами по 1000 USD в номинале.

Теперь это особенно интересно так как мы находимся вблизи сильной поддержки 56-57 по курсу USD/RUB и возможно это и есть дно от которого начнётся ослабление рубля. Поэтому тактически выгодно часть накоплений перевести в валюту для страховки от резкой девальвации. Купленные доллары можно эффективно вложить в облигации министерства финансов РФ. Получается это что-то типа ОФЗ, только в валюте и не федерального масштаба, а внешнего долга страны.

Начнём с простого. В торговой системе quik надо найти раздел Т+Облигации (расч. в USD) и далее по списку. К примеру, сейчас интересна наиболее ликвидная RUS-28.

Далее смотрим параметры RUS-28 :

Номинал — 1000 USD

Погашение — 24.06.2028

Периодичность выплаты купона — дважды в год

( Читать дальше )

Теперь это особенно интересно так как мы находимся вблизи сильной поддержки 56-57 по курсу USD/RUB и возможно это и есть дно от которого начнётся ослабление рубля. Поэтому тактически выгодно часть накоплений перевести в валюту для страховки от резкой девальвации. Купленные доллары можно эффективно вложить в облигации министерства финансов РФ. Получается это что-то типа ОФЗ, только в валюте и не федерального масштаба, а внешнего долга страны.

Начнём с простого. В торговой системе quik надо найти раздел Т+Облигации (расч. в USD) и далее по списку. К примеру, сейчас интересна наиболее ликвидная RUS-28.

Далее смотрим параметры RUS-28 :

Номинал — 1000 USD

Погашение — 24.06.2028

Периодичность выплаты купона — дважды в год

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал