SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sadnesscurer

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

Идея Питера Линча — в том, чтобы сформулировать причину покупки компании в одном предложении.

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

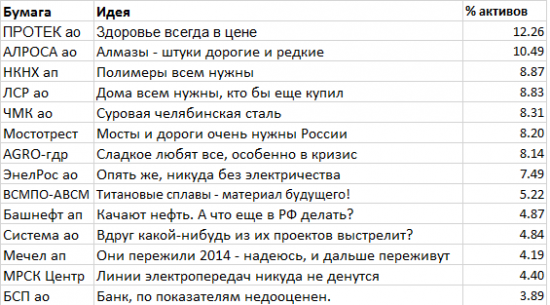

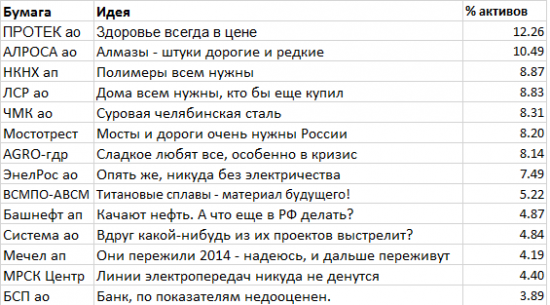

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

ЛСР и Мостотрест — циклические компании из строительной отрасли. Сам я их оценивать не умею, но, как мне кажется, снижение ипотечных ставок хорошо для ЛСР + они мало зависят от цен на стройматериалы. Мостотрест — просто выиграл хорошие тендеры + дивдоходность. Риск — выкуп Мостотреста мажорами. Но 94% в руках мажора (вроде как пенсионный фонд?) поддерживают выплату дивов.

ЧМК - дочка выходящего из кризиса Мечела, чьи префы я тоже добавил в портфель после пролива. ЧМК явно недооценен, и если Мечел не будет его использовать для перекредитования и выводов прибыли в оффшоры, то перспективы у компании есть. Не дивидендная история, к сожалению.

РусАгро — перспективная компания. Смущает лишь то, что слишком много брокеров ее рекомендуют. Однако есть перспективы расширения + выкуп активов обанкротившегося Разгуляя.

ЭнелРос — ждем продажи Рефтинской ГРЭС и перспективы высоких дивидендов от компании. Плюс недооценка.

ВСМПО-Ависма - дивдоходность не намного ниже Норникеля, стабильный бизнес, начало строительства новой производственной линии, контракты с Боингом. На мой взгляд, средняя добавленная стоимость титана и титановых изделий выше, чем у никеля, т.к. боле сложный производственный цикл. Плюс P/BV у ВСМПО ниже, чем у Норникеля.

Башнефть ап - мутная компания, но с хорошими дивидендами. Ставка, в том числе, на снижение спреда между обычкой и префами. Риск снижения качества корпоративного управления.

Система — "компания, которая делает всё." Ставлю на доход от IPO Детского мира, на развитие аграрного сектора (Степь) и на рост деревообработки в Segezha. Компания до сих пор восстанавливается после потери Башнефти, и потенциал у не еще есть. Недооценена.

Мечел ап - ставка на восстановление компании, неснижение цен на уголь и надежда на дивиденды. Рискованная инвестиция.

БСП - недооцененный банк, просевший после слабого отчета.

В будущем планирую добавить:

Лукойл - как только станет ясно, что у него перспективы лучше, чем у Башнефти. Мне компания нравится, потому что у нее не такая большая доля госучастия и она не только качает нефть, но еще и занимается переработкой. Как итог — выше добавленная стоимость.

ФосАгро - на просадке

Сбербанк ап и Норникель — как защитный актив. Сбер не особо доходный, но у него хороший менеджмент. Его можно будет добавить, когда определится вопрос с БСП.

Россети ао — на дальнейшей просадке, когда утихнет паника

Лента — хорошая стратегия развития, но будем ждать подъема в потребсекторе

Черкизово - когда компания разберется с последствиями неудачного года.

Некоторые компании (недооцененные, дивидендные, перспективные) я осознанно не беру по некоторым причинам.

Интересны разве что спекулятивно на новостях или после проливов, аналогичных 28 февраля:

Аэрофлот — большая доля роялти в доходе. Возможно снижение пассажиропотока.

Газпром, Роснефть и ИнтерРАО — госкомпании с большой долей госучастия.

Татнефть — дороговато, как и Детский мир

МТС — не вижу особых драйверов для роста.

МРСК Урала — стоило бы добавить концептуально как участника производственной цепочки Энел — МРСК Урала — ВСМПО-Ависма — Боинг. Но МРСК Центра более перспективны.

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

ЛСР и Мостотрест — циклические компании из строительной отрасли. Сам я их оценивать не умею, но, как мне кажется, снижение ипотечных ставок хорошо для ЛСР + они мало зависят от цен на стройматериалы. Мостотрест — просто выиграл хорошие тендеры + дивдоходность. Риск — выкуп Мостотреста мажорами. Но 94% в руках мажора (вроде как пенсионный фонд?) поддерживают выплату дивов.

ЧМК - дочка выходящего из кризиса Мечела, чьи префы я тоже добавил в портфель после пролива. ЧМК явно недооценен, и если Мечел не будет его использовать для перекредитования и выводов прибыли в оффшоры, то перспективы у компании есть. Не дивидендная история, к сожалению.

РусАгро — перспективная компания. Смущает лишь то, что слишком много брокеров ее рекомендуют. Однако есть перспективы расширения + выкуп активов обанкротившегося Разгуляя.

ЭнелРос — ждем продажи Рефтинской ГРЭС и перспективы высоких дивидендов от компании. Плюс недооценка.

ВСМПО-Ависма - дивдоходность не намного ниже Норникеля, стабильный бизнес, начало строительства новой производственной линии, контракты с Боингом. На мой взгляд, средняя добавленная стоимость титана и титановых изделий выше, чем у никеля, т.к. боле сложный производственный цикл. Плюс P/BV у ВСМПО ниже, чем у Норникеля.

Башнефть ап - мутная компания, но с хорошими дивидендами. Ставка, в том числе, на снижение спреда между обычкой и префами. Риск снижения качества корпоративного управления.

Система — "компания, которая делает всё." Ставлю на доход от IPO Детского мира, на развитие аграрного сектора (Степь) и на рост деревообработки в Segezha. Компания до сих пор восстанавливается после потери Башнефти, и потенциал у не еще есть. Недооценена.

Мечел ап - ставка на восстановление компании, неснижение цен на уголь и надежда на дивиденды. Рискованная инвестиция.

БСП - недооцененный банк, просевший после слабого отчета.

В будущем планирую добавить:

Лукойл - как только станет ясно, что у него перспективы лучше, чем у Башнефти. Мне компания нравится, потому что у нее не такая большая доля госучастия и она не только качает нефть, но еще и занимается переработкой. Как итог — выше добавленная стоимость.

ФосАгро - на просадке

Сбербанк ап и Норникель — как защитный актив. Сбер не особо доходный, но у него хороший менеджмент. Его можно будет добавить, когда определится вопрос с БСП.

Россети ао — на дальнейшей просадке, когда утихнет паника

Лента — хорошая стратегия развития, но будем ждать подъема в потребсекторе

Черкизово - когда компания разберется с последствиями неудачного года.

Некоторые компании (недооцененные, дивидендные, перспективные) я осознанно не беру по некоторым причинам.

Интересны разве что спекулятивно на новостях или после проливов, аналогичных 28 февраля:

Аэрофлот — большая доля роялти в доходе. Возможно снижение пассажиропотока.

Газпром, Роснефть и ИнтерРАО — госкомпании с большой долей госучастия.

Татнефть — дороговато, как и Детский мир

МТС — не вижу особых драйверов для роста.

МРСК Урала — стоило бы добавить концептуально как участника производственной цепочки Энел — МРСК Урала — ВСМПО-Ависма — Боинг. Но МРСК Центра более перспективны.

260 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

10:04

теги блога Александр Мальцев

- Brent

- ETF

- interactive brokers

- mxi

- ri

- RTS

- si

- акции

- АЛРОСА

- американские акции

- американский рынок

- Арсагера

- АФК Система

- афоризмы

- Ашинский МЗ

- Банк Санкт-Петербург

- башнефть

- брокерский счет

- вопрос

- ВСМПО

- ВСМПО-АВИСМА

- Газпром

- ГМК НорНикель

- голубые фишки

- денежный поток

- Дивидендные акции

- дивиденды

- долгосрок

- долгосрок и краткосрок

- долгосрочная идея

- долгосрочное инвестирование

- долгосрочные инвестиции

- доллар

- еврооблигации

- защита от кризиса

- защитные активы

- ИИС

- инвестидеи

- инвестиции

- инвестиции в российские ценные бумаги

- итоги

- итоги дня

- Итоги недели

- консервативная стратегия

- Корпоративное управление

- корпоративные облигации

- корреляции

- кукл

- личный опыт

- личный финансовый план

- лонг

- Лукойл

- Мечел

- мнения

- Мой портфель

- МРСК Волги

- МРСК Центра

- МРСК ЦП

- мультипликаторы

- НМТП

- новичкам

- облигации

- опционы

- открытие брокер

- пассивное инвестирование

- плечи

- плечи зло

- портфель

- портфель акций

- прогнозы

- протек

- ребалансировка

- ребалансировка портфеля

- рецензия на книгу

- риск менеджмент

- Роснефть

- Россети

- рынок США

- Санкт-Петербургская биржа

- Сбербанк

- Система

- спекулянт

- спекуляции

- среднесрок

- Среднесрочный взгляд

- страновые риски

- сырьё

- теханализ

- технический анализ

- трейдинг

- Финансовая грамотность

- ФСК Россети

- фундаментальный анализ

- хеджирование опционами

- человеческий капитал

- Черкизово

- ЧМК

- экономия средств

- электромобили

- юмор

ЛСР буду скоро добавлять.

Удобрения, всегда нужны для выращивания продуктов. Поэтому их держу в портфеле совместно с черкизово и русагро.

Хотел еще Фосагро добавить, но пока не получается, всё отодвигаю, другие покупки выходят на первые места. Вот думал в 2018 начать добавлять фосагро, теперь появился детский мир, фосагро начну только с 2019 добавлять...