Избранное трейдера Валентин Елисеев

Как работать с новостями? Что я понял за годы трейдинга.

- 08 октября 2020, 17:05

- |

Иногда так конечно бывает, что вышла новость и акции после неё показывают хорошую динамику. Но я полагаю, что надежность такой стратегии не выше, чем если выпал орёл на монетке и вы по этой причине тоже решили купить акции какой-то компании.

Существуют конечно супер-новости, которые мгновенно приводят к переоценке акций. Вот например как скакнул Центральный Телеграф, когда неожиданно объявили дивиденды вполовину стоимости акций:

https://smart-lab.ru/gr/MOEX.CNTL

Но скорее всего, рядовому инвестору поймать такую новость будет не под силу. Её поймает тот, кто:

👉целый день сидит за экраном и мониторит новости

👉хорошо понимает контекст каждой новости, чтобы понять, насколько она важна для акций

👉умеет быстро нажимать кнопки

☹️Плюс важно понимать, что такие супер-новости на нашем рынке выходят достаточно редко, просунуть в них большой объем часто даже профессионалу бывает сложно

У амеров вообще такая практика почти невозможна, потому что все супер-важные новости выходят, когда рынок закрыт. Это сделано как раз для того, чтобы уравнять в правах обычных инвесторов и «быстрых парней, которые целый день сидят за мониторами».

Еще один момент… Мы (простые смертные) как правило узнаем новости самыми последними, когда игра сделана. Вот вы смотрите — чё это так акции Тинькова и акции Яндекса растут. А потом спустя пару месяцев бах выходит новость что оказывается они договорились о присоединении Тинькова по цене акций, которая соответствует текущему (уже выросшему на 100% уровню $27/GDR) и половина акций может быть оплачена выросшими на 100% акциями Яндекса😁 На хаях выходит эта новость(⚡️), мелкие спикули суетятся, копошатся там в минутных графиках, а большой Олег закрыл профита на +$2 ярда. Я считаю так: если полностью вышел Олег, то значит и мне надо выходить. Потому что он лучше меня знает, какая цена является интересной для выхода.

https://smart-lab.ru/gr/MOEX.TCSG

Эта история показывает, что отлично заработать может тот, кто умеет предвидеть новости за месяцы до того, когда они будут опубликованы. А для этого надо прекрасно владеть контекстом и понимать мотивацию компаний и их акционеров.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 32 )

Закрытая встреча смартлаба в Пушкине для инвесторов (7-8 ноября)

- 08 октября 2020, 14:43

- |

Итак, еще раз, зачем это всё? Моя задача — собрать инвесторов (акции/облигации), которые тусуются на нашем форуме акций, чтобы познакомить их лично. Встреча полностью закрытая, только для инвесторов, чтобы обеспечить комфорт проведения мероприятие и обеспечить наилучшие условия для знакомства/общения. Всего будет не более 16 человек. Такую встречу мы провели 3 года назад, результатами я доволен, я решил поднять встречу на новый уровень.

✅сняли конференс-зал в гостишке чтобы конструктивно пообщаться

✅сняли СПА-комлекс, чтобы попариться, поплавать в бассейне

✅наняли топового гида, чтобы провести интересную экскурсию

ну и конечно сделаем топовый ужин👍

Кого я зову? В первую очередь тех, кто активно (почти каждый день) и по делу пишет на нашем форуме акций. Время попасть в число приглашенных ещё есть — для этого можно проявлять созидательную активность на форуме до конца октября.

Из числа приглашенных, 👨⚕️8 человек к сожалению отказались, 👨⚕️5 дали твердое согласие, 👨⚕️3 еще думают.

Для тех, кто ничего не пишет, но страстно хочет пообщаться с участниками нашего форума, есть спонсорская возможность (₽32,000). Деньги спонсоров пойдут на частичную компенсацию затрат на проведение мероприятия.

Местоположение: Пушкин

Когда: 7-8 ноября 2020

Число участников: 12-16 человек.

Мероприятие полностью бесплатное для всех приглашенных (включая еду и проживание).

Программа мероприятия

7 ноября (суббота):

⏰09:30 Встреча за завтраком

⏰11:00-15:00 Выступления участников на тему: моя инвестиционная стратегия и мой портфель (по желанию). Без записи.

⏰15:00-19:00 Торжественный обед. Формат 4х4.

⏰19:00-20:00 Боулинг.

⏰21:00-23:00 Баня

Всем нуждающимся участникам будет бесплатно предоставлен номер в гостинице на 1 ночь😁

8 ноября (воскресение):

⏰09:30 Встреча за завтраком

⏰10:30-13:00 Экскурсия по Царскому селу

⏰14:00 обед в Павловском Парке

⏰16:00-… По домам.

Кто уже приглашен? Все приглашенные в 1-м комментарии к посту👍😘

Инсайдерская информация: как не стать злоумышленником поневоле

- 06 октября 2020, 13:23

- |

В многочисленных рыночных обзорах достаточно часто можно встретить ссылки на «инсайдерскую информацию» Значение этого термина не всегда понятно инвесторам. Как отличить инсайдерскую информацию? Какие риски с ней связаны? Чего лучше не делать, чтобы не оказаться «инсайдером», даже этого не подозревая? Давайте разбираться.

Иллюстрация: pixabay.com

Это информация, способная изменить ситуацию с котировками на финансовых рынках.

Подробный перечень инсайдерской информации приведен в ст. 3. Федерального закона №224 «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком».

К инсайдерской информации органов и организаций относится:

- информация о принятых ими решениях об итогах торгов (тендеров);

- информация, полученная ими в ходе проводимых проверок, а также информация о результатах таких проверок;

- информация о принятых решениях в отношении лиц о выдаче, приостановлении действия или об аннулировании (отзыве) лицензий (разрешений, аккредитаций) на осуществление определенных видов деятельности, а также иных разрешений;

- информация о принятых ими решениях о привлечении к административной ответственности лиц, указанных в пунктах 1, 3, 4, 11 — 13 статьи 4 Федерального закона, а также о применении к указанным лицам иных санкций;

- иная инсайдерская информация, определенная их нормативными актами.

( Читать дальше )

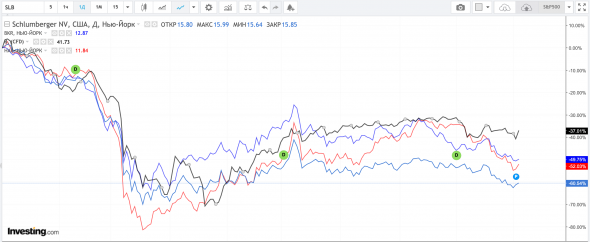

⚙️ Как там нефтесервис поживает? ⚙️

- 06 октября 2020, 11:22

- |

Нефтесервисный рынок

⚙️ Сегодня я решил рассмотреть нефтесервисный рынок, который является частью большой энергетической индустрии. Сразу скажу, что рассматриваю его не просто «отписаться», а для своих конкретных инвестиционных целей. Не буду томить, начну.

🛠 Нефтесервисный рынок представляет собой сегмент, который обслуживает крупные нефтяные компании, помогая им с «операционкой». Среди услуг нефтесервисных компаний различают работы по геологоразведке, бурению, обслуживанию нефтяных скважин, а также поставки сопутствующего оборудования и технологий. Другими словами — это главные подрядчики нефтяников в процессах upstream (добыча) и downstream (переработка). Следовательно, очевиден вывод, что бизнес этих компаний очень сильно зависит от состояния своих «старших братьев», а их бизнес в свою очередь от нефтяных котировок.

🛢 Для рассмотрения я взял только флагманов данного рынка — Schlumberger, Baker Hughes и Halliburton. Остальные либо меньше, либо сегмент нефтесервиса — это только часть их бизнеса. В начале я посмотрел на динамику котировок акций этих компаний с нефтяными котировками. Сырье с начала этого года выглядит лучше, чем представители сектора, а наиболее худшую динамику демонстрирует Schlumberger, что делает ее привлекательной для меня. Но перед этим надо все же капнуть чуть глубже.

( Читать дальше )

Сколько вы господа готовы потратить времени на трейдинг , чтобы добиться успеха? Что, 3-5-10 лет, да неужели ? А от чего отнимать это время будете, от работы,сна или отдыха?

- 04 октября 2020, 00:36

- |

Забегая немного наперед, скажу так: нет у нас господа свободного времени на трейдинг, если мы работаем на «дядю» и вот почему.

Сколько времени мы тратим на работу?

Где обычный человек проводит большую часть жизни? Конечно же, на работе. А что если сделать точные расчеты и посмотреть, сколько времени реально уходит на наш труд? Многие называю страшную цифру — треть времени нашей жизни мы проводим на работе… А вдруг это даже не треть, а гораздо больше? Давайте разбираться вместе.

Что считается рабочим временем?Безусловно, есть люди, которые асболютно счастливы своей работе, не жалуются на большое количество рабочих обязанностей и им не приходится оставаться сверхурочно. На самом деле таких счастливчиков очень мало. Но почему же дела обстоят таким образом?

Итак, в затраченные часы входит:

( Читать дальше )

Прежде чем торговать на срочном рынке необходимо смотреть это видео.

- 02 октября 2020, 09:49

- |

Хронометраж

0:58 — почему выход на поставку не рассматривают на брокерских курсах

1:36 — где была ошибка спекулянтов при роллировании в нефти 20 апреля

2:34 — портфель с проданными недельными опционами перед выходом на поставку

3:40 — операции в момент экспирации и поставки

6:44 — как считается цена сделки после поставки

7:41 — при роллировании в нефти совершенно не важно контанго или беквордация на рынке

( Читать дальше )

Топ 10 лучших книг по биржевой торговле (субъективно).

- 29 сентября 2020, 10:33

- |

1.На первый план я бы поставил «Воспоминания биржевого спекулянта». Лучше всего ее перечитать несколько раз. Тогда она может зародить в вашем сознании очень важные семена. Не буду вдаваться какие именно. Не зря лучшее спекулянты в мире обозначают ее как ту, что очень сильно повлияла на них в формировании правильных установок на самом раннем этапе.

2. Технический анализ от А до Я. В свое время она мне очень помогла в освоении азов технического анализа.

3. Биржевые маги. (Джек Швагер). Чтение опыта топовых трейдеров просто бесценно. На этапе формирования основных принципов и установок ее просто необходимо перечитать.

4. Путь черепах. (Куртис Фейс) Лично мне эта книга очень много дала в плане практического трейдинга. Хотя в самом начале ее не оценил по достоинству. В ней вы найдете основную информацию по философии двух видов технического анализа. Не многие подозревают, что в рамках общего технического анализа существует две его разновидности. И при внимательном чтении она многое поставит на свои места в вашей голове.

( Читать дальше )

Просто мысли.

- 28 сентября 2020, 21:54

- |

Действительный профессионализм приходит только с годами. Тут работает один из законов диалектики, а именно «закон перехода количественных изменений в качественные». Правило 10.000 часов никто не отменял. Читая на этом сайте посты, новости, идеи и весь прочий околорыночный шум вспоминаю как в свои ранние годы погружался в все эти околорыночные перипетии, а теперь все это напоминает какой-то восточный базар. И с стороны это выглядит каким-то бессмысленным шумом. Если кто-то мнит себя экспертом в трейдинге, и кого как и меня когда-то одолевает трейдерский зуд, то я бы его предостерёг. Если вы не готовы посвятить этому занятию как минимум 5-7 а то и 10 лет то бросьте это.

( Читать дальше )

Суд с Финам. Разбор.

- 27 сентября 2020, 19:21

- |

Пост о том каких результатов можно добиться в судебном процессе с брокерской компанией, надеюсь будет полезно.

На прошлой неделе Тверской суд г. Москвы прекратил дело 02-3184/2020 по причине заключения мирового соглашения АО ИК Финам и инвестора, против которого был подан иск.

Заранее поделюсь своим впечатлением о процессе:

Во-первых, мне и моему клиенту однозначно понравились результаты процесса (об этом далее), с учетом общей проброкерской статистики.

Во-вторых, было бы не справедливо не отметить умение представителей Финама (в этом деле) взвешивать доводы сторон, вести переговоры, идти на совместные уступки.

Итак, причиной подачи иска Финам против инвестора стал отрицательный финансовый результат на срочном рынке (фьючерсы) при маржин колле.

Стандартный иск, стандартные доказательства: отчет брокера, фиксирующий отрицательный финрез., нормы регламента, деклараций о рисках и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал