Избранное трейдера Иван Бездомный

💵Для тех кто не успел купить баксы, есть выгодное предложение от "замещающих" облигаций Лукойла

- 10 января 2023, 15:23

- |

ЛУКОЙЛ-ЗО-23 - это бумаги номинированные в иностранной валюте, но все расчеты проходят в рублях по курсу ЦБ через российскую платежную инфраструктуру.

Другими словами, тело облигации и купон привязаны к курсу доллара.

Срок погашения данной облигации через 104 дня, доходность 6.33% в терминале (без налогов будет около 5.1%). На данный момент в стакане есть предложение на 12 млн. руб. (продают 176 штук)

🧐Для кого: Данные облигации могут заинтересовать тех, кто хочет приобрести доллар США, но не желает платить за его хранение в банке. Кроме того, данное предложение может заинтересовать тех, кто не может приобрести наличный доллар или не хочет переплачивать.

🤑Идея:

Очень простая, вы покупаете короткую облигацию которая привязана к курсу доллара, если курс вырастет, то к погашению вы получите прибавку от курса + купонную доходность в размере 6.33% годовых.

( Читать дальше )

- комментировать

- 6.1К | ★13

- Комментарии ( 52 )

Получи штукарь нахаляву в комментариях к этой записи!

- 24 ноября 2022, 13:51

- |

Это небольшой флешмоб! Давайте посчитаемся сколько нас живых на смартлабе!😄

Для этого оставьте ОДИН комментарий к этой записи любого содержания.

Среди тех, что оставил комментарий, мы разыграем 10 Х 1000 РУБ генератором случайных чисел.

10 чел получат 1000 рублей. Вручение призов — завтра.

Те, кто напишут более 1 комментария, будут дисквалифицированы из розыгрыша.

Самый комментируемый пост на смартлабе был написан 24.02.2022, это был утренний обзор Романа Андреева, он набрал 2817 комментариев)

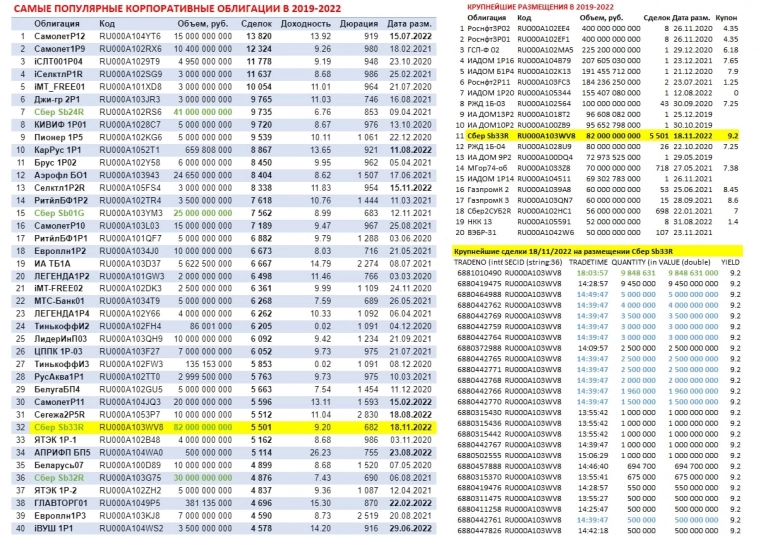

САМЫЕ НАРОДНЫЕ КОРПОРАТИВНЫЕ ОБЛИГАЦИИ

- 22 ноября 2022, 13:59

- |

🟢 После 823 млрд по номиналу на аукционах ОФЗ корпоративные заемщики решили не отставать.

Сбер привлек 18 ноября 92 млрд из 120 заявленных двумя выпусками, но только один оказался рыночным:

▫️Выпуск Сбер Sb33R размещен на 82 млрд из заявленных 100.

▫️Рекорд поставлен по объему одного выпуска 82 млрд (без учета нерыночных)

▫️Всего 5501 сделка на размещении – в топ-40 самых популярных выпусков.

▫️В банке любят нумерологию – 82 млрд после 823 по ОФЗ, предыдущее размещение классических облигаций Сбера было ровно год назад 18.11.2021, а предыдущий максимум по выпуску ровно в 2 раза меньше – 41 млрд. А ещё в этом году 181-я годовщина Сбербанка.

▫️Медианный объем размещения 200 тыс. руб. — на 13 млрд купили заявки до 10млн, ещё на 13 млрд 55 заявок от 100 млн до 1 млрд.

▫️Основной объем 56 млрд ушел ~5 участникам — 18 заявок от 1 до 10 млрд, многие из которых выставлены в одно время (25.5 млрд в одни руки, 10, 5, 2.5 – в другие, и почти 10 взял организатор последней 5501-й сделкой, добив объем до 82 млрд).

▫️Второй аналогичный по параметрам выпуск Сбер Sb40R купили на 10 млрд 7-ю сделками (итоги размещений за день )

( Читать дальше )

ФРС сломала систему - 15 лет безумия не могли пройти бесследно. Что произошло?

- 14 ноября 2022, 11:52

- |

В период с 1995 по 2008 банковская система функционировала с профицитом в среднем 5 центов на каждый доллар кредитного портфеля, сейчас кратно (в 10 раз) больше.

С марта 2022 начался агрессивный цикл повышения ставки ФРС по темпам сопоставимый только с началом 80-х годов. По задумке ФРС все это должно было охладить спрос и кредитование, но ничего подобного не произошло.

Кредитование по темпам роста на максимуме с кредитного бума 2007, а депозиты сокращаются рекордными темпами в истории по причине нулевых ставок.

Раньше ставки по депозитам были синхронизированы с ключевой ставкой ФРС, но вновь впервые в истории (как же часто я это повторяю, но такой вот странный мир)

( Читать дальше )

Bloomberg про прошлое, настоящее и будущее блокчейна: пытаемся найти смысл в крипте

- 09 ноября 2022, 08:59

- |

Оригинал этого обзора я написал специально для «Медузы» – как обычно, рекомендую всем любителям профессиональной редактуры и отсутствия мемов сразу читать его. Здесь же будет «режиссерская версия» с веселыми картинками и авторскими правками.

Ну и, раз речь про «Медузу», то вот вам fun fact: Данное сообщение (материал) создано и (или) распространено иностранным средством массовой информации, выполняющим функции иностранного агента, и (или) российским юридическим лицом, выполняющим функции иностранного агента!

( Читать дальше )

Нельзя просто так взять и снизить курс рубля

- 25 сентября 2022, 19:46

- |

Рубль во время текущего кризиса крепок как никогда. Бюджет теряет сверхдоходы. Экспортёры стонут и плачут. В правительстве проводят словесные интервенции и обещают курс рубля ослабить. Но ничего не помогает.

Они что, не могут просто взять и опустить курс рубля?

На самом деле, это не так просто. Давайте разберём варианты.

- 1. Напечатать рублей и купить на них валюту.

- 2. А как тогда раньше покупали валюту?

- 3. Какую валюту будем покупать?

- Итоги

1. Напечатать рублей и купить на них валюту.

Главная проблема такого варианта — инфляция. Чем заканчивается вливание необеспеченной ликвидности в экономику мы можем наблюдать сейчас в ЕС и США. Я отлично помню, как они клялись, что никакой инфляции не будет. А потом обещали, что инфляция временная. Теперь просто говорят, что справятся с ней.( Читать дальше )

Недвижимость итоги.

- 14 августа 2022, 22:53

- |

Долго думал что брать либо дом на окраине либо квартиру в центре. Взял двушку в центре.

Цена новостроя (строят через дорогу) 110 тыс/кв, цена вторички 75 тыс/кв

Интересно увидеть идиота, который берет новострой за 110 тыс/квадрат, переплачивая 30% к цене.

С какими проблемами при подборе столкнулся.

1. Фейки. Вычисляются достаточно просто — записью на просмотр квартиры, которая оказывается уже проданной, но вот у агентсва есть аналогичная с ценой в 1,5 раза выше.

2. Завышение квадратов — в тех плане одна площадь, указывают площадь с учетом лоджии. Лоджия обычно идет с коэффициентом 0,3% к цене квадрата чаще вообще не указывается.

Решается изучение тех плана.

3. Убитый ремонт, особенно после квартирантов. Видел такие квартиры, что ппц. При этом собственник не готов на серьезный дисконт.

4. Дарственная, свежее наследство. Считаю, исходя из судебной практики, что такие квартиры покупать нельзя, даже с серьезным дисконтом.

( Читать дальше )

Реструктуризация Яндекса - риск для акционеров голландской компании?

- 29 июля 2022, 17:15

- |

Заголовок звучит так:

Волож может обменять контроль в «Яндексе» на возможность вывести часть его проектов за рубеж.

В самой статье, пишется:

Итогом этих переговоров может стать то, что Волож перестанет контролировать бизнес компании в России... Вместо голландской Yandex N.V. у российского бизнеса «Яндекса» может появиться другая материнская компания. В число ее акционеров может войти пул инвесторов, каждому из которых в отдельности будет принадлежать небольшой пакет акций компании...

А что там будет с акционерами голландской компании, которые покупают акции Яндекса на Московской Бирже и хранят их в санкционном НРД?

Кто знает или понимает? У меня нет ответа на этот вопрос.

Правильная схема должна была выглядеть так:

( Читать дальше )

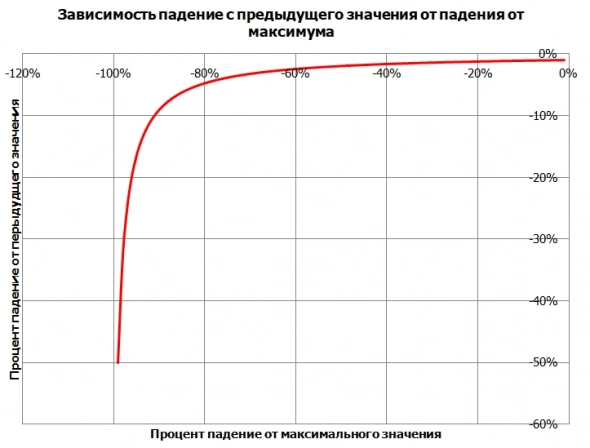

Усредняться на падении нужно с умом

- 13 июля 2022, 11:15

- |

Для этого посмотрите для начала на график. Так выглядит процент падения если считать от предыдущего с значения (по оси y) в зависимости от процента падения, считаемого от максимально (по оси х). Прокомментировать его лучше всего на простом примере: вы следили за активом от 100 рублей и он упал на 98% то есть до 2-х рублей. Вы решили купить его так как он сильно подешевел, но вдруг дальше он упал ещё на 1 процентный пункт до 1 рубля, то есть от максимума на 99%. Вся штука в том, что этот процентный пункт падения принес вам убыток от вашей покупки — 50%!!!

Теперь давайте рассмотрим другую ловушку, в которую часто попадают начинающие инвесторы:

( Читать дальше )

Учимся вместе: Ошибки первого и второго рода

- 24 июня 2022, 21:04

- |

Оши́бка пе́рвого ро́да (α-ошибка, ложноположительное заключение) — ситуация, когда отвергнута верная нулевая гипотеза (об отсутствии связи между явлениями или искомого эффекта).

Оши́бка второ́го ро́да (β-ошибка, ложноотрицательное заключение) — ситуация, когда принята неверная нулевая гипотеза.

В математической статистике это ключевые понятия задач проверки статистических гипотез. Данные понятия часто используются и в других областях, когда речь идёт о принятии «бинарного» решения (да/нет) на основе некоего критерия (теста, проверки, измерения), который с некоторой вероятностью может давать ложный результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал