Избранное трейдера takishekel

Кому принадлежит этот мир?!!......

- 29 января 2024, 18:53

- |

1. Barclays plc

2. Capital Group Companies Inc

3. FMR Corporation

4. AXA

5. State Street Corporation

6. JP Morgan Chase & Co

7. Legal & General Group plc

8. Vanguard Group Inc

9. UBS AG

10. Merrill Lynch & Co Inc

11. Wellington Management Co LLP

12. Deutsche Bank AG

13. Franklin Resources Inc

14. Credit Suisse Group

15. Walton Enterprises LLC

16. Bank of New York Mellon Corp

17. Natixis

18. Goldman Sachs Group Inc

19. T Rowe Price Group Inc

20. Legg Mason Inc

21. Morgan Stanley

22. Mitsubishi UFJ Financial Group Inc

( Читать дальше )

- комментировать

- 4.1К | ★9

- Комментарии ( 46 )

Фандинг вечных фьючерсов 23.01.2024

- 23 января 2024, 11:20

- |

Фандинг

Самый главный вопрос (подводный камень) про вечные фьючерсы, который беспокоит многих инвесторов — фандинг. Поэтому поговорим подробнее об этом понятии и посмотрим статистику за последний год, т.к. теория теорией, а на практике часто бывает по-другому.

Фандинг (англ. funding – финансирование) – механизм балансировки цен на бессрочные фьючерсы. Балансировка нужна, чтобы цена бессрочных контрактов не расходилась с ценами базовых активов на спотовом рынке.

Механизм работы

В случае отклонения цены фьючерса от цены базового актива накопленная разница выплачивается одному из участников сделки (лонгисту или шортисту). Если фандинг положительный, он списывается у покупателей контракта и начисляется продавцам. Если фандинг отрицательный, он списывается у продавцов контракта и начисляется покупателям.

Положительная ставка финансирования (фандинг выше 0) означает, что цена на фьючерс выше спотовой (перевес вверх). Биржа начинает собирать с лонгистов процент и отчислять его шортистам.

( Читать дальше )

Экспертное мнение об АО «ГТЛК»

- 15 ноября 2023, 13:42

- |

Экспертное мнение

АО «ГТЛК» — компания высокого инвестиционного риска. Провалилась за первую половину 2023 года. Финансовое состояние и финансовая устойчивость неудовлетворительные. Конторе не хватает денег и она ищет пути спасения во всём, в чём их можно найти — от перекладывания средств с целью закрыть финансовые дыры, до новых займов и кредитов. Динамика финансового состояния резко нисходящая и это при том, что контора показала 15 млрд прибыли за полгода. Проблема в том, что в 2022 году, у компании были убытки на 14 млрд рублей. За полгода контора закрыла эти убытки и, вполне возможно начнёт расти, но закредитованность, неликвидность и большая долговая нагрузка заставляют усомниться в её росте. Во-первых, бизнес построен на заёмных деньгах, во-вторых, половина всех денег идёт на долгосрочное финансирование дочерних структур и ещё четверть денег в краткосрочных финансовых вложениях, прочих внеоборотных активах и дебиторской задолженности. Любое размещение конторы нельзя рассматривать с точки зрения «на развитие бизнеса».

( Читать дальше )

«Квалы» vs «неквалы»

- 18 июля 2023, 12:01

- |

Решили сравнить портфели квалифицированных и неквалифицированных инвесторов и узнать, на какие акции они обращают внимание.

Итоги июня — в карточках.

( Читать дальше )

Save the date 😀

- 18 июля 2023, 12:00

- |

27 июля мы опубликуем финансовый отчёт за 2 квартал 2023 года.

По традиции, все самые интересные детали расскажем вам здесь. А более подробные материалы выложим на IR-сайте: ir.yandex.ru/

10 надёжных корпоративных облигаций до 5 лет с доходностью выше 12%

- 23 марта 2023, 07:33

- |

Для тех, кто при слове «бонд» первым делом смотрит на доходность и оферту, а не сравнивает Дэниела Крэйга с Шоном Коннери, предлагаю посмотреть, что есть сейчас у эмитентов с надёжным кредитным рейтингом, предлагающих доходность больше 12%.

На что опираться при оценке надёжности выпусков облигаций? Одним из параметров является рейтинг от рейтинговых агентств. Также стоит смотреть на бизнес стратегию и отчётность: прибыль, долги, EBITDA. Часто можно услышать мнение, что доходность облигаций 12–13% — это маловато, и даже у самых надёжных компаний есть такие выпуски, а то и побольше. И это правда.

Так вот, если брать самые надёжные корпоративные облигации от топовых эмитентов, то там на самом деле всё гораздо скромнее. Рейтинг AAA или AA практически гарантирует, что доходность будет ниже. Среди эмитентов с рейтингом A уже что-то можно найти. А среди эмитентов с рейтингом BBB или BB нужно очень тщательно выбирать. Впрочем, нужно помнить, что рейтинг (в том числе и A, и тем более BBB) не гарантирует того, что с эмитентом ничего не случится (например, дефолт).

( Читать дальше )

Кредит доверия: как рейтинговые агентства оценивают компании

- 26 августа 2021, 15:31

- |

Кредитные рейтинги предназначены для того, чтобы облегчить инвесторам оценку надежности того или иного финансового инструмента. Рейтинговые агентства проводят анализ финансовой устойчивости эмитентов, а затем ранжируют их по уровню риска, начиная от самых надежных облигаций (рейтинг ААА) до бумаг, по которым неминуем дефолт (рейтинги С и D). Разбираемся, как и по каким критериям рейтинговые агентства оценивают надежность компаний и отдельных долговых бумаг.

Когда эмитенту необходимо получить рейтинг, он обращается в рейтинговое агентство и заключает с ним договор. Агентство запрашивает необходимые документы и проводит интервью, в ходе которого выясняет нужную для анализа информацию. Чем больше информации предоставит эмитент, тем лучше, поскольку любую неопределенность агентство может трактовать в пользу более низкой оценки. Если эмитент скрывает слишком много данных, то агентство может даже отказать в присвоении рейтинга.

( Читать дальше )

Акции США. Есть защитные и есть цикличные (лайт-гайд по сектору потребления)

- 16 июня 2020, 21:31

- |

⇨Мои любимые. Эксперимент делал именно с ними.

Теперь на finviz появились новые сектора: «недвижимость», «промышленность», «Энергия», а я обращаю внимание на два сильных сектора потребления из США:

Consumer Cyclicals и Consumer Defensive. Это интересная тема и я сделал видео в 9 минут о принципиальных отличиях этих секторов, компаниях, динамике относительно экономических циклов и др.

⇨Если вы торгуете на бирже Санкт-Петербург, то вот в помощь списки компаний из этих секторов и только тех, что есть на СПБ (так намного удобнее выбирать в портфель): "цикличное потребление" и "защитное потребление".

( Читать дальше )

Что будет с людьми? Нефть Cl-4.20 на MOEX.

- 20 апреля 2020, 22:00

- |

Инвестграм. Немного про EPS и P/E.

- 27 ноября 2019, 13:43

- |

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

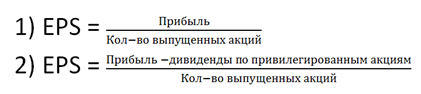

- EPS (Earnings Per Share) – прибыль на акцию.

- P/E (price/Earnings) – отношение цены акции (в нашем случае капитализации) к чистой прибыли.

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

( Читать дальше )

- комментировать

- 30.6К |

- Комментарии ( 13 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал