Избранное трейдера Juris Tarvids

KKR

- 15 июня 2021, 07:32

- |

KKR & Co. Inc. is a private equity and real estate investment firm specializing in direct and fund of fund investments. It specializes in acquisitions, leveraged buyouts, management buyouts, credit special situations, growth equity, mature, mezzanine, distressed, turnaround, lower middle market and middle market investments. The firm prefers to invest in a range of debt and public equity investing and may co-invest. It seeks a board seat in its portfolio companies and a controlling ownership of a company or a strategic minority positions. The firm may acquire majority and minority equity interests, particularly when making private equity investments in Asia or sponsoring investments as part of a large investor consortium. The firm typically holds its investment for a period of five to seven years and more and exits through initial public offerings, secondary offerings, and sales to strategic buyers. KKR & Co. Inc. was founded in 1976 and is based in New York, New York with additional offices across North America, Europe, Australia, and Asia.

KKR & Co. Inc. — это компания, занимающаяся прямыми инвестициями и инвестициями в недвижимость, специализирующаяся на прямых инвестициях и инвестициях через фонды. Она специализируется на приобретениях, выкупе с привлечением заемных средств, выкупе менеджментом, особых кредитных ситуациях. Фирма предпочитает инвестировать в различные долговые и долевые инструменты и может участвовать в совместном инвестировании. Она стремится получить место в совете директоров своих портфельных компаний и контрольный пакет акций компании или позиции стратегического миноритария. Фирма может приобретать контрольные и миноритарные доли в капитале, особенно при инвестировании в частный капитал в Азии или при спонсировании инвестиций в составе крупного инвестиционного консорциума. Фирма обычно удерживает свои инвестиции на срок от пяти до семи лет и более и выходит через первичные публичные предложения, вторичные предложения и продажи стратегическим покупателям. KKR & Co. Inc. была основана в 1976 году и находится в Нью-Йорке, штат Нью-Йорк, с дополнительными офисами в Северной Америке, Европе, Австралии и Азии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ИНВЕСТИЦИИ В СЕКТОР 3D-ПЕЧАТИ / ТОП-3 ПРЕСТАВИТЕЛЯ ПРЯМО СЕЙЧАС / ОБЪЕМ РЫНКА, ПЕРСПЕКТИВЫ И РИСКИ

- 14 июня 2021, 21:56

- |

Инвестируем в сектор 3D-печати: объём рынка, перспективы, риски / Топ-3 представителя прямо сейчас

Сегодня обсудим перспективный сектор 3D-печати. Почему в ноябре 2020 года произошел «взрыв» этого сегмента и что ждет индустрию в будущем? Итак, поехали.

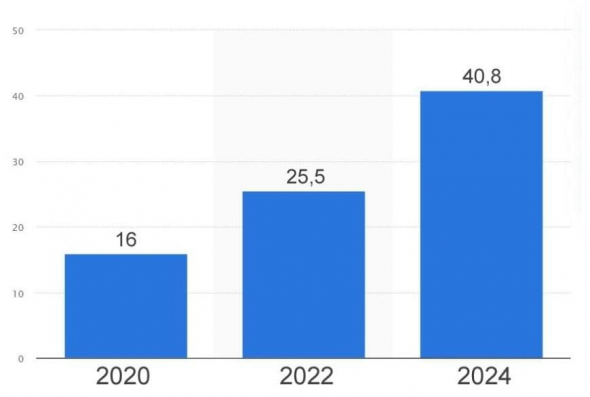

💡 По данным компании Verified Market Research мировой рынок 3D-печати оценивался в 2017 году в 8,08 млрд долларов США с перспективой роста до $49,74 млрд к 2025 c среднегодовым темпом роста около 26%. Главными движущими силами глобального рынка Additive Manufacturing аналитики считают:

— Новые модели производства и улучшение управления логистикой

— Растущий спрос на различные кастомизированные изделия

— Сокращение производственных издержек

«Компания Porsche использовала аддитивную систему печати металлами нового поколения NXG XII 600 от SLM Solutions для создания корпуса силового агрегата E-Drive для передней оси спорткара.»

( Читать дальше )

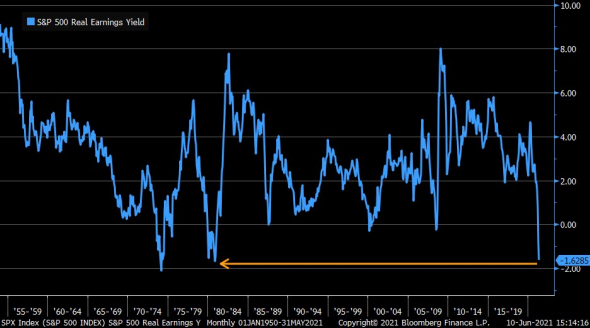

Реальная доходность акций S&P500 минимальная с 1980 года

- 14 июня 2021, 16:21

- |

Реальная доходность — это дивидендная доходность минус инфляция.

Инфляция в США по итогам мая составила 5%, что соответственно опустило доходность индекса на минимум.

Чтобы реальная доходность выровнялась, необходимо одно из двух:

1. либо инфляция упадет и доходность нормализуется.

2. либо вслед за инфляцией вырастут процентные ставки, фондовый рынок упадет и тогда его дивидендная доходность вырастет.

Если же ФРС будет продолжать сохранять политику без изменений довольно долгое время, инвесторы, добро пожаловать в новую реальность долгосрочной девальвации ваших сбережений.

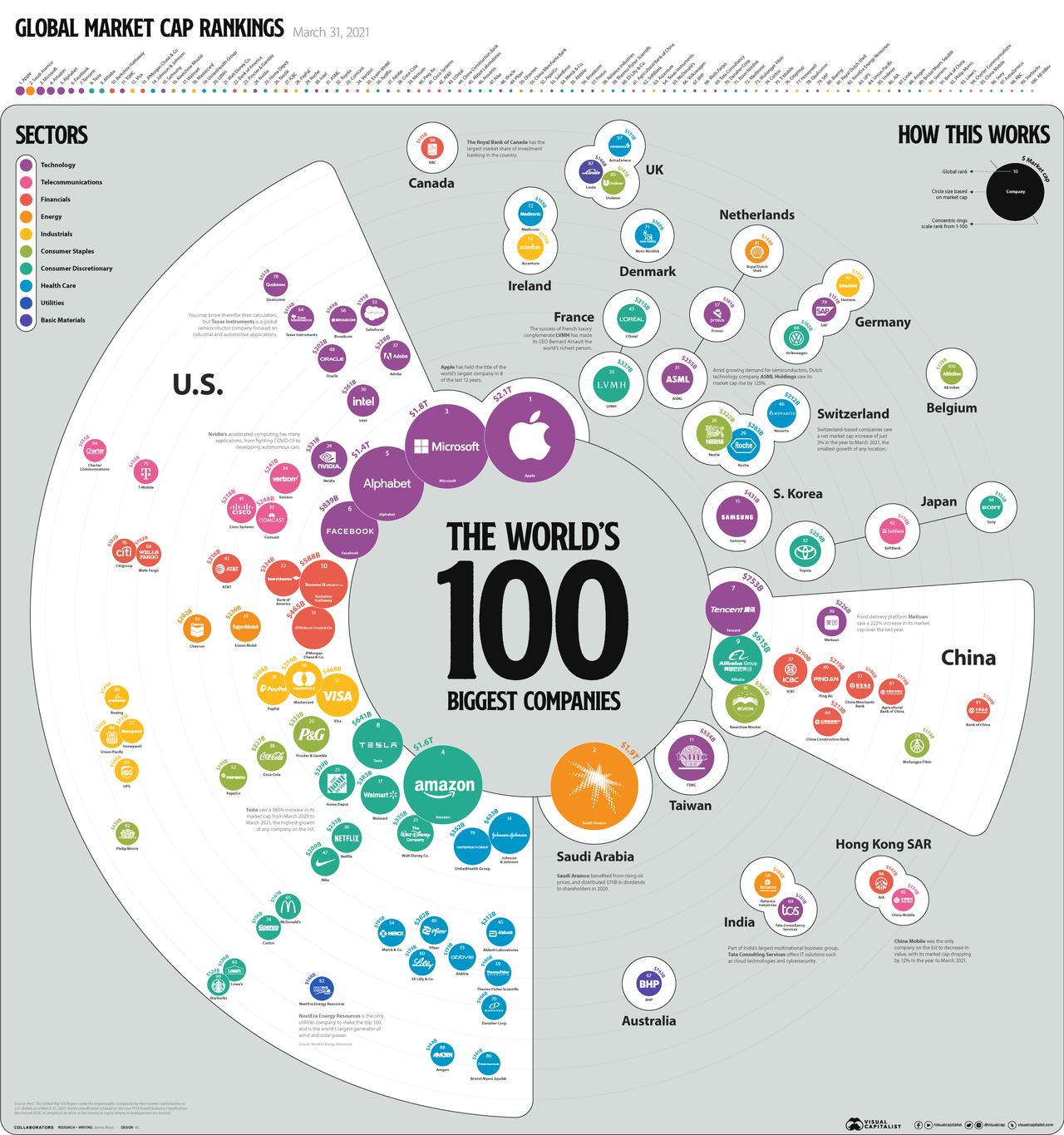

Визуализация крупнейших компаний мира в 2021 году

- 14 июня 2021, 12:16

- |

Рейтинг 100 лучших

Рейтинг 100 лучшихPwC составила рейтинг крупнейших публичных компаний по их рыночной капитализации в долларах США. Также стоит отметить, что отраслевая классификация основана на эталонном тесте отраслевой классификации FTSE Russell, а местонахождение компании зависит от ее штаб-квартиры. Внутри рейтинга наблюдалась большая разница в стоимости. Apple стоила более 2 триллионов долларов, что более чем в 16 раз больше, чем у Anheuser-Busch (AB InBev), которая заняла 100-е место с 128 миллиардами долларов. В общей сложности 59 компаний имели головные офисы в США, они составляют 65% от общей рыночной капитализации 100 крупнейших компаний. Китай и его регионы были вторыми по популярности местом расположения штаб-квартир компаний, в список вошли 14 компаний.

( Читать дальше )

Как заработать на бирже 48,8% за полгода

- 14 июня 2021, 00:51

- |

Многие рассказывают, как делают больше 100% за месяц или даже неделю. Но почему они до сих пор не миллиардеры? – отличный вопрос.

Так как же можно было сделать 48,8% за полгода, имея в портфеле всего 5 избранных компаний? Рассказываю.

ШАГ №1

Открываем на Смартлабе котировки иностранных компании. Выстраиваем компании по цене акции и начинаем просматривать с самой первой. В моём случае (сегодня) это:

( Читать дальше )

разбор отчётов СОТ: крупняк ставит на продолжение оптимизма в США и рост индекса доллара, USD/RUB

- 13 июня 2021, 16:49

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

Портфель Баффета с 1995 года

- 13 июня 2021, 06:25

- |

Интересный эффект в портфельном инвестировании

- 13 июня 2021, 02:04

- |

Оно заключается в том что количество акций в портфеле с прибылью меняется по линейному закону в то время как сама прибыль меняется по квадратичному (по параболе — растет быстрее)

Рассмотрим на примере

Если мы возьмем распределение прибыли и убытков в портфеле и попробуем рассчитать общую сумму прибыли и общую сумму убытков и получить их соотношение, а так же соотношение количества акций с отрицательной прибылью и положительной и взять их соотношение, то увидим что, к примеру, для соотношения по количеству 1/3, убыток к прибыли будут соотносится как 1/9 или примерно 0,1.

Другими словами, если мы захотим полностью закрыть портфель фиксируя 10% убытка, забирая 90% прибыли, мы будем избавлять от 25% убыточных акций и 75% прибыльных (90% прибыли создает 3/4 акций, 10% убытка создает 1/3 акций)

А при соотношении в портфеле количества убыточных акций к прибыльным = 1/10, получим всего 1% суммы убытка по отношению к 99% прибыли

( Читать дальше )

SolarEdge обзор бизнеса

- 12 июня 2021, 20:14

- |

☀️SolarEdge – Израильская компания, которая предлагает комплексные решения для преобразования солнечной энергии в электричество. Капитализация составляет $12,5 млрд. В структуру продуктов бизнеса входят фотоэлектрические элементы, оптимизаторы, инверторы, которые позволяют преобразовывают электроэнергию, а также оборудование для хранения э/э, мониторинга состояния и управления всей системой.

Бизнес хорошо диверсифицирован по продуктам и по географии, доля выручки по странам:

🇺🇸 США — 42%

🇪🇺 Европа — 30%

🌎 Остальной мир — 28%

Растущий спрос на альтернативные источники энергии позволяет компании увеличивать выручку высокими темпами (30% г/г в среднем за последние 5 лет). Появление новых продуктов, запланированное в течение следующих кварталов, приведет к расширению доли рынка и обеспечит SolarEdge возможность осваивать новые сегменты индустрии, такие как хранение электроэнергии.

( Читать дальше )

Какой аспект кризиса спроса предполагал, что этот товар вот-вот взлетит? (перевод с elliottwave com)

- 12 июня 2021, 15:19

- |

Налейте себе чашку Джо и убедитесь в этом: 28 мая цены на кофе достигли самого высокого уровня с 2017 года после роста на 70% по сравнению с прошлым годом. И, согласно сводному индикатору Международной организации кофе (ICO) и отраслевому отчету от 7 июня 2021 года: «Устойчивая тенденция к росту цен на кофе в течение первых восьми месяцев кофейного года 2020/21, похоже, подтверждает чистое восстановление после низких цен, начавшихся в кофейном году 2017/18». Этот конкретный индикатор ICO учитывает «рыночные основы», такие как производство, тенденции мирового спроса и предложения, и использует эти факторы для оценки будущих ценовых движений. Однако в данном случае все, что он сделал, это подтвердил «тенденцию к росту» цен на кофе — после годичного роста на 70%. Но был ли способ предвидеть восходящий тренд кофе до того, как он стал очевидным?

Налейте себе чашку Джо и убедитесь в этом: 28 мая цены на кофе достигли самого высокого уровня с 2017 года после роста на 70% по сравнению с прошлым годом. И, согласно сводному индикатору Международной организации кофе (ICO) и отраслевому отчету от 7 июня 2021 года: «Устойчивая тенденция к росту цен на кофе в течение первых восьми месяцев кофейного года 2020/21, похоже, подтверждает чистое восстановление после низких цен, начавшихся в кофейном году 2017/18». Этот конкретный индикатор ICO учитывает «рыночные основы», такие как производство, тенденции мирового спроса и предложения, и использует эти факторы для оценки будущих ценовых движений. Однако в данном случае все, что он сделал, это подтвердил «тенденцию к росту» цен на кофе — после годичного роста на 70%. Но был ли способ предвидеть восходящий тренд кофе до того, как он стал очевидным?( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал