Избранное трейдера Juris Tarvids

Смотрим индикатор перекупленности. В какие сектора стоит сейчас инвестировать?

- 14 октября 2021, 13:59

- |

Оказалось, полезная штука! Более полугода назад впервые написал об интересном индикаторе от аналитической компании Morningstar. Называется Справедливая рыночная стоимость (Market Fair Value).

Он дает представление как по всему рынку в целом, так и по отдельным секторам. разумеется, анализируется американских рынок.

Так вот, тогда индикатор явно сигнализировал, что есть один недооцененный сектор — энергетика. Что случилось с тех пор? Ралли на товарных рынках энергетического сырья и в акциях энергетических компаний.

Намерен теперь регулярно мониторить этот индикатор. Давайте посмотрим, как сейчас обстоят дела. Есть ли недооцененные сектора?

Как смотреть?

Если график в зеленой зоне, то акции в настоящий момент недооценены. Если в красной — переоценены.

Как и полугодием ранее почти по всем секторам индикатор в красной зоне. Но удивил один секторов… Давайте пройдемся по порядку.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

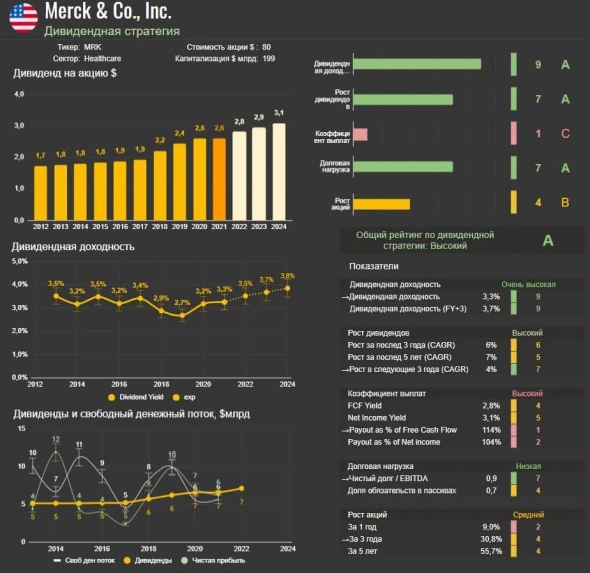

Сколько Merck заработает на новых таблетках от коронавируса?

- 14 октября 2021, 12:23

- |

Американская фармкомпания Merck подала заявку на получение лицензии на продажу в США новых таблеток от COVID-19. Вещество «молнупиравир» вносит мутации в размножающийся вирус, останавливая его жизненный цикл.

В статье на Медузе хорошо описывается механизм работы препарата. В общей сложности в третьей фазе планировалось провести эксперимент на 1550 людях в 170 разных странах. В течение пяти дней испытуемые, зараженные коронавирусом, принимали перорально 800 мг препарата или плацебо каждые 12 часов.

Ключевые цифры исследований: за 29 дней наблюдения первых добровольцев в группе плацебо были госпитализированы 53 пациента из 377 (14,1%) и восемь человек умерли. В то же время в группе, принимавшей молнупиравир, были госпитализированы только 28 пациентов из 385 (7,3%) и ни один человек не умер.

Лекарство снизило риск тяжелого течения болезни почти на 50%, продемонстрировав статистически значимую эффективность своего действия.

( Читать дальше )

Акции компаний возобновляемых источников энергии с большим потенциалом роста

- 13 октября 2021, 20:06

- |

Поскольку цены на нефть продолжают бить многолетние рекорды, всё внимание приковано к энергетическому сектору. Конечно, в этой ситуации цены на акции традиционных энергетических компаний, таких как нефтяные, естественным образом выросли. Однако высокие цены на нефть и газ также привлекли внимание к возможностям возобновляемых источников энергии на фондовом рынке. Большинство экспертов сходятся во мнении, что возобновляемые источники энергии полностью заменят топливо в течение десятилетий.

Фактически, правительства всего мира призывают к переходу на возобновляемые источники энергии. Например, администрация Байдена считает, что страна может перейти к производству почти половины своей электроэнергии за счет солнца к 2050 году. На этом фоне грех не купить пару тройку акций таких компаний.

Первая компания это SunPower Corporation.

Это компания, занимающаяся производством и хранением солнечной энергии.

Ранее в этом месяце SunPower объявила о запуске своей инициативы SunPower 25X25. Это обязательство гарантирует, что возобновляемые источники энергии станут более доступными для некоторых исторически маргинализированных сообществ. SunPower стремится достичь этих целей к 2025 году, расширяя доступ к солнечной энергии. Акции Sunpower подскочили более чем на 50% за последний год. Аналитики сходятся в целевой цене в 28,88 долларов.

( Читать дальше )

Весь маразм политики зелёных начинают понимать только сейчас. Про эффективность. Пытаюсь понять, что может произойти.

- 13 октября 2021, 09:52

- |

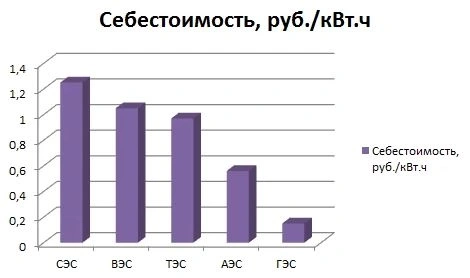

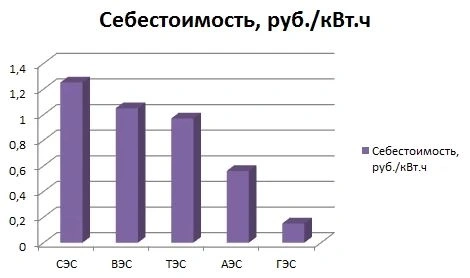

Себестоимость кВт часа:

СЭС — солнечные электростанции

ВЭС — ветровые электростанции.

Может, «Русал» и ГМК «НорНикель» лучше получать электроэнергию с ветряков?

«Бред сивой кобылы», да?

Верный путь к банкротству эффективного предприятия ?

Это называется — метод доведения до абсурда.

Какие ветряки, сколько млн га нужно под ветряки, чтобы алюминий произвести, а себестоимость ?

Так многие же серьёзно относились к бреду,

который говорили даже политики ведущих держав: Меркель и Байден, например.

Немцы после Фукусимы в 2011г. взяли курс на полный запрет АЭС.

В отличии от Японии, Германия — на равнине, на сейсмо безопасной территории.

Меньше всего нужно людей на кВт электроэнергии — на СЭС и ВЭС,

больше всего работников на производство 1 кВт — на АЭС:

целые города при АЭС, в этих городах — приличные ЗП и достойный уровень жизни,

СЭС и ВЭС — путь к безработице.

( Читать дальше )

Сервис BNPL (купи сейчас, плати потом) как новый стандарт торговли

- 12 октября 2021, 08:22

- |

Рассрочка платежа на покупку — удобный сервис, который начинают предлагать все больше компаний. В последние два-три года он получил новый стимул для развития благодаря появлению новых технологических решений и стремительному росту онлайн-торговли. На зарубежном рынке появились ряд платформ, к которым может подключиться любой ритейлер или онлайн-магазин, благодаря чему в их арсенале появляется новый удобный сервис для покупателей, позволяющий разбить платеж за товар на несколько равных частей. Все эти решения относятся к сегменту Buy Now Pay Later (BNPL – купи сейчас, плати потом). Интересно отметить, что сейчас это один из самых быстрорастущих сегментов в сфере финансовых сервисов.

Рост сегмента BNPL в последние два года поддерживают такие факторы, как:

- выход миллениалов и поколения Z в качестве активных покупателей, которые ищут разные новые платежные возможности; при этом традиционные кредитные карты для них не столь привлекательны;

- отсутствие процентных ставок как в случае с кредитными картами;

- активное развитие онлайн-торговли;

- пандемия коронавируса как триггер развития данных сервисов, так как они удобны с точки зрения планирования расходов.

( Читать дальше )

Ветряки и солнечники - это путь к удорожанию ресурсов и к безработице, выход есть: АЭС ! АЭС уже признают зелёной энергетикой: дёшево, стабильно и много рабочих мест.

- 11 октября 2021, 22:12

- |

СЭС — солнечные электростанции

ВЭС — ветряные электростанции

ТЭС — тепловые электростанции (не актуально: уже существенно дороже)

АЭС — атомные электростанции

ГЭС — гидроэлектростанции.

«Зелёная энергетика» — самая дорогая и ведёт к безработице.

НА КВТ энергии больше всего сотрудников требуется на АЭС (при АЭС — целые города), менше всего — на СЭС и ВЭС.

Зелёная энергетика — это путь к удорожанию ресурсов и к безработице.

Сегодня 10 стран уже сказани, что АЭС — уже зелёная энергетика.

Авторами инициативы выступили премьер-министры, министры энергетики и экономики

Франции, Румынии, Чехии, Финляндии, Словакии, Хорватии, Словении, Болгарии, Польши и Венгрии.

Они отметили, что АЭС способствуют уменьшению вреда окружающей среде.

Германия в 2011г., после трагедии на Фукусимской АЭС, взяли курс на сворачивание АЭС.

( Читать дальше )

Кибербезопасность. Что покупать и стоит ли

- 11 октября 2021, 20:11

- |

Размер этого рынка оценивался в 2020 году более чем в 150 миллиардов долларов, и ожидается, что он будет расти в среднем на 11% в год до 2028 года. Проблема — это растущее число угроз кибератак, которые ставят под угрозу предприятия и подвергают их риску значительных потерь.

Сразу скажу, акции каких компаний в этом сегменте я присмотрела: Palo Alto Networks, Check Point, Fortinet, Splunk

Рост рынка можно объяснить, главным образом, увеличением сложности кибератак, в том числе и по частоте и интенсивности. Компании несут значительные убытки и поэтому вкладывают средства в передовые решения безопасности: услуги поддержки, оборудование и программное обеспечение для обеспечения их защиты.

Услуги кибербезопасности

Сегмент услуг доминирует на рынке кибербезопасности, составляя более 50% доли рынка. Правительствам или компаниям необходимо защитить свои важные инфраструктуры от кибератак, а сложность этого вопроса вынуждает их обращаться к специализированным поставщикам услуг: последние настраивают программные решения, предоставляют услуги поддержки в реальном времени, постоянно контролируют ИТ-деятельность компании. Поставщики также предоставляют услуги по обучению сотрудников, тестированию на проникновение и оценке бизнес-рисков.

( Читать дальше )

Как высокие цены на электричество повлияют на сталь

- 11 октября 2021, 15:09

- |

После небольшой консолидации в июле-августе, цены на г/к сталь FOB BS продолжили свою коррекцию. С начала сентября цены скорректировались на 6% до $818 за тонну, что лучше наших ожиданий. С одной стороны, краткосрочную поддержку ценам на сталь оказывает низкая маржа европейских сталеваров из-за высоких цен на электричество. С другой стороны, наблюдается дальнейшее замедление экономик из-за блэкаутов и опасения более широкого краха в секторе недвижимости Китая.

В этой статье поговорим о:

- факторах стагнации цен на сталь;

- факторах коррекции цен на сталь;

- наших ожиданиях по ценам на сталь.

Высокие цены на электричество не позволяют европейским сталеварам снижать цены на сталь

Доля производства стали в Европе на электродуговых печах составляет ~47%. В среднем такая электродуговая печь потребляет от 350 до 700 киловатт час на тонну стали. Текущая цена за мегаватт/час в Европе варьируется от 250 до 320 евро, что в 3–3,5 раза выше, чем в середине лета. Стоимость производства одной тонны стали на электродуговой печи требует ~100-200 евро за тонну.

( Читать дальше )

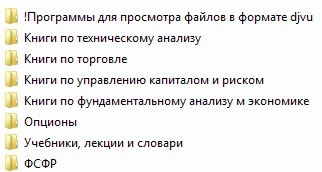

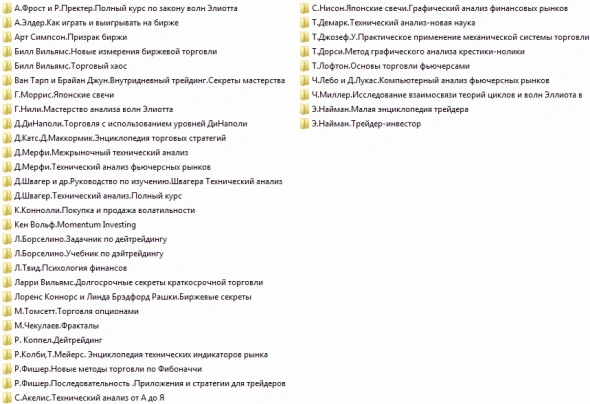

Раздаю КАЧАЙТЕ!!! Более 300 книг по трейдингу.

- 11 октября 2021, 13:19

- |

Берите больше.

Выкладывал данный материал пару лет назад. Да не новое, а что поменялось? Да все тоже самое, свечи по другому выглядеть не стали.

Сейчас убрал лишний мусор. Да и народу с того времени прибавилось достаточно на сайте так что думаю многим будет актуально.

Сейчас же все инвесторы. На пенсию в 35. 25млн счетов уже.

Читать не перечитать.

Читайте просвещайтесь. Может и найдете грааль между строк.

Базовые знания тоже самое что и на курсах но только за деньги))))

Так же материал по опционам если вы до сих пор сливаете на них прочитав может перестанете.

Но это не точно)))

( Читать дальше )

Когда могло быть и лучше

- 10 октября 2021, 13:45

- |

В предисловии автор рассуждает о кризисе из-за коронавируса. Выборка фактов, которые должны были подтвердить правоту авторов, стала непригодна спустя год.

Автором книги является инвестиционный консультант Исаак Беккер. И суть этого труда сводится к способам поисков инвестиционных идей. Целая четверть, а может быть даже и треть книги занята цитатами статей, которые были 7 лет назад и ранее. Очень удобно для увеличения размера своей книги.

В книге рассмотрены несколько инвестиционных идей, но нужно понимать, что 3д печать, рождественские ралли, торговые центры, торговля с роботами — это лишь малая часть возможных идей на рынке.

В общем, чтение книги наталкивает на на пару другую мыслей. Матрица инвестирования даёт небольшой плюс книге. На этом, в принципе, всё. Если нечаянно упадёт за диван, можно не доставать.

Может дядька Исаак Беккер и знает много, но видимо сказать было мало чего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал