Избранное трейдера Старик Рамуальдыч

ПУБЛИЧНЫЙ ЭКСПЕРИМЕНТ #2: можно ли зарабатывать на опционах FORTS 5% за 12 дней (~10% за месяц, ~100% за год) ? Депозит 1.000.000 рублей

- 03 декабря 2015, 19:26

- |

Всем доброго дня.

В конце декабря предстоит внести последний платеж по рассрочке, деньги уже сняты из банка. Так почему бы не прокрутить их на FORTS до ближайшей экспирации 15 декабря? Прошлый «эксперимент» прошел удачно, а в целом за последние 3 года я 9 месяцев торговал опционами по данному принципу с неплохим результатом.

О методе и принципах цитирую себя же из первого эксперимента:

Цитата

Всех интересует: как с этими жуткими плечами и текущей волатильностью можно стабильно торговать и в один чудесный день не потерять депо целиком.

На это я много раз отвечал: «Подумайте о грамотной продаже опционов. Как минимум это хорошая замена банковским вкладам с доходностью от 30% в год, при контролируемых рисках».

Можно ли продажу опционов считать надежным и безопасным способом заработка? Конечно же, нет. Многие знают историю Гнома, и другие похожие истории, а кто-то успел всё опробовать на себе.

Очевидно, если вы начнете продавать ближние к страйку опционы, либо станете на всё ГО ежемесячно держать 110000е путы и судорожно скрещивать пальцы, то такая стратегия ничего хорошего в долгосроке не принесет. В то же время, и доходность в таком случае может быть гораздо выше 10% в месяц, но надолго ли...

( Читать дальше )

- комментировать

- 141 | ★20

- Комментарии ( 32 )

Опционы для переростков (Пифагор, Бернули, БШ-Мертон и Кирилл Ильинский)

- 30 ноября 2015, 22:29

- |

Продолжая разговор про опционы невозможно обойтись без формул. Как я не пытался этого избежать, не получается. Конечно, я не смогу описать это как Кирилл Ильинский, но, как говорится, хоть поржем.

Я уже давал ссылку на Кирилла https://www.lektorium.tv/lecture/13792. Но понимая, что публика имеет разную подготовку, попробую максимально упростить, или показать откуда, что берется.

Итак. На 33 минуте своего выступления, Кирилл стал рисовать шапочки. Я же, что бы быть оригинальным, буду рисовать рюмочки. Так они и привычнее и патриотичнее и нагляднее. Точно так же мы берем спот S и делам три точки K-dK, K и K+dK. В первой точки мы продаем колл и P/L у нас ломается на 45 градусов. Через расстояние dK в точке К мы покупаем два кола и ломаем на 90 градусов и еще через dK продаемся 45 градусов. Не знаю, как это похоже на бабочу, но на стопарик водки похоже точно, только без ножки. Так мы ее дорисуем, нальем, примем и пойдем дальше. Все мы знаем метод исчисления по наименьшим квадратам, здесь мы используем наименьшие треугольники. Разделим наш треугольник из точки К до точки С. У нас получится треугольник K,C,dK+К. И тут пора кричать «Эврика», как сделал это человек, который все это придумал. Возможно, поэтому, производные БШ названы в честь его национальности. Мы получили прямоугольный треугольник, да еще и равнобедренный. Откуда следует, что Пифагоровы штаны, во все стороны равны. Залезаем в Гугля за 3 класс и читаем А квадрат = В квадрат + С квадрат. Это значит, что для того что бы отбить тетту БА должен пройти dK, а опцион должен пройти корень квадратный из глубины рюмочки в квадрате + dk в квадрате. Это частный случай. Наш актив стоял на месте, а в последнюю минуту ушел на dK. Тут одной рюмочкой не обойтись или без бутылки не поймешь. Надо много рюмочек сложить, то есть проинтегрировать бесконечно большого количества спиртосодержащего вещества, бесконечно маленькими рюмочками. Но прежде пригласить собутыльника. В 1700 годах жил был Лейбниц. Это тот чел который описал двоичную систему счисления, ввел термин «модель», думал как смоделировать человеческий мозг на машине. А главное, он выдвинул в психологии понятие бессознательного. Он смог бы нам объяснить, чего нам надо. Вот например ваша жена пошла в магазин. Бессознательно вы уже прикинули, какая СМС придет из вашего банка. А на самом деле вас должна интересовать скорость, с которой ваша жена идет. Помните, я писал. Расстояние, деленное на время. Здесь, скорость жены, рубли деленные на время. Вот ее скорость. Нам важно не сколько в рюмке водки, а как быстро она испаряется и какое надо придать ускорение вашей работе на бирже, что бы жена вас не разорила. И если функция жены нелинейна, чем ближе к кассе тем полнее тележка, то вам не просто надо ускорится, а ускорить ускорение, сделать рывок. А это производная второго порядка. И если в школе вас учили ставить две черточки по Лагранджу, то Лейбниц объяснит вам, что отношение маленьких рюмочек можно записать как d в степени 2 на функцию и делить на dx в степени 2 и все это на х (0). Что и показал Кирилл Ильинский на 34 минуте лекции. И что бы понять количество выпитого, нам надо сложить все рюмочки и получается ведро d2C(k)/dK2. Для тех кто не верит, вот мозговой штурм: http://smart-lab.ru/blog/209031.php (какие ясные мысли, как чел сломали).

( Читать дальше )

Что лучше - R или Rapid miner? Может быть есть еще какие программы подобные?

- 26 ноября 2015, 20:52

- |

Илья Коровин: Потому что могу

- 26 ноября 2015, 14:56

- |

В помощь новичкам и себе на хлебушек.

- 26 ноября 2015, 14:43

- |

Опционы для переростков (волатильность)

- 26 ноября 2015, 00:33

- |

Судя по вопросам, рассуждениям и понятиям, стоит начать все сначала. Повторение мать… хоть и скучно. Волатильность по понятиям. Ну формулки вы можете в Викопедии посмотреть, а я по пацански попробую. Вола это годовой показатель. Если цена, за год, изменилась со ста до ста десяти, то вола равна 10%. Или величина годовой свечки, кому как понятно. Историческая волатильность это кусочки годовой посчитанные по разным методикам. Это скользящая средняя. Так или иначе это история, а история не всегда нас учит. Можно предполагать, что если максимум волы был не более 35%, то либо выше не будет ни когда, либо скоро пиз-т, что мало не покажется. Кто во что верит. Более интересная волатильность, это предполагаемая, она же имплайд, она же придуманная, она же предмет торга. Вот на ней и хотелось бы остановиться. Назовем ее IV. Я уже писал про эффективный рынок.

( Читать дальше )

Золото. О чём говорят СОТ-репорты.

- 25 ноября 2015, 13:18

- |

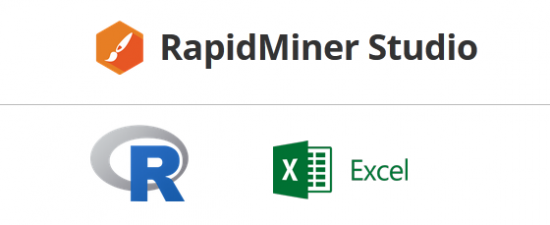

СОТ-репорты сигнализируют о скором окончании медвежьего тренда в золоте. Как известно, CFTC разделяет участников рынка на 5 категорий — производители, своп-дилеры, управляющие (managed money), крупные трейдеры (other reportables) и розничные клиенты (nonreportable). Чтобы понять логику их действий мы вычислим коэффициенты корреляции между изменением цены и чистой позиции (лонги минус шорты) по каждой категории трейдеров. Результаты сведены в таблицу.

Таблица корреляций между позициями трейдеров и ценой золота.

Как видно из таблицы, интерес для анализа представляют позиции производителей и управляющих. На рынке золота отлично работает один из пунктов теории Доу, согласно которому рост цены происходит при накоплении актива в руках крупных игроков (управляющих), а падение при его распылении. Производители обычно торгуют против тренда — они продают контракты, если цена устраивает их с точки зрения операционной деятельности и придерживают будущие поставки, если цены значительно падают.

( Читать дальше )

Индикатор VR Connect

- 23 ноября 2015, 15:22

- |

VR Connect

Индикатор VR Connect контролирует подключение терминала к брокеру, в случае если подключение отсутствует, индикатор оповестит трейдера письмом на почту или пуш-сообщением на смартфон, так же индикатор может вести записи в CSV файл о времени разрыва подключения и о восстановлении подключения.

Применение индикатора:

VPS/VDS сервера

Стационарные компьютеры.

Настройки:

Type time — Тип времени

Server Time — Время сервера брокера

Local Time — Локальное время компьютера

Type send information — Тип отправляемых сообщений

Mail — Только на почту

Push — Только на смартфон

Push and Mail — На почту и смартфон

Logs CSV — Ведение логов в CSV файл On / Off

The frequency of sending messages (Seconds) — Периодичность отправки сообщений ( не менее 10 секунд )

Работа индикатора:

После установки индикатора в нижнем левом углу появится значок компьютера, зеленый цвет — подключение есть, красный — подключения нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал