Избранное трейдера Вольный художник

Галя, у нас по АФК Система отмена!

- 27 декабря 2022, 11:42

- |

Есть различные системы: налогообложения, боевая, координат, оборудования, исчисления и другие реальные и абстрактные системы. Но мы с вами будем говорить сразу обо всех.

Систе́ма — множество элементов, находящихся в отношениях и связях друг с другом, которое образует определённую целостность, единство.

Самая главная система — АФК Система, так как связывает в себе и абстрактные (деньги и другие договорённости между людьми), и реальные: оборудования, здания, производства и т.п. Предлагаю вначале взглянуть на унылые графики и цифры, которыми пичкают нас с вами умные, по их собственному мнению, блогеры. Хорошо, что я не такой. Я глупый и знаю мало, поэтому буду вместе с вами пытаться разобраться с этой штуковиной, которую сегодня зовут АФК Система.

Как всем известно, чем больше ходишь в алкогольный магазин, тем меньше уважения к тебе испытывают сотрудники этого магазина. Поэтому ходить нужно в разные, как делаю я. Так и АФК Система развивает разные сферы бизнесов, но об этом будет сильно ниже, а сейчас короткий обзор.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 70 )

Инфляция дохода трейдера. Суровый расчет.

- 10 июня 2021, 00:35

- |

Твоя доходность вряд ли будет расти с годами. С одинакового депо ты будешь поднимать примерно одинаковый профит вне зависимости от выслуги лет перед монитором. Переключение между рынками, инструментами и алгоритмами позволит поддерживать профит на приемлемом уровне, но не более того. Увеличение депо не поможет увеличить доходность, но позволит улучшить ее стабильность за счет диверсификации. Естественно, ты в это не веришь. Но это пройдет.

Предположим, ты не платишь НДФЛ, твоя доходность 20% (а это акуенная доходность!), в стране инфляция 5% и ты тратишь на жизнь 600 тыс.руб. в год, а остаток дохода капитализируешь. С какого минимального депо нужно стартовать, чтобы прожить с рынка 10 лет? Смотрим в таблицу:

Оказывается, при таких вводных можно стартовать с депозита в ~

( Читать дальше )

СУПЕР сайт! macrotrends Пользуйтесь)))

- 28 декабря 2020, 12:56

- |

ЕСТЬ ВСЕ! Очередной подгон для вас.

Более 50 лет исторических данных о ценах на акции и дивидендах.

10 лет ежеквартальных фондовых фундаментальных данных.

Более 100 лет данных с поправкой на инфляцию по основным рыночным индексам.

100+ лет данных по драгоценным металлам.

45 лет данных по сырьевым товарам, процентным ставкам и обменным курсам.

Более 100 лет экономических данных.

( Читать дальше )

Ok, Зумер. Как новое поколение меняет экономику и инвестиции

- 10 декабря 2020, 12:51

- |

Американский инвестбанк Bank of America выпустил отчет о том, как поколение Z, то есть люди, родившиеся после 1995 года, будут влиять на экономику в ближайшие годы. В последнем подкасте Bastion мы разбирали какие тренды окажут наибольшее влияние на экономику и инвестиции в ближайшие годы. Теперь публикуем статью с ключевыми графиками исследования, которые нужно знать инвестору для поиска долгосрочных инвестиционных идей.

1. Кто такие Зумеры?

( Читать дальше )

Детальный обзор компании Waste Management

- 12 ноября 2020, 18:56

- |

Вступление

Каждый день мы с вами генерируем тонны мусора. Складываем его в мусорный мешок, выносим на улицу и выбрасываем в контейнеры. Затем приезжает какой-то грузовик, шумит, забирая мусор, и уезжает. Сами мы редко задумываемся о том, что происходит с нашим мусорным мешком далее. Мы делаем свою работу, ребята из грузовика — свою.

А ведь сама по себе идея инвестирования в мусороперерабатывающие компании проста и понятна. В рамках этой статьи мы рассмотрим интересные стороны общества потребления, «мусорный бизнес» в целом и компанию Waste Management в частности. Почему деятельность WM напомнила мне историю с Intel?

( Читать дальше )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

- 15 октября 2020, 23:42

- |

Если честно, удивлён интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

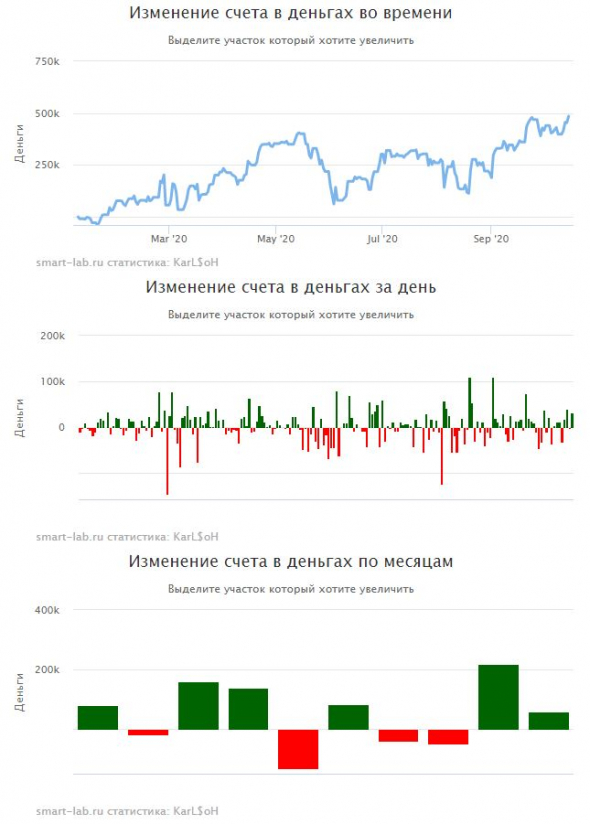

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Напомню, стартовал в этом году с 173К, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

( Читать дальше )

Теория CAPM содержит в себе один суровый дефект

- 23 февраля 2020, 14:32

- |

Но есть ещё один дефект №2 модели CAPM, самый существенный. Это отсутствие связи формулы Шарпа с микроуровнем. Шарпу и остальным кажется, что бета — это некая константа, которая вечно ходит за компанией, как земля за колхозом. На деле же, есть стойкая fuzzy-регрессия между корпоративной ROE (отдача на собственный капитал по чистой прибыли) и оценкой капитала PB, я эту связь уловил ещё в 2012 году вот тут. Соответственно, пресловутая «бета» тоже существенно зависит от ROE в моменте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал