Избранное трейдера виталюня

итоги 2018-го года

- 31 декабря 2018, 14:25

- |

Коль пошла череда отчетных постов, отчитаюсь и я...

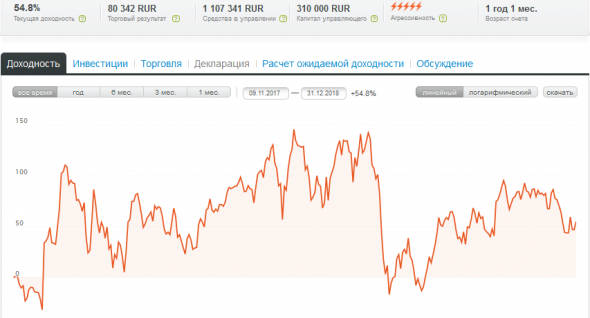

В торговом плане год прошел не очень, но я борзеть не привык, поэтому скажу. что все нормально.

Мой ПАММ для близких людей давал первую половину года доходность в 145%, но потом в августе я получил резкую просадку в 1 100 000 руб, из которой так и не вылез, но баланс счета я постепенно вывел в плюс 20%, чем отбил годовую инфляцию, что тоже неплохо.

Надо сказать, что в этом году впервые я жил весь год только с рынка, хоть и траты мои были мизерные, ибо жил и живу все это время в деревне.

Я планирую в первой половине нового года наверстать упущенное, ежели буду жив, конечно.

( Читать дальше )

- комментировать

- 4.4К | ★14

- Комментарии ( 65 )

Спекуляции без технического анализа. Подробное описание.

- 25 ноября 2018, 10:42

- |

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил объемный и подробный материал, который, возможно, перевернет ваше представление о спекулятивной торговле, откроет новые возможности и даст пищу для ума. Для кого — то, безусловно он будет сухим, не новым и бесполезным.

Скорее всего – это мой последний пост на смарт – лабе, который так или иначе будет относится к теме спекуляций. Данную тематику полностью перевожу в свою группу ВК.

Ни в коем случае не гарантирую работоспособность своего подхода и не утверждаю, что это Грааль, но с уверенностью могу сказать, что лично мне он помогает и работает на трендовом рынке.

Это один из возможных подходов, при использовании которого увеличивается вероятность заработать копеечку в хаосе и беспорядке на рынке.

Речь пойдет о моей практической спекулятивной торговле, где я не использую технический анализ. Да. Вы правильно прочитали. Я не использую технический анализ.

Понимаю, что разговоры о том, работает технический анализ или не работает – бессмысленны. В этой статье я не буду доказывать его неработоспособность.

( Читать дальше )

US500 – пробой ценового коридора

- 01 ноября 2018, 12:21

- |

Сейчас я опишу еще одну стратегию, по которой можно торговать US500 и не только.

Тактика очень простая. Для ее использования нам понадобиться только два индикатора. Первый — канал Дончиана с периодом 20 (на графике под заголовком он обозначен, синим цветом). И простая скользящая средняя с периодом в 200 (на графике под заголовком она обозначена) красным цветом.

Далее все делается по четкому алгоритму.

1. Дожидаемся когда цена уйдет во флет (сделает ценовой коридор). При этом полосы канала Дончиана должны располагаться параллельно друг другу. Если ценовой коридор образовался над 200-ой скользящей средней, то торгуем только длинные позиции. Если ценовой коридор образовался под 200-ой скользящей средней, то торгуем только короткие позиции.

2. В зависимости от того, где образовался ценовой коридор, ставим стоп на вход над верхней границей канала Дончиана либо под нижней границей канала Дончиана.

( Читать дальше )

Вопрос программистам

- 29 сентября 2018, 19:39

- |

пишу робота под америку и столкнулся вот с такой проблемой:

писал всегда на СИ подобном языке )) МКЛ это усеченный до нельзя СИ. и тем не менее все хорошо писалось..

сейчас же пишу под нинзю, а в нинзе си шарп. и вот с такой задачей уже долгое время не могу справиться:

как писал на МКЛ:

создаю структуру:

//--------------------------------------------------------------------------------------------

struct sDataBar { ... };

//-------------------------------------------------------------------------------------------- создаю 2 экземпляра стуктуры:

sDataBar OsnDataBar; // Структура с ДАННЫМИ на баре для основного ТФ sDataBar HlpDataBar; // Структура с ДАННЫМИ на баре для вспомогательного ТФ

далее в теле программы:

передаю в цикле на каждый бар обе структуры

MathDataForBar(OsnDataBar, i, 1); MathDataForBar(HlpDataBar, i, 2);

в самой функции принимаю структуру так:

void MathDataForBar(sDataBar &DataBar,int i, int variant)

{

...

//делаю с данными шпили вили ))

...

}ключевая фишка в СИ это передача по ссылке &

( Читать дальше )

Идеи для торговых систем. Тренд

- 09 сентября 2018, 14:32

- |

Начнем с самого распространенного класса систем — трендовых.

Начинающие мне в большинстве своем не поверят, но думающие люди, надеюсь, задумаются.

1. Главное — это не конкретика трендовой системы, а определитель/предсказатель того, что рынок будет трендовым после того, как ты зашел в сделку. На отличном трендовом рынке будет работать даже самая плохая трендовая система. Простейший предсказатель — средний диапазон колебаний цены за последние 5 периодов старшего таймфрейма. Если он начинает существенно повышаться, вы делаете гмпотезу, что это устойчивый процесс

2. На тренде вы чаще всего будете покупать в максимум и шортить в минимум. Потому что на мощном тренде у вас не будет другой возможности надежно зайти.

3. Главная идея трендовых систем — держать позицию в направлении тренда так долго, пока тренд существует. Критерий наличия тренда или его завершения — это будет ваше ноу-хау. Чтобы сумма сделок трендовой системы была положительной, обычно используют стоп-лоссы, которые существенно меньше чем тейк-профиты.

4. Стоп-лосс лучше всего нормировать по текущей волатильности того таймфрейма в котором вы работаете, чтобы отсекать нормальный случайный шум. Если стоп будет в зоне «шума», то вероятность его срабатывания будет существенно выше.

5. Если использовать фильтр по времени дня, и день недели, и отсекать «вялые» периоды, то можно повысить точность трендовых систем.

6. Самая крутая фича — торговать тренд, в котором вы понимаете фундаментальную подоплеку. То есть включать систему там и тогда, где есть фундаментальные причины для волатильности и сдвига, которые вы в состоянии понять.

7. Чем выше таймфрейм, тем обычно надежнее трендовая система.

8. Закрытие позы трендовой системы лимиткой на хаях — равносильно контртренду. Правильная система должна находится в позе, пока условие тренда сохраняется.

9. Критерий трендовости — это ваше главное ноу хау. Кто-то использует прямые черточки на графиках. Я использовал две экспоненц скользящие средние. Можно использовать свечи и паттерны.

10. Самое интересное, что можно особо не париться и заходить в тренд при помощи монетки. Главное правильно определить стоп-лосс и момент, когда тренд закончится.

11. Все трендовики обычно сливают в период низкой волатильности. Трендовые системы физически не могут зарабатывать в случайном и боковом рынке (на заданном таймфрейме).

( Читать дальше )

Заметка о счастье #2

- 04 сентября 2018, 13:51

- |

Заметка о счастье #2

Недавно одна девушка написала мне, что есть простой приём, как стать более счастливым. С её позволения, описываю этот приём здесь, почти дословно. Братиш, может быть, и для твоей книги про счастье это будет полезно.

Этот приём называется «Список радости». Вот инструкция:

- Берешь чистый лист бумаги и просто пишешь 10 пунктов «что меня радует». Главное правило – ты можешь сделать это, и это что-то — очень конкретное. К примеру, люблю вкусно поесть, люблю читать книги, общаться с людьми, ходить в баню и т.д. (это примеры из области потребления, есть и более утонченные духовные удовольствия).

- Дальше начинаешь постепенно делать эти вещи. Например, 1 пункт в день.

- Проверяешь, действительно ли это приносит тебе радость. Также отмечаешь еще что-то, что ты не записал, но вдруг испытал и это принесло тебе удовольствие.

Со временем список будет пополняться и трансформироваться. Приём позволяет человеку познавать себя.

Вот, к примеру, намётки моего списка. Пока он неполный:

- Слушать новую музыку

- Читать хорошие книги, покупать книги, быстро знакомиться с ними.

- Писать заметки

- Играть в футбол

- Бегать под классную музыку

- Рано вставать

- Покупать новую одежду

- Щёлкать семки и бродить по райончику, размышляя о судьбах мира.

- …

( Читать дальше )

Осознанный выбор торговой стратегии. Часть 2

- 02 сентября 2018, 12:44

- |

В продолжение предыдущей части, стоит отметить, что после того, как вы выявили свой профиль и свои потребности, необходимо определиться с тем, что будете брать за основу своей стратегии

Существует масса различных подходов, принципами которых инвесторы и спекулянты руководствуются в плане принятия решений по открытию/закрытию сделок, управлению капиталом/риском и т.п. У каждого подхода есть свои как положительные, так и отрицательные стороны, но стоит признать, что НЕТУ ЕДИНСТВЕННО ВЕРНОГО ПОДХОДА, так как любой рынок всегда меняется, с точки зрения волатильности, направления, ликвидности и т.п., вместе с тем, у того, кто хоть какую-то имеет формализованную стратегию, есть преимущество на длинной дистанции перед теми, кто торгует на основе интуиции, в силу того, что МИНИМИЗИРУЕТ ПСИХОЛОГИЧЕСКУЮ СОСТАВЛЯЮЩУЮ!

Я предпочитаю использовать трендовый подход, и вот почему:

По сути, извлекать доход на рынке можно за счет большого количества прибыльных сделок (чаще оказываемся правыми) или за счет удержания прибыльных сделок в периоды трендовых движений (избитая фраза: «режь убытки, дай прибыли течь»). Именно второе утверждение актуально для трендовых систем.

К положительным факторам данного подхода можно отнести следующее:

1) Сделки, как правило, всегда будут открыты в направлении тренда

( Читать дальше )

Парадокс Монти Холла

- 07 августа 2018, 20:26

- |

Парадокс Монти Холла — одна из известных задач теории вероятностей, решение которой, на первый взгляд, противоречит здравому смыслу.

Задача формулируется как описание игры, основанной на американской телеигре «Let’s Make a Deal», и названа в честь ведущего этой передачи. Наиболее распространённая формулировка этой задачи, опубликованная в 1990 году в журнале Parade Magazine, звучит следующим образом:

Представьте, что вы стали участником игры, в которой вам нужно выбрать одну из трёх дверей. За одной из дверей находится автомобиль, за двумя другими дверями — козы. Вы выбираете одну из дверей, например, номер 1, после этого ведущий, который знает, где находится автомобиль, а где — козы, открывает одну из оставшихся дверей, например, номер 3, за которой находится коза. После этого он спрашивает вас — не желаете ли вы изменить свой выбор и выбрать дверь номер 2? Увеличатся ли ваши шансы выиграть автомобиль, если вы примете предложение ведущего и измените свой выбор?

Наткнулся тут на замечательное доказательство высокой эффективности смены первоначального выбора.https://www.youtube.com/watch?v=8IUGY6T0x_c

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал