Избранное трейдера Светлана

Записал тут видео-рецензию на БИГ ШОРТ

- 08 августа 2023, 17:45

- |

- комментировать

- 3.4К | ★1

- Комментарии ( 3 )

Рейтинги акций. Weekly #52

- 08 августа 2023, 17:39

- |

У нас в @MozgovikResearch есть рейтинг акций.

По каждой компании, которую мы покрываем, мы считаем целевую цену и коллегиально принимаем решение о назначении рейтинга.

Наша шкала рейтингов простирается от 1 до 5.

_

У большинства брокеров шкала устроена как

📈Buy (Покупать) — наш аналог “4”

✊Hold (Держать) — наш аналог “3”

📉Sell (Продавать) — наш аналог “2”

Также встречаются рейтинги

📈📈Strong Buy (Уверенно покупать) — наш аналог “5”

📉📉Strong Sell (Уверенно продавать) — наш аналог “1”

_

Мы преднамеренно отошли от шкалы в которой содержится рекомендация “покупать” или “продавать”. Числовые рейтинги имеют более нейтральный окрас. Мы стремимся давать максимально объективную информацию, которая не является инвестиционной рекомендацией, а лишь пищей для размышления и самостоятельного анализа.

( Читать дальше )

Похоже на то, что успех в трейдинге - это вопрос веры

- 08 августа 2023, 17:02

- |

Полагаю, нужна личная зрелость. Есть же концепция про то, что 97% на рынке теряют, а зарабатывают лишь 3%? Логично предположить, что мы будем слышать из каждого утюга, что никакая концепция на рынке не работает от этих 97%? И вообще биржа — это чисто казино.

По факту, чтобы стать успешным в трейдинге, сначала нужно поверить, что у тебя получится. Прямо серьёзно так поверить. Несмотря ни на что.

Далее, нужно поставить под сомнение утверждения «все не работает», которые ты когда-либо откуда-либо слышал. Если только это не твой личный опыт.

Нужна непосредственность, нужен интеллект выше среднего, нужна зрелость — детям тут искать нечего, кроме острых эмоций, и речь не о биологическом возрасте.

Нужно понять, что если не работает — это потому, что именно у тебя не получилось. Или того, кто это сказал. Или кто-то просто хочет, чтобы ты думал, что это не работает.

У трейдеров ведь самый большой страх — не слить депозит, а чтобы никто не прознал про их чудо-стратегии, которые они используют в торговле. Хотя никаких чудес там нет, а всё обычно достаточно примитивно и просто.

( Читать дальше )

Приз за пост про лучший торговый терминал👍

- 08 августа 2023, 16:54

- |

Постов на конкурс написали немного, выберем двоих:

Халявщик: Мой торговый терминал ⭐️8❤️40💬70

Auximen: От сомнений до восторга: терминал Альфа Инвестиции от А до Я ⭐️1❤️8💬6

Данные участники получают по 5 тыр👍

Спасибо за участие

На какую тему запилим следующий конкурс?

Продал все акции РФ

- 08 августа 2023, 16:48

- |

Считаю, что новый перелой у нас еще впереди и совсем рядом. Надо отдохнуть немного и пойти затариваться американскими акциями, но это не точно :), будем смотреть как будет протекать СВО и что нового придумают законодатели.

Сегодня видел как провожали пару человек у военкомата, живу не далеко, езжу мимо каждый день. Вчера видел молодого парня в пятерочке без руки, призадумался, стало грустно от ситуации, что не видно перемирия и улучшения текущей ситуации. Похоже это надолго, возможно не на одну пятилетку.

Всем удачи в инвестициях и да прибудет с вами сила сложного процента.

Россияне не видят разницу между надёжными и выгодными способами вложения денег. Исследование

- 08 августа 2023, 16:43

- |

Чуть было не упустил одно классное исследование о том, куда по мнению простого россиянина (работяги, айтишника или бюджетника — неважно, у инвестиций нет цвета кожи) недёжно и выгодно инвестировать. Интересно стало, видят ли люди надёжность и доходность в разных инструментах или в одних и тех же. Результат любопытный.

Исследование проводит аналитический центр НАФИ с 2017 года. Все 7 лет лидирует недвижимость (которая всегда растёт), на втором месте раньше были депозиты в госбанках, теперь золото. Опрос был проведен в июле 2023 года среди 1,6 тыс. совершеннолетних респондентов во всех федеральных округах России. Статистическая погрешность данных не превышает 3,4%.

Верхнеуровневые выводы:

- вложения в акции за последний год стали в 2 раза привлекательнее для россиян;

- недвижимость во время паники перестаёт считаться надёжными инвестициями, а потом сразу начинает считаться очень надёжными;

- крайне мало людей считают валюту надёжной инвестицией;

- многие считают, что надёжнее всего хранить рубли у себя дома;

( Читать дальше )

Физики перестали покупать акции в июле, но зато продают валюту

- 08 августа 2023, 16:30

- |

У физиков кончились деньги на акции, нетто-покупки в июле всего 2,9 млрд рублей против 13 млрд в июне.

Что за мифические нерезиденты продали акций на 10 млрд рублей — вопрос открытый (выкуп магнита сюда не вхож скорее всего т.к. это 50 млрд рублей). И какого хрена ЦБ это позволяет естественно тоже)))

Так же Один лысый гусар грил, что растет курс бакса из-за отпускников. Хотя исходя из статистики ЦБ физки продали валюту нетто на 44 млрд рублей. ПРОДАЛИ, А НЕ КУПИЛИ.

( Читать дальше )

Теханализ не работает. Докажу за 3 минуты.

- 08 августа 2023, 16:21

- |

Готовлюсь к жесткому подрыву пуканов в комментариях, но не могу не опубликовать свое мнение по этому вопросу.

На крипторынке, который я сейчас торгую унылый боковик уже второй месяц, так что пока можно спокойно поплавать в бассейне, или заняться самообразованием. Давайте сегодня попробуем второе.

Примерно с таким лицом я жду комментариев к этой статье.

Как всегда буду очень благодарен за лайки, это сильно мотивирует писать еще интересного.

Вы, наверняка, уже пробовали анализировать сложные свечные графики, уровни поддержки и сопротивления, возможно слышали про бычье расхождение на индикаторе MACD. Сейчас я вам в несколько абзацев докажу, что вся это теханалитическая чушь не имеет ровно никакого смысла, и является по сути просто индустрией по выкачиванию денег на учебные курсы и книги.

Доказательство первое, аксиоматическое.

Прежде чем объяснять своим ученикам трендовые модели и свечные паттерны, преподаватели курсов очень бегло озвучивают аксиомы технического анализа. Эти аксиомы вы должны принять на веру полностью и безоговорочно. Давайте посмотрим на них внимательнее:

( Читать дальше )

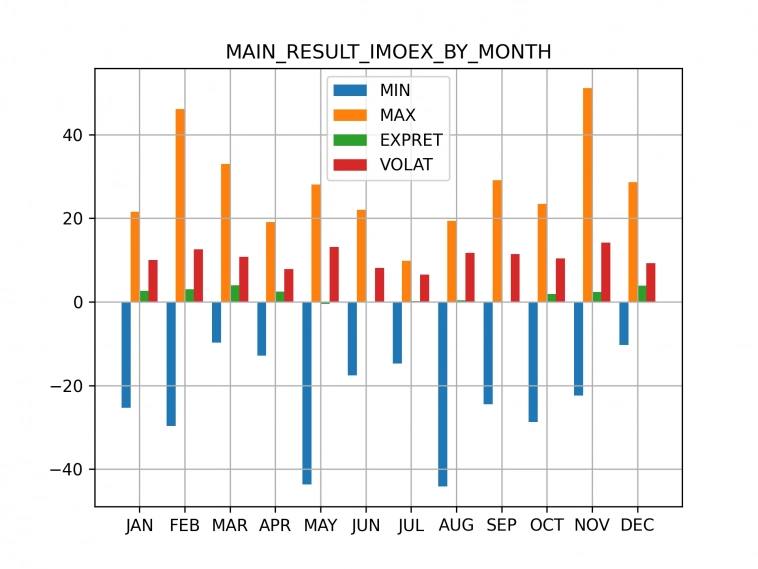

"SELL IN MAY, AND GO AWAY" и "В РОССИИ ВСЁ САМОЕ СТРАШНОЕ ПРОИСХОДИТ В АВГУСТЕ"

- 08 августа 2023, 16:07

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал