Избранное трейдера Тим

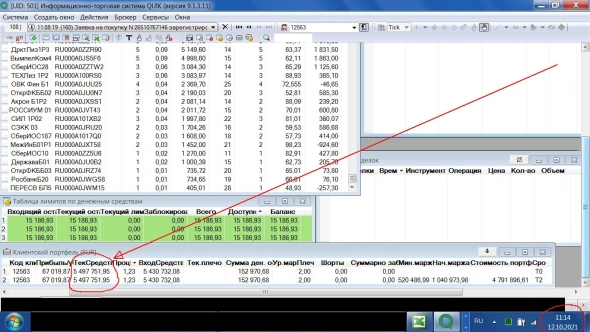

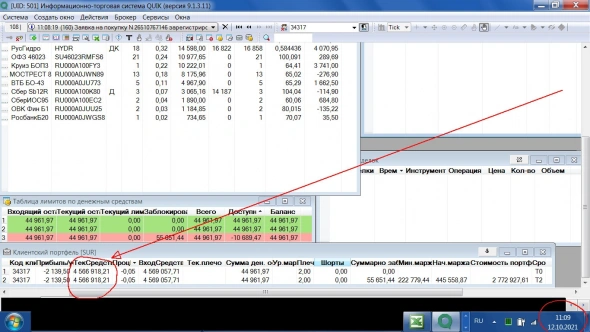

Планка в 10 миллионов преодолена!

- 12 октября 2021, 15:00

- |

Манул Кот и Клуб Любителей Котов поздравляют вас с окончанием бабьего лета в Москве и желают вам прибылей и процветания в год быка!

А также имеют удовольствие сообщить, что вчера, 11 октября 2021 года, произошло знаменательное событие. В результате дурного безумного дикого невиданного и неслыханного, изнуряюще-затяжного роста российского рынка акций, а также благодаря набросу в Распаде портфель котов пересек, наконец, круглую цифру в 10 000 000 руб. Ну вот, и достигнута важная веха!

( Читать дальше )

- комментировать

- 6К | ★7

- Комментарии ( 71 )

Новости российского и зарубежного рынков

- 12 октября 2021, 13:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

• 20 октября ожидаются финансовые отчетности металлургических компаний. Растущие цены на железную руду и уголь, за которыми, возможно, последует рост цен на рынке стали, могут стать положительным драйвером.

• Цены на уголь возрастают. Мы ожидаем высокие финансовые показатели в отчетностях компаний “Евраз” и “Мечел” в конце ноября.

• В конце месяца будут взяты цены капитализации бумаг компаний для рассмотрения состава индекса MSCI. Основными претендентами на вхождение в индекс являются “ПИК”, “Русал” и “ММК”.

• Цены на газ скорректировались на уровне 1000$. Однако, даже при большем снижении цен, мы ожидаем, что “Газпром” выплатит дивиденды не ниже 50 рублей за акцию.

( Читать дальше )

ТОП смартлаба за неделю с 27.09 по 03.10. Не пропусти самый🔥

- 12 октября 2021, 12:39

- |

Также, стали раздавать по 5000 рублей, если пост станет лучшим за месяц

✅⭐️55❤️52 Булат Алгоритм анализа облигаций

⭐️34❤️105 Сэр Лонг Иностранные акции и Налоговая Инспекция

⭐️18❤️58 Каракольский Газовые потоки: что, где, куда и сколько (раскладка)

⭐️17❤️46 dekab1 Дивиденды (без приза, т.к. копипаст)

⭐️13❤️59 Rondine Нижнекамскнефтехим: хорошее завершение 9 месяцев 2021

❤️109 Воронов Дмитрий ❓ Глобальный энергетический кризис?

❤️89 Воронов Дмитрий ❓ Яндекс-доставка: экономическая загадка

❤️93 Воронов Дмитрий Рынки снижаются: всё идет по плану

❤️94 $100 ФРС выкатила данные по денежной массе

На правах рекламы😂:

наш инстаграм: https://www.instagram.com/smartlabru

тележка нашего новостника: https://t.me/newssmartlab

⚔Инвестиции против трейдинга

- 12 октября 2021, 08:42

- |

А в чем разница? Ключевым аспектом философии инвестора является то, что активы зарабатывают денежные потоки, которые могут быть оценены.

Чтобы инвестировать во что-то, вам нужно иметь модель оценки, чтобы понять некую внутреннюю стоимость и сравнить с ценой, которую предлагает рынок.

Трейдинг — это более простое упражнение, когда вы решаете, будет ли что-то расти или падать в следующий период времени.

Хотя добиться успеха можно и в том, и в другом, набор навыков и инструментов для трейдинга и инвестиций различен.

Ниже приведена таблица из записи в блоге Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете. В ней можно увидеть разницу между инвестициями и трейдингом/спекуляциями, которая поможет понять, кем вы являетесь на самом деле.

( Читать дальше )

Про книги о трейдинге

- 12 октября 2021, 07:44

- |

Когда я вчера увидел пост Байкала о трехсот книгах по трейдингу — ужаснулся… это же сколько надо потратить времени своей жизни на бесполезное времяпрепровождение. Этим же вечером мне попался пост про цитаты трейдеров. Так вот на мой взгляд, в этом посте пользы для трейдера в разы больше чем во всех трёхстах книгах вместе взятых.

Ограничьте размер своих позиций, чтобы страх не мог определять ваши суждения о рынке.

Джо Видич

Причина номер один, по которой 90% трейдеров терпят неудачу, заключается в эмоциональной торговле. Лучшая торговая стратегия в мире не принесет вам пользы, если вы поддаетесь своим эмоциям.

Почему большинство трейдеров идут на поводу своих эмоций? Чаще всего это происходит из-за страха потерь. Этот страх становится всепоглощающим, если размер убытков слишком велик.

Лучший способ избавиться от этого страха — это уменьшать размер позиций до тех пор, пока размер потенциальных потерь не станет для вас абсолютно приемлемым. Если это означает рисковать всего лишь 0.5% от размера вашего депозита, пускай будет так.

( Читать дальше )

Как компании зарабатывают деньги. Производство промышленных газов

- 10 октября 2021, 22:22

- |

Общий вид ПАО «Акрон»

На предприятии Акрон в Великом Новгороде помимо удобрений существует технологическая цепочка производства карбамидоформальдегидных смол, в основном применяемых для производства древесностружечных плит. Сегодня рассмотрим самое начало этой технологической цепочки — производство чистого кислорода. Кислород на Акроне получают криогенным разделением воздуха, производя в качестве побочных продуктов различные технические газы, которые Акрон тоже продаёт как товарную продукцию.

Впервые кислород подобным образом получили в Германии. Немецкий химик Карл фон Линде сделал открытие, которое могло бы показаться кому-нибудь идеальной предпринимательской концепцией. В 1895 г. он научился превращать воздух в целый ряд ценных продуктов. Линде разработал остроумную схему сжижения газов при охлаждении, основываясь на их термодинамических свойствах, обнаруженных предыдущими исследователями. Сжатие газа приводит к его нагреванию, а если мы позволим ему расшириться, он будет остывать (это так называемый эффект Джоуля-Томпсона, названный в честь английских физиков Джеймса Джоуля и Уильяма Томпсона — между прочим, получившего за научные заслуги титул лорда Кельвина Ларгского, именно в честь него названа абсолютная шкала температуры Кельвина). Устройство, придуманное Линде, охлаждало горячий сжатый воздух до комнатной температуры и ниже при помощи труб, в которых циркулировала вода, поступавшая из подземной скважины. Затем газовой смеси позволяли расширяться, проходя через специальную форсунку (дроссель) в более обширное изолированное пространство, что резко снижало температуру. Эта методика по-прежнему применяется — в холодильниках и кондиционерах. Чтобы убедиться в работоспособности метода, вы можете взять дома освежитель воздуха, поднести поближе к нежному участку своей кожи и удерживать кнопку распылителя в течение минуты. Я гарантирую вам получение обморожения на этом нежном участке, поскольку распылитель по сути будет дросселировать сжатый газ, сильно охлаждая его. Линде не стал баловаться с освежителем, он создал компанию Linde AG, производящую криогенное оборудование по сей день, а тогда, в конце XIX в., сделавшую профессора состоятельным человеком. Первыми заказчиками Linde была пивоварня Guinness, заказавшая холодильные установки, так что скажем спасибо пиву за то, что профессор Линде получил деньги на развитие криогеники.

( Читать дальше )

Критерии для отбора стабильных и финансово-здоровых компаний

- 10 октября 2021, 01:20

- |

Здравствуйте, уважаемые смартлабовцы! Представляю первый пост – введение.

При проведении фундаментального анализа финансовой отчетности какой-либо компании мы анализируем показатели результативности, финансовое состояние, темпы роста за последнее время и оцениваем перспективы бизнеса. Если компания кажется интересной, мы смотрим на цену акций, сравниваем с прибылью и … P/E = 50. Или еще хуже, если потратили время на модель дисконтирования денежных потоков и компания оказалась сильно переоцененной. Что остается? Искать другую историю.

Или можно зайти с другой стороны, давайте возьмем самые недорогие компании по P/E (или EV/EBITDA, или P/BV – сейчас не важно) и попробуем найти интересную компанию. Найти можно, но придется постараться, чтобы не нарваться на: предбанкротный бизнес, снижающиеся доходы, какие-то подводные камни, которые в отчетности не отражаются, например, некомпетентное или игнорирующее миноритариев управление.

Для упрощения поиска служат скринеры компаний, которых в интернете довольно много. К сожалению, мне не удалось найти сколько-нибудь подходящий для себя скринер, который бы выполнял одновременно перечисленные задачи:

( Читать дальше )

Хэджирование портфеля акций | Анонс стрима 12 октября

- 09 октября 2021, 09:50

- |

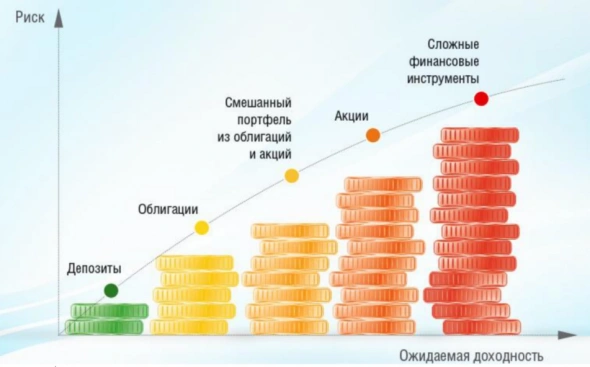

Суть инвестирования, в сущности, проста: хочешь больше доходности – принимай на себя повышенный риск.

Безусловно, сегодня акции весьма дороги. Но, с другой стороны, депозиты или облигации сейчас не дают доход, превышающий инфляцию, которая продолжает расти.

Инвесторы вынуждены увеличивать риск в своих портфелях, наращивая долю акций и даже прибегая к покупке сложных структурных продуктов.

Как и на пенёк сесть и пирожок съесть? Как оставаться в акциях, рассчитывая на хорошую доходность, но при этом, застраховать свой, загруженный, скажем на 80% риском, портфель на случай очередной коррекции?

Одним из возможных способов может стать использование торговых стратегий с обратной корреляцией к рынку акций. Например трендовых торговых стратегий. В момент коррекции на рынке они могут смягчить просадку вашего инвест-портфеля.

Подробно об этом мы поговорим с Сергеем Трофимовым (Amigotrader), во время стрима во вторник, 12 октября в 19:30 мск.

Идентификатор конференции: 618 658 1885

Код доступа: 6is3h1

Участие в стриме бесплатное. На нём вы сможете задать Сергею ваши вопросы.

Какие акции лучше для новичков: американские или российские

- 08 октября 2021, 15:10

- |

Валерий Емельянов

эксперт по фондовому рынку «БКС Мир инвестиций»

Лучшие «фишки»

Для тех, кто совершает первые покупки на рынке, очень важно не ошибиться. Негативный опыт, связанный с потерей денег, как правило, на много лет отбивает всякое желание инвестировать. Чтобы не повторять чужих ошибок, стоит начинать с лучших акций.

Термин «голубые фишки» появился не случайно. Это элита фондового рынка во всех смыслах. Такие компании входят в крупные индексы, а значит, их годами держат и докупают институциональные инвесторы: пенсионные и суверенные фонды, страховые компании, банки.

( Читать дальше )

Дивиденды.

- 02 октября 2021, 10:42

- |

На российском рынке с его ныне высокими выплатами дивидендное инвестирование уже несколько лет как хайп. А западные дивидендные аристократы всегда пользовались популярностью у инвесторов. Многие убеждены в превосходстве дивидендной стратегии, стремятся к «дивидендной зарплате» или уже стали «самостоятельными пенсионерами». Но может ли использование дивидендов в качестве основного источника дохода на пенсии обернуться ужасной ошибкой, или такой подход ничем не хуже привычной индексным инвесторам безопасной ставки изъятия (SWR)

Просто чтобы все понимали:

- Для примеров в статье использован рынок акций США (S&P 500 и US-данные из библиотеки French/Fama), потому что по этой выборке акций есть длинная и доступная публично из авторитетных источников история. Что важно, отдельно по размеру дивидендных выплат тоже.

- Российские акции в этом контексте ничем от американских не отличаются – это тоже ценные бумаги публичных компаний, которые распределяют часть прибыли среди акционеров.

- Дивидендная доходность у российских акций не всегда была высокой, и она такая не потому, что российские акции особенные. Она стала такой относительно недавно и в будущем может упасть, а в США или где-то ещё вырасти – это нормальный процесс.

- Дивидендное инвестирование как стратегию жизни с капитала изобрели не в России. Скорее всего и не в США.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 50 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал