Избранное трейдера sloNIK.

Размещение ОФЗ

- 01 ноября 2023, 18:25

- |

Очередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26238, а также, новиночка, 26244 в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

Итоги:

ОФЗ 26238

Спрос составил 65,880 млрд рублей по номиналу. Итоговая доходность 12,50%. Разместили 19,456 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26238 с погашением 15 мая 2041 года составила 63,7550% от номинала, что соответствует доходности 12,50% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 19,456 млрд. рублей по номиналу при спросе 65,880 млрд. рублей по номиналу. Выручка от аукциона составила 12,964 млрд. рублей.

Цена отсечения была установлена на уровне 63,7550% от номинала, что соответствует доходности 12,50% годовых.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Длинные облигации как ржавая середина

- 01 ноября 2023, 12:25

- |

Никогда не понимал, кстати, любителей длинных ОФЗ. В стране с непредсказуемой инфляцией и процентной ставкой это, мягко скажем, чересчур надежда на будущее.

По мне, это инструмент, сочетающий доходность облигаций и рискованность акций, называется — возьми от всех классов активов самое худшее. Чистая хрупкость по Талебу. За премию в пару процентов возьми на себя риск падения в десятки процентов. А если, не дай бог, гиперинфляция, то ближние депозиты и облигации мы как-то вытащим, с потерями, но вытащим. А это просто сгорит. При том, что акции в любой кризис упадут, но встанут, длинные облиги не встанут. В каком-то глобальном смысле инструмент опаснее акций!

Еще это сгорит, если со страной случится что-то плохое. Акции испарятся, если случится что-то совсем плохое (а ля 1917), с длинными ОФЗ хватит дефолта. Короткие, наверное, успеем вытащить, если запахнет жареным. А над длинными будет сидеть жаба, и не давать продать их по цене 30% от номинала.

( Читать дальше )

Инвестиции.

- 29 октября 2023, 09:25

- |

Много лет уже говорю — при ставке ниже 10% годовых открывайте вклады до 6 месяцев с переходом в валюту лесенкой. Эта стратегия работает много лет.

Пользуясь случаем, передаю привет держателям длинных ОФЗ. Много таких тут было еще полгода назад.

Да, в итоге выйдете без убытка через 3-5 лет, но при официальной инфляции в 15% годовых, доходность ниже 10%, это прямой убыток.

Лично я, так же продолжаю лесенкой выходить из валюты с переходом в ОФЗ и вклады.

Куда спешить? Впереди нас ждет чудный мир 20% ставок и галопирующей инфляции.

Самое обидное, что самые пострадавшие в этом аттракционе неслыханной щедрости будет работающее население.

Регионы, где средняя реальная зп 35 тыс руб, при этом она не растет даже номинально.

На этом фоне, смешно наблюдать вопли крупных работодателей, о том что не кому работать.

Блин, зп на которую даже мигранты уже не соглашаются, чему же удивляться?

( Читать дальше )

Уровень в 5% отпугнул продавцов Трежерис

- 24 октября 2023, 15:45

- |

В неожиданном повороте событий американские государственные ценные бумаги испытали резкий рост спроса, после того как 10-летняя доходность США достигла важного психологического уровня в 5%. Внезапный рост цен не связан с конкретными катализаторами, такими как новые экономические данные или заявления представителей Федеральной резервной системы. Вместо этого, это, по всей видимости, технический откат, в рамках которого участники рынка с обеих сторон признали важность уровня 5%.

Комментарии Билла Акмана, в которых он предположил, что американская экономика может оказаться слабее, чем кажется, способствовали укреплению аргументов в пользу сильных Трежерис. Кроме того, по его мнению, с течением времени риски концентрируются на стороне ухудшения перспектив США, поэтому среди продавцов защитных активов растет осторожность. Другим фактором в ралли доходностей Трежерис, который затрудняет анализ причин, стало давление со стороны иностранных держателей государственных ценных бумаг, которые медленно избавляются от своих активов, возможно, предвосхищая ухудшение кредитных рейтингов США.

( Читать дальше )

Размещение ОФЗ

- 11 октября 2023, 18:23

- |

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26241

Спрос составил 73,472 млрд рублей по номиналу. Итоговая доходность 12,43%. Разместили 50,209 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26241 с погашением 17 ноября 2032 года составила 86,0300% от номинала, что соответствует доходности 12,43% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 50,209 млрд. рублей по номиналу при спросе 73,472 млрд. рублей по номиналу. Выручка от аукциона составила 44,946 млрд. рублей.

Цена отсечения была установлена на уровне 86,0300% от номинала, что соответствует доходности 12,43% годовых.

( Читать дальше )

Недвижимость всегда падает

- 03 октября 2023, 08:54

- |

Последние 5 лет приучили нас к тому, что «недвижимость всегда растет». Но так было не всегда. 2015-2018 годы – период длительного застоя. Как в ценах, так и объемах продаж рынка. Времена возвращаются. Скоро будет поколение инвесторов, которые скажут «недвижимость всегда падает».

Недвижимость – отличный инструмент сохранения капитала. Но, несмотря на кажущуюся простоту вложений, это сложный рынок.

Динамика цен объясняется огромным количеством факторов. Самыми важные из них:

- объем денег в экономике. Чем больше печатают рублей – тем дороже цена условного квадратного метра

- доходы населения. Чем богаче население – тем больше денег оно способно потратить на предметы длительного пользования.

- процентные ставки. Чем ниже ставки – тем меньше в платеже доля процентов. А это значит, что можно позволить себе больше метров за тот же платеж. Тем более, при ипотеке на 30 лет, сумма сильно размывается.

Именно на процентных ставках хочу остановиться отдельно. Просто для примера: при ставке 5% за каждый миллион рублей на 30 лет нужно платить по 5 368 рублей в месяц.

( Читать дальше )

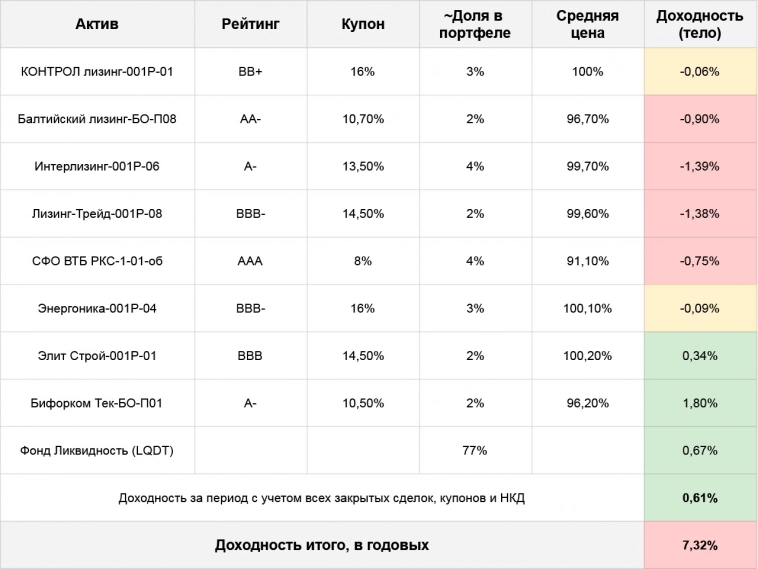

Длинный портфель облигаций: итоги первого месяца, планы и сделки

- 19 сентября 2023, 12:45

- |

Основные параметры сейчас:

- Доля бумаг – 23%, денег – 77%

- Доходность за месяц – 0,61% (7,2% годовых)

- Текущая купонная доходность портфеля ~12,5%

А вот банковским депозитам/накопительным счетам портфель пока однозначно проигрывает, по ним можно было бы получить уверенные ~12% годовых. В защиту облигаций – в сентябре рынок уже начал закладывать в их доходности ожидания по дальнейшему росту ставки ЦБ и, возможно, продолжит это делать далее. А вот банки улучшать условия по вкладам/счетам пока не торопятся

( Читать дальше )

7 облигаций с доходностью выше 15%

- 15 сентября 2023, 15:09

- |

1. Пионер 1Р5

Застройщик многофункциональных комплексов, жилой и коммерческой недвижимости в Москве и Санкт-Петербурге.

Рейтинг: ruA- (Эксперт РА)

ISIN: RU000A102KG6

Стоимость облигации: 97,02%

НКД: 24,04 р.

Доходность к погашению: 15,73% (купоны 11,75%)

Периодичность выплат: ежеквартальные с амортизацией

Дата погашения: 17.12.2024

2. Контрол лизинг 1Р1

Цифровая лизинговая компания.

Рейтинг: ruВВ+ (Эксперт РА)

ISIN: RU000A106SF2

Стоимость облигации: 99,84%

НКД: 8,01 р.

Доходность к погашению: 17,55% (купоны 16,25%)

Периодичность выплат: ежемесячные с амортизацией

Дата погашения: 04.08.2028

3. Интерскол2

Компания «КЛС-трейд» занимается продажей и сервисным обслуживанием электроинструмента, средств малой механизации и промышленного оборудования под торговой маркой «Интерскол».

Рейтинг: ruВВ- (эксперт РА)

ISIN: RU000A105QL6

Стоимость облигации: 102,93%

НКД: 34,03 р.

Доходность к погашению: 16,39% (купоны 18%)

Периодичность выплат: ежеквартальные

Дата погашения: 07.01.2025

4. Гарант-Инвест 002Р-05

( Читать дальше )

Как снизить налоговые штрафы

- 31 августа 2023, 10:58

- |

Ежегодно налоговая служба рассылает письма инвесторам — клиентам зарубежных брокеров с требованием отчитаться по своим доходам. В этом году под прицелом налоговиков 2020, 2021 и 2022 годы.

НДФЛка предостерегает: тем, кто по каким-то причинам не сообщил о своих доходах/не уплатил налоги, грозят налоговые начисления, штрафы и пени.

Штрафы рассчитываются в процентном соотношении от суммы неуплаченного налога и зависят от срока подачи декларации 3-НДФЛ.

Штраф за неподачу декларации — 5% от суммы неуплаченного налога за каждый полный/неполный месяц просрочки. Минимальный штраф 1 000 рублей, максимальный — 30%.

Штраф за неуплату НДФЛ — 20%, если задолженность возникла неумышленно и 40% — если преднамеренно.

( Читать дальше )

В России появилась Kwikpay — новая платежная система для зарубежных переводов

- 29 августа 2023, 18:56

- |

Систему зарегистрировал ЦБ РФ. Сервис уже работает, но официального приложения у него нет. Доступны переводы в 38 стран.

Банк России зарегистрировал Kwikpay. Так называется новая отечественная платежная система. В реестр ЦБ РФ ее внесли 25 августа, о чем сообщает ТАСС.

Kwikpay представляет собой платежную систему, с помощью которой можно переводить деньги на зарубежные счета в Турцию, Вьетнам, Казахстан, Германию, Беларусь или Таджикистан. Всего заявлена поддержка 38 стран.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал