Избранное трейдера sl_walker

EXANTE, только что

- 03 марта 2022, 19:38

- |

Increased Restrictions for Residents of Russia and Belarus

Dear client,

In accordance with international sanctions and regulations, we are implementing the following restrictions for all clients who are residents of Russia and Belarus, including other nationalities who have local residency in Russia or Belarus:

1. We will no longer accept deposits of all currencies, from all banks.

2. Withdrawals are permitted in all currencies except for USD and RUB, if the receiving bank is non-sanctioned. We have waived the requirement that the withdrawal bank must be the same as the deposit bank, and withdrawals will be processed manually, which means that it will take longer than usual.

3. We will no longer process securities transfers of any type, both in and out.

These restrictions will apply until further notice.

We also understand that the situation is quickly changing. If you have recently changed or in the process of changing your residency to one outside of Russia or Belarus, please inform us as soon as possible.

If you have any questions, please talk to your account manager or contact us at support@exante.eu.

Best regards,

Your EXANTE Team

Повышение ограничений для жителей России и Белоруссии

Уважаемый клиент,

В соответствии с международными санкциями и правилами мы вводим следующие ограничения для всех клиентов, являющихся резидентами России и Беларуси, в том числе других национальностей, имеющих местное жительство в России или Беларуси:

( Читать дальше )

- комментировать

- 6К | ★2

- Комментарии ( 27 )

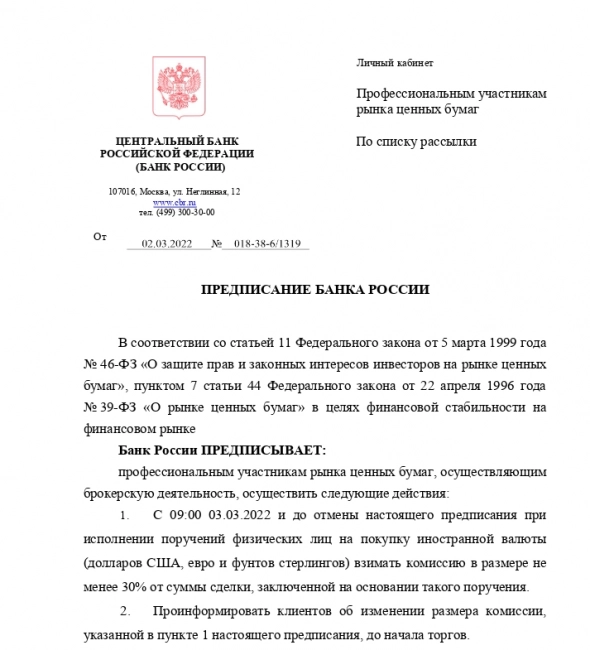

Нюансы 30% комиссии за покупку валюты

- 03 марта 2022, 09:45

- |

Условия взимания:

1. Взимается только с физлиц. Юрлица торгуют на прежних условиях.

2. Минимальный размер комиссии 30%, конкретный размер брокеры определяют самостоятельно. Комиссию взимает брокер в свою пользу.

3. Распространяется только на доллары, евро и фунты. Франки, юани, иены, золото (GLDRUB_TOM) и серебро (SLVRUB_TOM) на прежних условиях.

4. Предписание действует только для брокеров и только при исполнении поручений на покупку. Для доверительных управляющих и при исполнении поручений на внебиржевую конвертацию условия прежние.

5. Комиссия не распространяется на покупку при закрытии шортов и при ликвидации позиций по маржинколу.

Многие ищут информацию об этой комиссии на сайте ЦБ, но ее там нет и не будет. Подобные предписания рассылаются брокерам и на сайт ЦБ не выкладываются. И данный нюанс конечно может быть использован для манипуляций. Сделать подобное предписание в фотошопе, написать там что угодно и распространять в телеге или на Смартлабе не составит труда. Будьте внимательны к подобным новостям, любая подобная информация должна подтверждаться брокером, они обязаны предупреждать.

Интересно будет посмотреть как изменится ценообразование Si из-за этой комиссии.

- комментировать

- 10.1К |

- Комментарии ( 72 )

Накопленная инфляция В США

- 02 марта 2022, 21:05

- |

Инфляция в США достигла пика в начале 80-х. Это было 15-18% годовых. Для вас это нонсенс?

В 80-х инфляцию удалось победить закупкой электроники, авто в Японии.

Смекнув, дядя Сэм, начал инвестиции в производства в Юго-восточной Азии, с дешевой рабочей силой, низкой себестоимостью.

В 80-90-е началось освоение Тайваня, Китая, Вьетнама и др. стран. Позднее это назвали термином — глобализация.

Была принята модель: США печатают деньги, направляют инвестиции в страны третьего мира, строят производства, где рабы вкалывают на производстве по 12-14 часов 6 дней в неделю за копейки (центы). Это привело к снижению себестоимости продукции в разы по сравнению с производством в США и Европе.

С 90-х началось освоение новых рынков сбыта — зоны СЭВ, пост пространства соцстран с населением 350 млн.

Мировая экономическая модель «Глобализация» достигла пика своего развития к 2008 году.

( Читать дальше )

Фондовый рынок РФ. Новая реальность

- 02 марта 2022, 17:20

- |

Всем привет!

За последнюю неделю мир для нас кардинально изменился и продолжает меняться с большой скоростью. Я до последнего дня не верил в возможность военной операции, и это было большой ошибкой. О том, что все происходящее ужасно, даже писать не буду, это и так понятно, и чем быстрее это закончится, тем лучше.

Перейдем к фондовому рынку России. Условия для инвесторов и российских компаний меняются с молниеносной скоростью. Все началось с относительно некритичных санкций на банки после признания ДНР и ЛНР — это был первый пакет. На самом признании рынки сильно упали, но после озвученных санкций пошел откуп 22 февраля во вторник.

В среду 23 февраля торгов на МосБирже не было, но все расписки в Лондоне падали на 10-20%. Ближе к полуночи вышла новость, что ДНР и ЛНР попросили военной помощи у РФ. А утром 24 февраля началась военная операция. МосБиржа не стала отменять торги в утреннюю сессию, хотя было очевидно, что рынок рухнет. Так и случилось, почти все акции сразу легли на нижнюю планку, после чего утренняя сессия закрылась. Была некоторая надежда, что торги в этот день уже не будут возобновлены, но этого не случилось. Рынок продолжил работу в 10:00, акции падали уже на следующую планку вниз, при этом объема почти не было, людей массово увозили на маржинколл, ряд брокеров закрывали позиции клиентов таким образом, что люди еще остались должны ему. Много историй о том, что утром у человека несколько сотен млн рублей на счету, а в обед его уже закрыли принудительно, и он остался должен. Это происходило несколько раз пока все не перешло в агонию и дискретные торги в районе 11-30.

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 22 )

SPYDELL. Перспективы рынка и рубля.

- 01 марта 2022, 14:08

- |

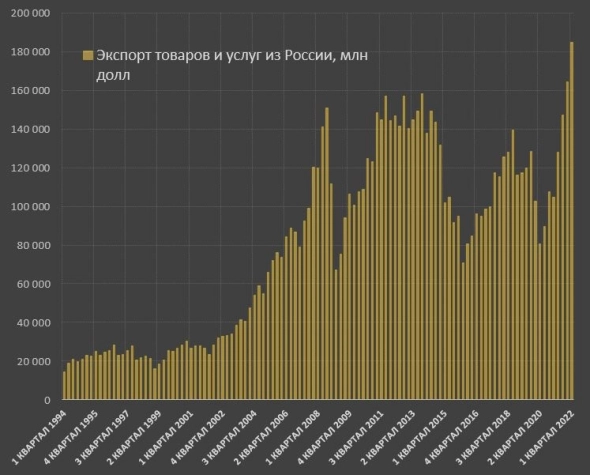

Относительно курса рубля. Объяснить курс рубля невозможно вне контекста денежных потоков. Какой приток валюты был и ожидается? В 2021 году в страну поступило 545 млрд валюты по товарам и услугам, где товары составили 490 млрд, причем экспорт в 4 квартале составил рекордные за всю историю 148 млрд долл

Если не будет энергетической блокады, либо каких-либо других экспортных ограничений – исходя из текущей сырьевой конъюнктуры, экспорт за 1 квартал может составить 175 млрд долл.

Экспорт услуг упадет до 9-10 млрд с 16 млрд в 4 квартале во многом благодаря обнулению авиа сборов с международных рейсов. В совокупности по товарам и услугам около 185 млрд за 1 квартал.

Импорт товаров и услуг в 2021 был всего 379 млрд и 109 млрд за 4 квартал. При текущей макроэкономической конъюнктуре, ограничениях импорта и обвале курса рубля, импорт товаров и услуг в 1 квартале упадет до минимумов ковидного периода. Во втором квартале 2020 было 66 млрд, а в 1 квартале 2021 около 79 млрд, так что за 1 квартал 2022 можно ожидать около 67-70 млрд, во многом благодаря высокой базе января 2022, но в марте 2022 падение импорта может стать драматическим, утягивая на дно весь импорт второго квартала – около 47-50, что будет ниже 1 кв 2009.

( Читать дальше )

Что происходит на фондовом рынке и куда инвестировать

- 28 февраля 2022, 20:16

- |

( Читать дальше )

Молния. Ответка США !!!

- 28 февраля 2022, 18:49

- |

Президент подписал Указ «О применении специальных экономических мер в связи с недружественными действиями Соединенных Штатов Америки и примкнувших к ним иностранных государств и международных организаций».

28 февраля 2022 года18:20Текст Указа:

В связи с недружественными и противоречащими международному праву действиями Соединенных Штатов Америки и примкнувших к ним иностранных государств и международных организаций, связанными с введением ограничительных мер в отношении граждан Российской Федерации и российских юридических лиц, в целях защиты национальных интересов Российской Федерации и в соответствии с федеральными законами от 30 декабря 2006 г. № 281 ФЗ «0 специальных экономических мерах и принудительных мерах», от 28 декабря 2010 г. № 390-ФЗ «О безопасности» и от 4 июня 2018 г. № 127-ФЗ «О мерах воздействия (противодействия) на недружественные действия Соединенных Штатов Америки и иных иностранных государств» постановляю:

( Читать дальше )

Блокировка счета в Interactive Brokers

- 26 февраля 2022, 01:32

- |

В основном у меня канадские акции типо YNV и прочего, которых и в помине нету на Тинькове. Куда в этом случае их переводить, если предложат? К счастью спотовых позиций и прочего нету, только бумаги. По закону эти акции же закреплены за мной?

Санкции США на Россию 24.02.22. Полный текст. Сбер (запрет корр счетов), ВТБ (заморозка), ГАЗПРОМ, Открытие, ГПБ, РЖД, Альфа-банк, МКБ, Газпром нефть, Транснефть, Алроса и другие

- 24 февраля 2022, 22:47

- |

24 февраля 2022 года

коротко: У ВТБ заморозят активы в США (и скорее всего в G7), Сберу запретят корр-счета в США (и скорее всего в G7). Кредиты для всех будут дороже, если вообще смогут получить. А кредиты в долларах дешевле, чем в рублях.У всех будет меньше прибыли и будет тяжелее работать.

Полностью:

Скорее всего, что-то аналогичное введут и другие страны G7.

(GoR или ГоР — это Правительство России)

Соединенные Штаты действуют в тандеме с партнерами и союзниками, чтобы максимизировать последствия для России, и демонстрируют единство против вторжения в суверенное государство

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 28 )

VTBX - кидалово

- 24 февраля 2022, 12:36

- |

Короче все эти наши бПИФы полное говно на поверку, не хотелось бы кидать камень в сторону ETF в целом, но я полагаю, там не намного лучше будет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал