Блог им. ejik

SPYDELL. Перспективы рынка и рубля.

- 01 марта 2022, 14:08

- |

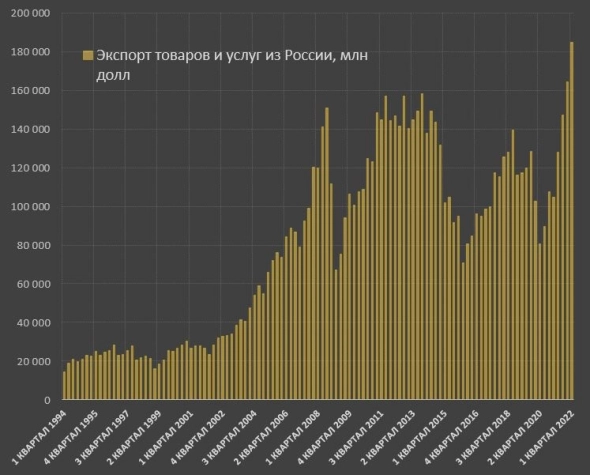

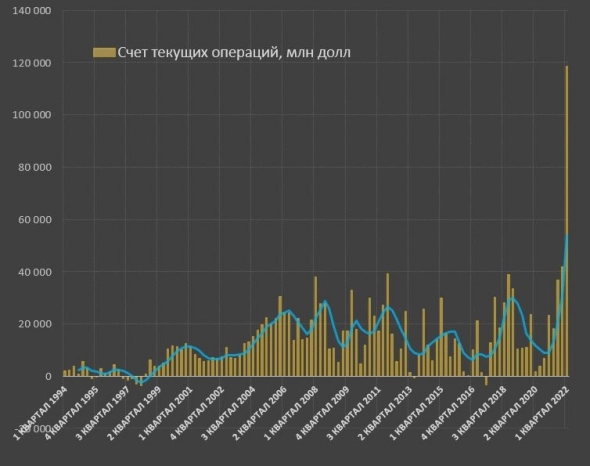

Относительно курса рубля. Объяснить курс рубля невозможно вне контекста денежных потоков. Какой приток валюты был и ожидается? В 2021 году в страну поступило 545 млрд валюты по товарам и услугам, где товары составили 490 млрд, причем экспорт в 4 квартале составил рекордные за всю историю 148 млрд долл

Если не будет энергетической блокады, либо каких-либо других экспортных ограничений – исходя из текущей сырьевой конъюнктуры, экспорт за 1 квартал может составить 175 млрд долл.

Экспорт услуг упадет до 9-10 млрд с 16 млрд в 4 квартале во многом благодаря обнулению авиа сборов с международных рейсов. В совокупности по товарам и услугам около 185 млрд за 1 квартал.

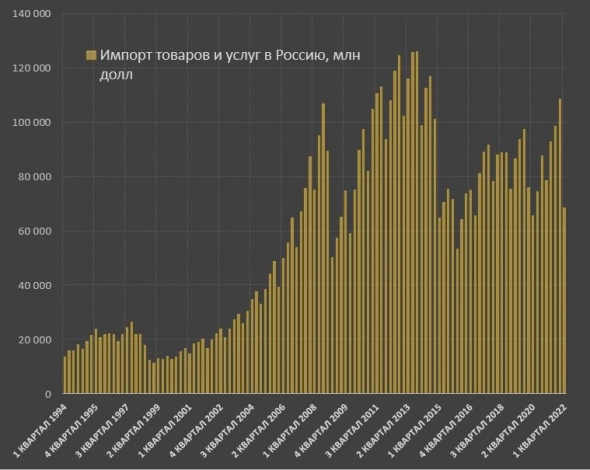

Импорт товаров и услуг в 2021 был всего 379 млрд и 109 млрд за 4 квартал. При текущей макроэкономической конъюнктуре, ограничениях импорта и обвале курса рубля, импорт товаров и услуг в 1 квартале упадет до минимумов ковидного периода. Во втором квартале 2020 было 66 млрд, а в 1 квартале 2021 около 79 млрд, так что за 1 квартал 2022 можно ожидать около 67-70 млрд, во многом благодаря высокой базе января 2022, но в марте 2022 падение импорта может стать драматическим, утягивая на дно весь импорт второго квартала – около 47-50, что будет ниже 1 кв 2009.

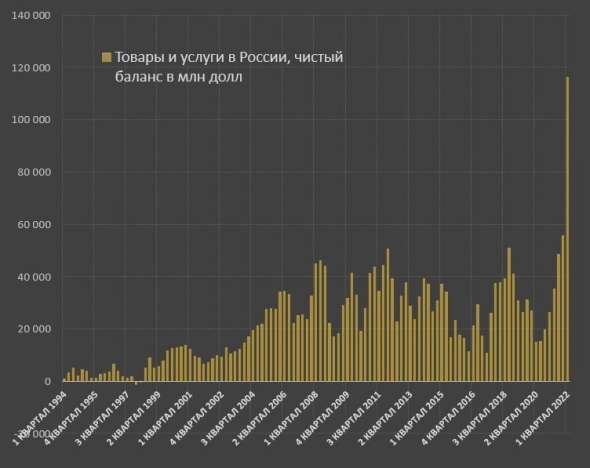

Итак, по балансу товаров и услуг за первый квартал 2022 ожидается профицит на уровне невероятных 116 млрд долл. Для сравнения, за всю историю лишь четыре раза профицит превышал 50 млрд: 1 кв 2012 (50.4 млрд), 4 кв 2018 (50.7 млрд) и 3, 4 кв 2021 (55 и 63.4 млрд).

Как уже писал, за войну щедро платят США и ЕС )) Такой странный спайк на последнем столбце гистограммы обусловлен тем, что во все предыдущие кризисы импорт и экспорт падали синхронно в ответ на обвал цен на сырье или физические ограничения поставок. Сейчас иначе.

Вторичные доходы – это, как правило, выплаты гастарбайтеров к себе на родину, здесь чистый баланс в среднем по 1.5 млрд в квартал дефицита. Он несущественный и можно не рассматривать.

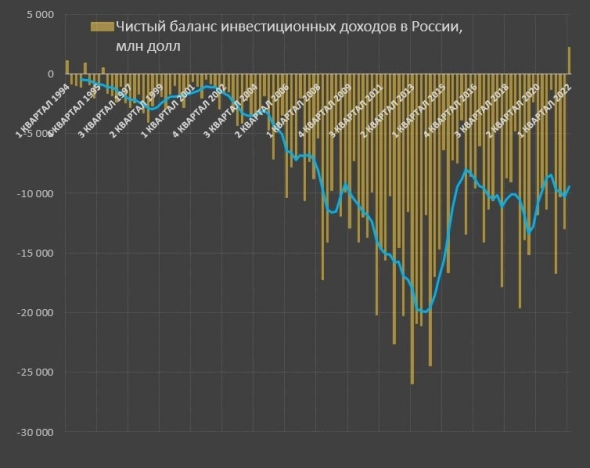

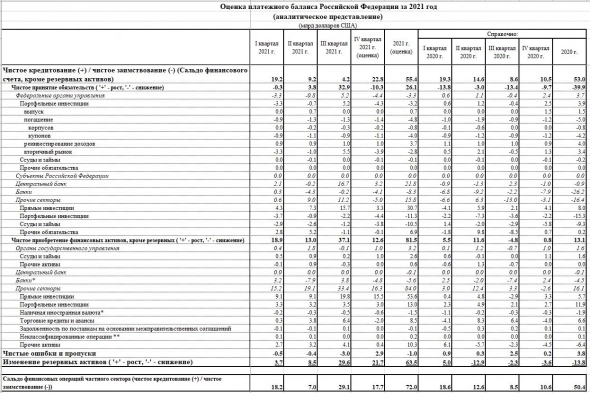

Есть еще одна важная категория, как баланс инвестиционных доходов, которые складываются из процентов, дивидендов, реинвестирования доходов и потоков распределенной прибыли. По сути, все то, что бизнес и население изымает из своих прямых, портфельных и прочих инвестиций. Вот здесь баланс отрицательные, т.е. дефицит на уровне 42 млрд долл, где выплаты 111 млрд, а доходы 69 млрд.

Я ожидаю в том или ином виде моратория на данный вид потоков. Если иностранцы ограничат инвестиционные доходы резидентов РФ, то российские власти частично ограничат иностранные доходы. И хотя, существенная часть этих потоков замыкается на аффилированные с российскими компаниями оффшорные структуры, около 60-70 млрд из этого (110 млрд) дохода принадлежит иностранцам. По всей видимости, дефицит может сократиться до 4-5 млрд за квартал против текущих 10-11 млрд.

Итого, по всему счету текущих операций (баланс товаров и услуг + баланс вторичных доходов + баланс первичных доходов) выходит, что профицит только за первый квартал может составить 100 млрд+ весьма уверенно.

Это обусловлено высоким экспортом, падением импорта и трансформацией инвестиционных доходов из-за санкционных ограничений. Что может ограничить столь чудовищный профицит? Это прямые экспортные ограничения, т.к. при существующем геополитическом напряжении рекордные цены на сырье могут продержаться высокими и во втором квартале.

С счетом текущих операций разобрались. Далее фин.счет. В 2021 году отток капитала российскими резидентами составил 81.5 млрд долл, где все было сосредоточено на компаниях с их оттоком в 84 млрд и основной категорией – прямые инвестиции. Большая часть из этой суммы была направлена в оффшорные структуры не с целью получения дохода, а с целью сокрытия дохода или оптимизации налоговых схем.

Указ Путина от 28 февраля предполагает, что российским резидентам запрещается предоставлять займы в валюте и зачислять валюту на счета в банках за пределами РФ. Из этого следует, что основной канал утечки закрывается, как действиями властями РФ и директивами ЦБ РФ, так и действиями Запада. По крайней мере, США и ЕС делают все возможное, чтобы ни один резидент не оставлял в их юрисдикциях ни одного доллара и ни одного евро. Поэтому основные каналы утечки закрываются.

Остается что? Бегство иностранцев. Во многом вынужденное. В прошлой статье я писал, что оцениваю потенциальный объем вывода в 400 млрд долл за год-два. И это в худшем случае, т.к. не все иностранцы уйдут. Совокупный объем внешних обязательств, номинированных в рублях (предполагающих бегство и давление на курс рубля) – 818 млрд, но из этих 818 примерно половина принадлежит российским структурам, скрытым в оффшорных схемах. Поэтому, 400 млрд – ну это прям совсем под чистую. Я не рассматриваю, что, например, Макдональдс или АШАН побегут (это прямые инвестиции), но вот портфельные инвестиции могут выйти.

Это обусловлено высоким экспортом, падением импорта и трансформацией инвестиционных доходов из-за санкционных ограничений. Что может ограничить столь чудовищный профицит? Это прямые экспортные ограничения, т.к. при существующем геополитическом напряжении рекордные цены на сырье могут продержаться высокими и во втором квартале.

С счетом текущих операций разобрались. Далее фин.счет. В 2021 году отток капитала российскими резидентами составил 81.5 млрд долл, где все было сосредоточено на компаниях с их оттоком в 84 млрд и основной категорией – прямые инвестиции. Большая часть из этой суммы была направлена в оффшорные структуры не с целью получения дохода, а с целью сокрытия дохода или оптимизации налоговых схем.

Указ Путина от 28 февраля предполагает, что российским резидентам запрещается предоставлять займы в валюте и зачислять валюту на счета в банках за пределами РФ. Из этого следует, что основной канал утечки закрывается, как действиями властями РФ и директивами ЦБ РФ, так и действиями Запада. По крайней мере, США и ЕС делают все возможное, чтобы ни один резидент не оставлял в их юрисдикциях ни одного доллара и ни одного евро. Поэтому основные каналы утечки закрываются.

Остается что? Бегство иностранцев. Во многом вынужденное. В прошлой статье я писал, что оцениваю потенциальный объем вывода в 400 млрд долл за год-два. И это в худшем случае, т.к. не все иностранцы уйдут. Совокупный объем внешних обязательств, номинированных в рублях (предполагающих бегство и давление на курс рубля) – 818 млрд, но из этих 818 примерно половина принадлежит российским структурам, скрытым в оффшорных схемах. Поэтому, 400 млрд – ну это прям совсем под чистую. Я не рассматриваю, что, например, Макдональдс или АШАН побегут (это прямые инвестиции), но вот портфельные инвестиции могут выйти.

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

О, пошли в ход консервы. Помню этого эпического фантаста Авантюриста по кризису 2008 года. И 200 млн гробов подготовленных в штатах и новая валюта всей Америке после того как доллар все. Куча страшилок обо всем и обо всюду. И ноль попаданий.

проходит через эмираты