Избранное трейдера Александр

Как аргументация Тимофея Мартынова подрывает репутацию Мосбиржи

- 25 апреля 2020, 18:19

- |

Раз уж развернулась публичная полемика к моей статье, то отвечу. Смысл послания Тимофея можно свести к тому, что надо сказать спасибо Бирже, за то, что она уберегла бедняжек трейдеров от огромных убытков. Минус 400% — хорошее спасение! )) Если это является позицией Московской биржи по инциденту, то мы совсем уходим по неконструктивному направлению.

Вообще, не дело Биржи уберегать кого-либо от убытков (в рамках собственных средств) или оценивать чью-либо квалификацию в момент торгов. Опека биржи никому не нужна. Задача Биржи – обратная. Расширять спектр предоставляемых инструментов для торгов, повышать объемы и открытый интерес (количество удерживаемых позиций).

Использовать сослагательное наклонение с точки зрения действий клиентов на бирже — это верх абсурда. Откуда мы знаем, что было бы? Может быть на траектории снижения цен было бы закрытие позиций и сокращение открытого интереса, а может бы открывались еще больше и ОИ рос? Все это неконструктивные рассуждения. Может быть прежние клиенты выходили, а новые входили, но не по 8, а по доллару (1 бакс лучше 8, не так ли?)

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 248 )

Новичкам. Опционы и Гауссово (нормальное) распределение.

- 25 апреля 2020, 17:35

- |

Продолжаем грызть тему опционов по книгам Саймона и Натенберга, сегодня добрались до темы волатильность.

Волатильность — это то, что отличает торговлю фьючерсами от опционов. Кто не знает как работает волатильность, по каким законам она живет, не сможет работать с опционами. Там, где волатильность, там есть и теория вероятности, а там, где теория вероятности — сидит определенный математический аппарат.

Именно в этой точке гуманитарий опускает руки, потому что не может разобраться как работать с моделью Блэка-Шоулза, не знает элементарных понятий из теории вероятности, не знает как работает Гауссово распределение.

Будем двигаться понемногу, сегодня разберемся именно с Гауссовым распределением, я покажу на пальцах что это такое и уже потом будем постепенно углубляться в модель Блэка-Шоулза (да-да, уважаемые новички, без понимания как работает эта модель вы будете терять деньги на опционном рынке).

( Читать дальше )

О ситуации c контрактом CLJ0 на Московской бирже и о том, кто тут некомпетентен

- 25 апреля 2020, 11:50

- |

Но тут ситуация вышла за рамки разумного, когда я могу молчать, поэтому мне все-таки придется потратить время, чтобы объяснить вам, почему не стоит верить той чуши, которая написана с умным видом. Я кстати давно заметил, что люди охотно верят в любую чушь, если обозначен виновный, в вину которого охотно готово поверить большинство. Тут присутствует известная техника манипулирования сознанием: Если вы вызываете у публики гнев и злость, то критичность восприятия информации снижается, поэтому дальше назови виновного — публика уже охотно готовит вилы и поджигает костры независимо оттого, виновен обвиняемый или нет. А злость вызвать просто - мы же тут не спорим и очевидно соглашаемся, что ужасные потери беззащитных спекулянтов на срочном рынке биржи — это однозначное зло.

Но слабо компетентные манипуляторы вашим сознанием не соображают, что альтернативы могли привести к еще большему злу. Гораздо большему злу. И если бы биржа поступила иначе, то есть сделала Б вместо А, манипулирующие сознанием обвинили бы ее прямо в обратном — в том, что она не остановила торги, хотя заранее известно, что будет ПИ**Ц.

👉 Итак, слабо понимающие люди обвиняют Мосбиржу в том, что она перестала расширять планку на вечерке 20 апреля, а потом вовсе не открыла торги фьючерсом CLJ0 21 апреля.

👉 Я утверждаю, что если бы биржа поступила другим способом, количество пострадавших существенно бы выросло, масштаб проблемы был бы куда серьезнее.

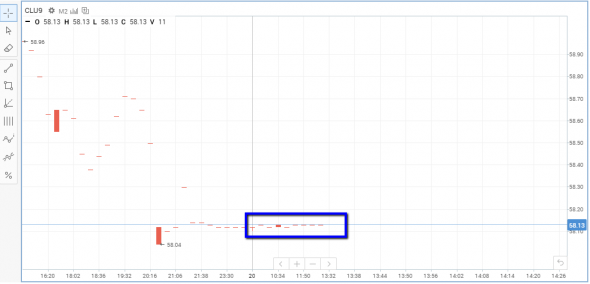

В последний день обращения контракта на бирже (21 апреля в нашем случае) уже известна цена экспирации -$37,63. То есть контракт торгуется до обеда, хотя цена по которой он исполнится — известна. Обычно это выглядит как сделки по покупке-продаже по одной цене:

(для примера я взял старенький контракт CLU9)

Что бы было, если бы биржа не остановила торги?

Биржа бы постоянно расширяла планку в соответствии с регламентом, и цена через некоторую временную паузу падала с планки на планку по -15%, и устремилась бы к 0. При этом открытую неудачную позицию на покупку нефти WTI закрыть все равно было бы невозможно, потому что все хотели бы продать, и до исполнения вашей заявки очередь гарантированно бы не дошла.

👉 Профессиональные маркетмейкеры ставили бы на продажу неограниченные объемы на планку, потому что они знают: исполнение гарантировано правилами биржи по -$37,63.

👉 А вот простой народ, видя, что нефть подходит к нулю, купили бы с планок около нуля огромное количество контрактов, не понимая, что цена исполнения уже известна, убыток предрешен. В этом случае убытки физиков могли составить уже не 1 млрд рублей, а миллиарды, и масштаб проблемы был бы гораздо серьезнее.

( Читать дальше )

Качаем исторические данные с MOEX!

- 24 апреля 2020, 20:29

- |

import requests

import datetime

import pathlib

SECIDs = ["GAZP", "BANEP", "LKOH"]

DISK = "E"

for SECID in SECIDs:

from_date = "2020-05-04"

to_date = "2005-01-03"

while str(to_date) != from_date:

to_date = str(to_date)

to_date = to_date.split('-')

a = datetime.date(int(to_date[0]), int(to_date[1]), int(to_date[2]))

b = datetime.timedelta(days=140)

to_date = a + b

pathlib.Path("{}:/{}/{}".format(DISK, "Database_MOEX", SECID)).mkdir(parents=True, exist_ok=True)

filename = SECID + "_" + str(to_date) + ".csv"

with requests.get("http://iss.moex.com/iss/history/engines/stock/markets/shares/boards/tqbr/securities/{}.csv?date={}".format(SECID, to_date)) as response:

with open("{}:/Database_MOEX/{}/{}".format(DISK, SECID, filename), 'wb') as f:

for chunk in response.iter_content():

f.write(chunk)Для начала пройдемся по его плюсам и минусам. Самый главный минус, что этот парсер качает только определенный период, который уникален для каждой акции, судя по всему для увеличения этого периода надо кинуть бирже на лапу:), и то что информация предоставляется за день, теперь перейдем к плюсам: можно выкачивать историю за определенный период для нескольких инструментов сразу (их количество ограничивается лишь количеством инструментов на мосбиржи), есть возможность назначать диск для сохранения информации, быстрота выгрузки данных.( Читать дальше )

Spydell: Потрясающая некомпетентность Московской биржи

- 24 апреля 2020, 15:42

- |

Достаточно важный и интересный кейс с точки зрения понимания надежности российской финансовой инфраструктуры и подсвечивающий запредельный уровень некомпетентности Мосбиржи. Суть в следующем: 20 апреля за день до экспирации основного майского контракта WTI на CME образовался навес в 25-30 тыс контрактов (25-30 млн баррелей) спекулятивных позиций, которые по непонятным причинам не были покрыты ранее. Уход маркетмейкеров и трудности в обеспечении поставок привели к принудительному закрытию спекулятивных позиций, что привело к самому сильному обвалу цен на нефть с переходом в экстремальную отрицательную область вплоть до минус 40.

Одновременно с WTI на CME в России через Московскую биржу торговалась реплика (производная на производную) на WTI (группа CL контрактов), но в отличие от основного контракта, в России с 19.22 (по данным биржи) произошла отвязка реплики от американской WTI. Это произошло на первой планке, но расширения торговых лимитов не было вплоть до окончания торгов. Биржа ссылается на отсутствие протоколов по расширению торговых лимитов на вечерней сессии, тогда как было несколько прецедентов по ликвидным контрактам (Ri, Si, Br), когда ранее на вечерней сессии лимиты расширяли. Само по себе это казус, когда в день или за день до экспирации отсутствуют протоколы контроля за рисками и непрерывного обеспечения торгов, что само по себе уже является прямым нарушением хода торгов. Участники торгов и брокеры (на которых лежит основной риск) лишены возможности управлять и балансировать своими позициями, а следовательно, в этом случае риски по кассовым разрывам должен брать на себя организатор торгов.

( Читать дальше )

Принципы Рэя Далио. Глава 4. Торговые системы

- 22 апреля 2020, 13:21

- |

👉 Мы протестировали все критерии так далеко в прошлом, как только могли. Компьютер выдавал решение и я делал свой анализ. Потом я мог сравнить их.

👉 Мы обсуждали не решения системы, а критерии принятия решений

👉 В какой-то момент мы добавили в системы к фундаменталу еще технический анализ, что помогло улучшить тайминг принятия решений.

👉 Сильный сигнал: это когда и фундаментал и техника сигнализируют в одном направлении.

👉 Мы верим, что движения на рынках отражают изменения в экономике. Изменения в экономике отражаются в экономической статистике. Мы разработали правила чтобы определить важные сдвиги в экономических/рыночных условиях

👉 Лучшее что вы можете сделать: напишите свои принципы инвест.решений. Запишите на бумагу и в комп.алгоритмы. Протестируйте на истории и используйте параллельно с вашим мозгом.

👉 Единственный способ преуспеть — делать ставки в которых ты крайне уверен, и диверсифицировать их.

👉 Размер ставок мы варьировали в зависимости от того, насколько были в них уверены.

👉 Зрелость мужчины — способность отклонять хорошие альтернативы для того чтобы последовать за самыми лучшими идеями.

👉 Глупо судить людей до тех пор, пока вы не поставите себя на место этого человека и не посмотрите на ситуацию его глазами.

👉Большинство людей эмоциональны, а не логичны, они слишком сильно реагируют на краткосрочные результаты.

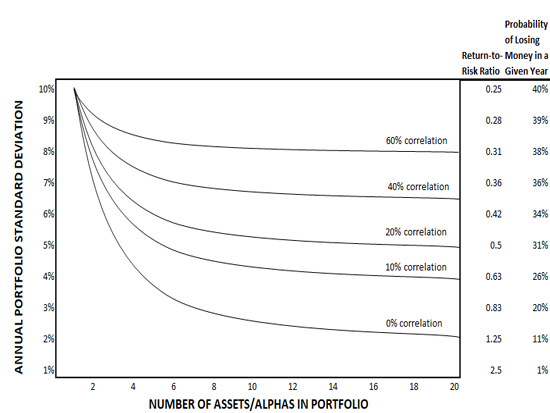

👉 Правильная диверсификация — ключ к снижению риска без снижения доходности

👉 Надо положить в портфель 15-20 нескоррелированных источников дохода, это существенно снизит ваш риск без снижения ожидаемой доходности

👉 Это справедливо и для бизнеса: наличие нескольких несвязанных источников дохода лучше чем один

👉 Ключ: некоррелирующие активы. Если положить 1000 активов с корреляцией 60%, то эффект диверсификации будет не лучше чем с 5 активами

👉 Bridgewater — хедж-фонд, который сделал самое большое количество денег для своих клиентов за всю историю фондов

👉 ERROR LOG — наш первый инструмент менеджмента. Записывали ошибки в журнал и корректировали их.

👉 Мы записывали правила нашей работы десятилетия и они организовались в Work Principles.

👉 Знание ваших слабостей — отличная вещь, потому что это первый шаг к преодолению их. Но ваша эмоциональная половина будет ненавидеть признавать слабости.

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

✏️ Принципы Рэя Далио. Глава 4. Торговые системы

Рекомендация книги: "Человек, который решил рынок"

- 22 апреля 2020, 12:16

- |

The Man Who Solved the Market — одна из лучших книг, чтобы узнать о том, против кого вы играете, активно торгуя на рынке.

Это история хедж-фонда Renaissance Technologies, которому удалось с 1988 года получить среднегодовую доходность 39,1%.Для сравнения доходность у Уоррена Баффета — 20,5% годовых, у Рэя Далио – 12%. В 2019 году книга вошла в шорт-лист лучших книг по версии Financial Times.

Основатель фонда – математик Джим Симонс. До 1978 года он занимался академической наукой после чего решил торговать фьючерсами. Первые 10 лет были ужасными. Без какого-либо опыта он торговал на интуиции, что привело его к тяжелым эмоциональным проблемам.

В середине 80-х годов сотрудники компании опасались, что Симонс может совершить самоубийство. В итоге после неудачного первого десятилетия в 1988 году он решил создать фонд на совершенно новой концепции. Все сделки будут автоматизированы, а эмоциональные решения будут полностью исключены.

( Читать дальше )

5 акций которые тащат S&P500.

- 17 апреля 2020, 19:26

- |

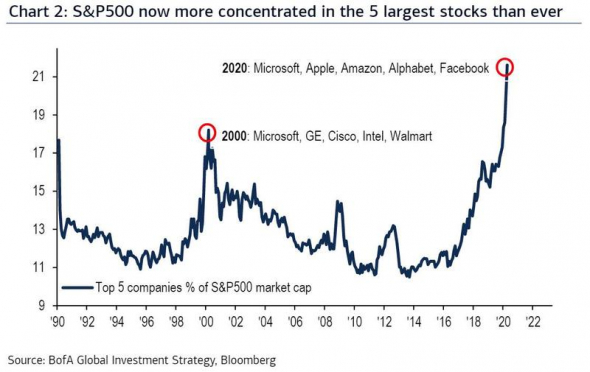

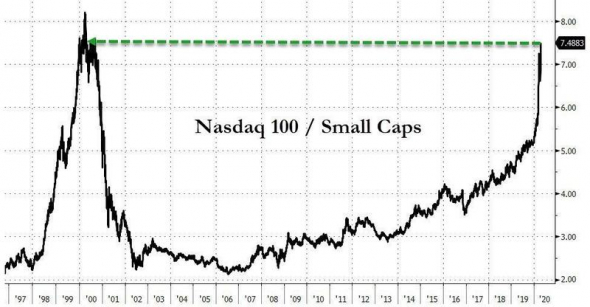

S&P теперь — это всего лишь горстка мега-акций, как показано на графике, самые крупные 5 акций в S&P500 теперь составляют 22% рыночной капитализации, даже выше, чем во время пузыря доткомов.

С учетом того, что расходы на рекламу которые стоят за основной частью доходов от мегатехгигантов рухнут, весь мир скоро поймет, насколько переоцененными они были.

( Читать дальше )

НЕФТЬ.СУПЕРФИЗИК. Просадка -$100млн.

- 16 апреля 2020, 17:59

- |

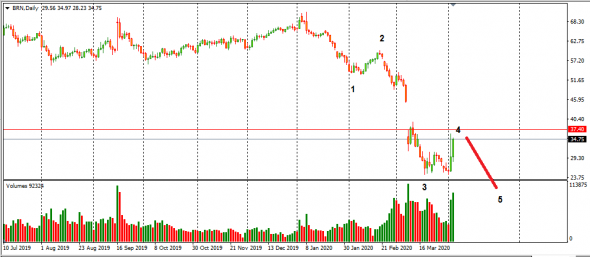

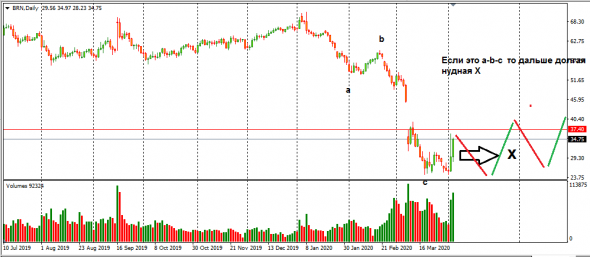

Все что написал в прошлом блоге

НЕФТЬ. СОТ200331. СуперФизик. Серия 4.

исполняется слово в слово.

Выбирайте разволновки, кому что нравится

( Читать дальше )

Доллар дорога в никуда

- 15 апреля 2020, 13:58

- |

Кто заплатит за банкет? По оценкам Goldman Sachs, для финансирования одобренных Конгрессом США пакетов помощи для пострадавших от коронавируса компаний, домашних хозяйств и местных органов власти потребуется эмиссия казначейских облигаций на $3 трлн. Основным покупателем этих бумаг станет ФРС, которая взяла на себя обязательство приобрести неограниченный объем трежерис. Такое вмешательство чревато существенным искажением цен на активы, впрочем, у представителей Федрезерва свой взгляд на вещи. По словам президента ФРБ Кливленда Лоретты Местер, центробанк работает над тем, чтобы рынки нормально функционировали, а не ставит перед собой задачу регулирования цен. Рынки были полностью разрушены и неисправны, и ФРС пришлось сделать все возможное, чтобы они пришли в себя.

Покупатели американских долговых обязательств

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал