Избранное трейдера max

Какой их этих 14 советов от Уоррена Баффетта покажется вам самым ценным?

- 16 октября 2024, 16:04

- |

Вторая пачка пользы от Баффета. Первая была тут

✅Наш метод очень прост: мы пытаемся купить бизнес с хорошей или отличной экономикой, который управляется честным и способным менеджментом и покупаем его по разумной цене. Вот и всё что мы делаем.

✅Я никогда не покупаю акцию, если не смогу объяснить на клочке бумаги почему я это сделал

✅ если вы будете недисциплинированны в мелочах, то в больших вещах вы тоже будете недисциплинированны

(поэтому даже мелкие инвестиции должны быть правильными)

✅ничто так хорошо не заставляет вас думать и упорядочивать мысли, как написание текста

(поэтому не забывайте писать на смартлабе😁)

✅правильный темпарамент + правильное мышление = рациональное поведение

✅Большинство людей интересуются акциями когда ими интересуются все. А надо наоборот: интересоваться, когда больше никто в них не заинтересован

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 43 )

Не в бровь а в глаз: 20 топ советов от Уоррена Баффета, чтобы сделать вас лучшим инвестором

- 14 октября 2024, 18:39

- |

Итак дочитал Дао Баффета на английском языке. Как ни странно, эта книга мне показалась послабее «The TAO of Charle Munger».

Возможно потому, что к той комментарии писал только Кларк, который неплохо соображает, а тут была еще невестка Баффета в соавторах.

Короткое резюме: книга — это набор не самых огненных цитат Баффета с коротким комментарием. Мне уже самому даже показалось что это набор старых избитых клише, но я все равно буду продолжать читать их всю жизнь и повторять-повторять-повторять, чтобы осознать на самом глубинном подсознательном уровне. С 10-го прочтения это все неплохо утаптывается в подсознание👍

Теперь то, что надо запомнить!

✅Большие состояния в Америке не были сделаны кем-то, кто делал 50 бизнесов. Они были сделаны тем, кто делал 1 бизнес.

✅думай ДО того, как подпишешь контракт (сделку), а не после

✅проще не впутываться в проблемы, чем выпутываться из проблем

✅Помни о том, что потерять репутацию можно за 5 минут. Будешь помнить — будешь вести дела по другому.

✅Я не пытаюсь прыгать через 7-футовый барьер, я ищу 1-футовые и прыгаю там) (ищет идеальную сделку)

✅Если я хочу посоветоваться с кем-то, чтобы принять решение, я воспользуюсь зеркалом

✅Думай своей головой. Я никогда не получал хороших идей, разговаривая с другими людьми

( Читать дальше )

Топ-100 фраз от известных инвесторов собраны в одном месте

- 07 октября 2024, 19:43

- |

Чарльз Маккей:

- Люди подвержены стадному мышлению. Они сходят с ума толпой, а приходят в себя медленно и поодиночке

Джон Темплтон:

- На этот раз все по-другому! — самое опасное сочетание слов

- Бычий рынок рождается на пессимизме, развивается на скептицизме, растет на оптимизме и умирает на эйфории

- Все, что происходит сегодня на фондовом рынке — случалось раньше и будет происходить снова

- Помните, что акции никогда не бывают слишком дорогими, чтобы вы могли начать покупать, или слишком дешевыми, чтобы начать продавать

- Нет такой вещи, как отсутствие риска. Есть только выбор, чем рисковать и когда рисковать

- Богатство определяется в первую очередь не результатами инвестиций, а поведением инвестора

- Если ты должен банку сотню фунтов, у тебя проблемы. Но если ты должен банку миллион, проблемы у банка

( Читать дальше )

Гениальные инсайты от Чарли Мангера, часть II

- 05 октября 2024, 13:49

- |

Спасибо, что насыпали лайков, первая часть бесценных идей была тут. Теперь продолжаем!

✅Большую часть времени акции стоят дороже, чем они когда либо заработают денег. Акции почти всегда продаются дороже, чем их долгосрочная внутренняя стоимость

✅Банковский бизнес — очень опасное место для инвестиций. Без глубокого проникновения в бизнес, держись подальше.

✅Лучше прочитать 100 биографий бизнесменов, чем прочитать 100 книг по инвестициям. Так вы изучите 100 бизнес моделей, которые прошли испытание временем.

✅Ничего не делать противоречит человеческой натуре. Вам надо уметь ждать, чтобы купить правильный актив по правильной цене.

✅Читайте 200-300 годовых отчетов в год, а также газету WSJ каждый день.

✅Успешное инвестирование — это комбинация сообразительности и терпения. А потом надо успеть запрыгнуть когда приходит время, потому что окно возможностей не длится долго.

✅Алан Гринспен способный малый, но он идиот

✅Отличный бизнес по справедливой цене — это лучше, чем справедливый бизнес по отличной цене:)) (в долгосрочной перспективе естественно)

( Читать дальше )

Порцайка первоклассной инвестиционной мудрости от Чарли Мангера

- 04 октября 2024, 21:00

- |

Книга очень понравилась.

Все очень коротко, по делу.

Книга состоит из небольших цитат Мангера с развернутыми авторскими комментариями Дэвида Кларка.

Мыслей полезных и правильных в книге очень много. Осталось их все как-то запомнить, выучить. Неплохо бы повторять для этих целей материал регулярно.

✅Привычка: спрашивать у всех людей — какой бизнес лучший из всех которые вы знаете?

✅Действуй только тогда, когда шансы в твою пользу, когда у тебя есть преимущество. Когда акции растут, шансы выгодной инвестиции снижаются, и наоборот.

✅Когда ты покупаешь простую компанию, которая недооценена, ты должен ее продать, когда она достигнет целевой цены. Но если ты покупаешь блестящий бизнес, можно просто сидеть на жопе и не дергаться.

✅Ахренеть, какое долгосрочное преимущество мы получаем, пытаясь последовательно не быть идиотами, вместо того, чтобы пытаться фокусироваться на том, чтобы быть очень умными.

✅Первый лям баксов был самый сложный.

✅Ритейл бизнес сложный

Лучше инвестировать некапиталоемкий бизнес с высоким уровнем денежного потока

✅Инвестиции — ставка на долгосрочную экономику бизнеса

✅Круг компетенций: Знать то, чего ты не знаешь — лучше чем быть выдающимся

( Читать дальше )

Этот пост забанили на Дзене. Поэтому я опубликую его тут

- 30 июля 2024, 16:15

- |

В следующий раз, когда вам будут уверенно рассказывать, что Ютуб (или любую другую иностранную площадку) надо замедлить/забанить, потому что иностранное мешает развитию отечественных платформ, вспомните, что на отечественных платформах все неудобное можно тихонько замести под ковер — никто и не заметит.

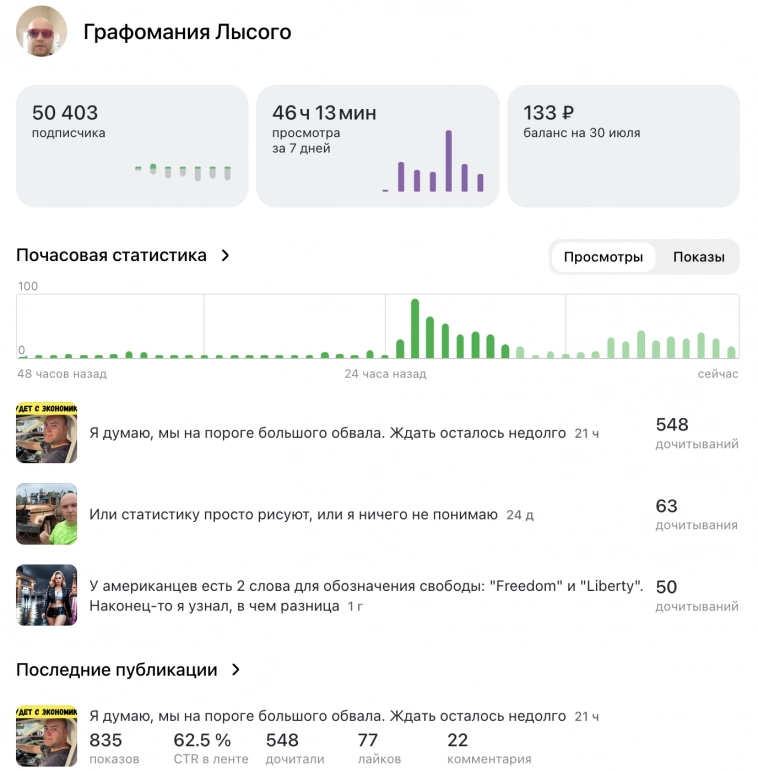

У меня целый канал на 50 тысяч подписчиков так сдох (отправился в теневой бан) на хваленой отечественной платформе Дзен. Поддержка смеется в лицо. Ну ладно, это просто авторская ремарка, вы же не за этим открыли материал.

В общем, вот такой пост. За сутки набрал 500 просмотров. Кто не в курсе алгоритмов соцсетей, CTR 60% — это примерно в 2 раза выше показателя, при котором пост на таком канале должен в норме набирать от 100 тысяч просмотров. Всем интересен пост, но никому его не показывают. Неудобный пост.

Поэтому я решил удалить его с Дзена и опубликовать здесь как оригинальный материал — ибо по теме ресурса.

У меня есть личный индикатор, когда ждать обязательного ополовинивания уровня жизни. Срабатывает безотказно в среднем каждые 5 лет.

( Читать дальше )

Как начать менять своё отношение к жизни и стоит ли вообще начинать

- 26 мая 2024, 08:53

- |

Всем воскресный тузэмун успешного успеха!

Как начать правильно питаться? Как начать заниматься спортом? Как начать следить за своими финансами? Как начать с*ка что-то начать?

Ответ кроется в самом вопросе – нужно просто начать. Легко сказать – трудно сделать. Но так ли страшен чёрт как его малюют?

В начале 2021 года я задавался этими же вопросами, когда вдруг осознал, что жизнь моя перематывается вперед. Для начала я спросил себя – чего я хочу, кем вижу себя через 20 или 30 лет? Что со мной будет спустя годы. И буду ли я вообще существовать спустя годы.

С тем образом жизни, что я вёл, увидеть счастливую старость для меня не представлялось возможным. Поэтому я чётко решил для себя – нужно начать действовать незамедлительно. Не ждать понедельника. Не ждать Нового года. Начать прямо сейчас!

Главное – я определил для себя, что я хочу и чего я жду от жизни. Подумать наперёд, представить себя сквозь годы. И здесь я не пытаюсь объяснить какие-то бытовые вещи, из серии – как начать делать уборку или как уже прикрутить полки в детской (а их реально надо прикрутить). Каким я хочу видеть себя – сильным и смелым, чтоб меня звали джунгли? Или старым, дряблым и немощным, проводящим все свое свободное время в коридорах больниц? Нет. Я выбрал первый вариант.

( Читать дальше )

Как защитить 100% капитала/депозита при инвестировании: создаем структурную ноту

- 24 апреля 2024, 17:14

- |

Крупные банки и брокеры периодически предлагают приобрести у них структурные ноты – сложный инвестиционный продукт, предполагающий защиту капитала/депозита и доступный только квалифицированным инвесторам. Такие инструменты подойдут для консервативных инвесторов, которые видят хороший потенциал роста в каких-либо активах (акциях, товарных активах, валютах и проч.), но при этом опасаются возможного их падения. Именно для таких случаев и создаются структурные ноты. Несмотря на такое «страшное» название, самостоятельно их «изготовить» довольно просто, чем мы и займемся.

( Читать дальше )

Фиксируем доходность на десятилетие?

- 13 апреля 2024, 09:09

- |

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

( Читать дальше )

Измените мысли — изменится и жизнь!

- 09 апреля 2024, 23:46

- |

Многие после этого поста сочтут меня сумасшедшим и напишут много гневных отзывов в комментах. Но эти правила я взял не из воздуха, перелопатил море литературы я применяю их на практике и в личной жизни. И вы знаете, если это знать, жизнь становиться намного веселее. Конечно, это все ненаучно и относится к жанру фантастики, но это работает. К этому пришли многие ученые, многие психологи. Правда я вам расскажу об этом с точки зрения научной фантастики, так как описать с этой точки зрения намного проще.

Начал я всё это «дерьмо» постигать очень давно, лет 15 — 20 назад, когда открыл свой первый бизнес, после чего находился в постоянном стрессе, ну а когда пришел в жизнь трейдинг, стресс усилился стократно. В итоге, пройдя через огонь и воду я попал на цигун к одному мастеру. После чего жизнь улучшилась, не физически а ментально.

Я начал копать дальше и понял, что все религии, учения, психологи, говорят по сути об одном.

Измените мысли — изменится и жизнь!

Вышеописанное изречение, хорошо работает совместно с ДАОСКОЙ философий и главным трактом ДАО ДЭ ДЗИНЬ. Есть даже автор Вейн Дайр, который даоский трактак, перевел и расшифровал с точки зрения европейского мышления. У него есть книга с таким же названием.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал