SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sam

Банки RU: Экспресс-оценка краткосрочного состояния банка

- 03 сентября 2013, 15:02

- |

Кто-то положил в банк деньги на вклад, кто-то только собирается это сделать, а кто-то просто выбирает контрагента.

Вообще, при какой-то «экспресс-оценке» можно смотреть на показатели банковской ликвидности (от ЦБР) — Н1, Н2, Н3, Н4 и т.д.

Однако, дабы не «затмевать» себе голову множеством показателей и прогнозируя ситуацию в течении месяца, я бы рекомендовал обратить внимание на следующий показатель:

«Активы до 30 дней / Пассивы до 30 дней» желательно, чтобы показатель был больше 70%; лучше 80%.

Также, обращайте внимание на «валюта баланса» (или просто баланс) больше 2 млрд. руб.

Итак, что же у нас входит в активы и пассивы (дабы Вы могли это посмотреть в балансе):

Активы:

( Читать дальше )

Вообще, при какой-то «экспресс-оценке» можно смотреть на показатели банковской ликвидности (от ЦБР) — Н1, Н2, Н3, Н4 и т.д.

Однако, дабы не «затмевать» себе голову множеством показателей и прогнозируя ситуацию в течении месяца, я бы рекомендовал обратить внимание на следующий показатель:

«Активы до 30 дней / Пассивы до 30 дней» желательно, чтобы показатель был больше 70%; лучше 80%.

Также, обращайте внимание на «валюта баланса» (или просто баланс) больше 2 млрд. руб.

Итак, что же у нас входит в активы и пассивы (дабы Вы могли это посмотреть в балансе):

Активы:

- Касса, кроме сч.20209

- Корр.сч. (в рублях)

- Корр.сч. (в валюте)

- МБК

- Кредиты юр.лицам и индивид.предпринимателям

- Просроченная задолженность по предоставленным кредитам юр.лицам и индивид.предпринимателям

- Кредиты физ.лицам

- Просроченная задолженность по предоставленным кредитам физ.лицам

- Вложения в приобретенные права требования

- Госбумаги (с учетом РЕПО)

- Облигации (с учетом РЕПО)

- Акции (с учетом РЕПО)

- Прочие размещенные средства (РЕПО)

- Прочие размещенные средства (резиденты)

- Прочие размещенные средства (нерезиденты)

- Векселя банков

- Прочие векселя

( Читать дальше )

- комментировать

- 108 | ★52

- Комментарии ( 40 )

Посты бывалых ( Ataman,Neo и К)

- 24 августа 2013, 19:40

- |

Сегодняшняя тема «От меня ушла жена» вызвала широкий отклик обитателей сего ресурса.

Это в общем-то понятно- проблема актуальна для торгующих на рынке. Причин много, они разные

-но есть среди них те –которые чаще встречаются среди подобных историй. Вы их знаете…

Это прежде всего отсутствие стабильного результата даже после многолетнего занятия этим направлением… Огромные психологические нагрузки, которые далеко не все выдерживают ..

Особенно удручает последнее время активное развитие околорыночной тусовки и уровень обсуждения рыночных вопросов в том числе здесь… Масса зазывал на эту мясорубку –которые по уровню своего развития и понимания рыночных механизмов находятся ниже плинтуса. Многие хорошо их знают… Но разговор сейчас чуть не о том.

Сам на рынок попал довольно давно… в лихой 98 год. Начал с «хорошего» ДУ –на все..-засадили в фантики надолго… Был перерыв (чему рад) лет пять…Выбрался потрёпанным –но Жив и не в минусе-но это отдельная история…За некий опыт у рынка заплатил достойную плату…

( Читать дальше )

Это в общем-то понятно- проблема актуальна для торгующих на рынке. Причин много, они разные

-но есть среди них те –которые чаще встречаются среди подобных историй. Вы их знаете…

Это прежде всего отсутствие стабильного результата даже после многолетнего занятия этим направлением… Огромные психологические нагрузки, которые далеко не все выдерживают ..

Особенно удручает последнее время активное развитие околорыночной тусовки и уровень обсуждения рыночных вопросов в том числе здесь… Масса зазывал на эту мясорубку –которые по уровню своего развития и понимания рыночных механизмов находятся ниже плинтуса. Многие хорошо их знают… Но разговор сейчас чуть не о том.

Сам на рынок попал довольно давно… в лихой 98 год. Начал с «хорошего» ДУ –на все..-засадили в фантики надолго… Был перерыв (чему рад) лет пять…Выбрался потрёпанным –но Жив и не в минусе-но это отдельная история…За некий опыт у рынка заплатил достойную плату…

( Читать дальше )

Сравнение индексов жилья и ММВБ.

- 23 августа 2013, 22:05

- |

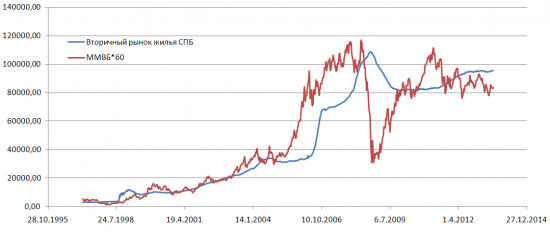

В продолжение недавно поднятой темы уважаемым FXFighter по ценам рынка жилья СПб(ч1 и ч2), обратил внимание что график цен с сайта bn.ru и описание динамики походит на график ММВБ, наложив их, получил такой график

Вот и думаю сейчас, с одной стороны, хочется зашортить жилье, а с другой войти в лонг по ММВБ, но где-то здесь противоречие.

Кто что думает?

Вот и думаю сейчас, с одной стороны, хочется зашортить жилье, а с другой войти в лонг по ММВБ, но где-то здесь противоречие.

Кто что думает?

К вопросу об инвестировании в недвижимость ч.2

- 23 августа 2013, 09:46

- |

Вопросов по первой части было много, в комментах отвечать я посчитал неправильным. Поэтому сделаю следующую часть. Итак:

FXFighter, на сколько помню за последние примерно 15 лет недвижка росла на 21% в год в среднем, а инфляция средняя получилась около 15%… так что и тут я бы поспорил.

На самом деле немного сложнее. Смотрите сюда: www.bn.ru/graphs/index.php?singlgraph=main

За «последние 15 лет» недвижимость пережила несколько периодов. А именно это «Инфляционно-инвестиционный рост» с 90-х годов по 2004-й. Время, когда можно было купить руины около Невского, подождать ничего не делая – и продать с наваром. В 2004-м этот золотой период кончился, и начался «Период застоя». По сути, рынок города уже тогда был продан целиком. А вернее, все платежеспособные покупатели закупились, и их просто не осталось. Застой продолжался полтора года: с 2004 по начало 2006-го. Это время, когда владельцы недвижимости натурально испытывали жуткий прессинг покупателей. Цены от декларируемых можно было отжимать на 20-30%, поэтому статистика, построенная на цене предложения, не совсем адекватно отражает этот период. Но мы ориентируемся на этот источник, других нет. Пусть так и будет.

( Читать дальше )

FXFighter, на сколько помню за последние примерно 15 лет недвижка росла на 21% в год в среднем, а инфляция средняя получилась около 15%… так что и тут я бы поспорил.

На самом деле немного сложнее. Смотрите сюда: www.bn.ru/graphs/index.php?singlgraph=main

За «последние 15 лет» недвижимость пережила несколько периодов. А именно это «Инфляционно-инвестиционный рост» с 90-х годов по 2004-й. Время, когда можно было купить руины около Невского, подождать ничего не делая – и продать с наваром. В 2004-м этот золотой период кончился, и начался «Период застоя». По сути, рынок города уже тогда был продан целиком. А вернее, все платежеспособные покупатели закупились, и их просто не осталось. Застой продолжался полтора года: с 2004 по начало 2006-го. Это время, когда владельцы недвижимости натурально испытывали жуткий прессинг покупателей. Цены от декларируемых можно было отжимать на 20-30%, поэтому статистика, построенная на цене предложения, не совсем адекватно отражает этот период. Но мы ориентируемся на этот источник, других нет. Пусть так и будет.

( Читать дальше )

К вопросу об инвестировании в недвижимость или куда ведет клиентов Арсагера и подобные

- 22 августа 2013, 17:37

- |

Часто от трейдеров слышу очно и заочно что-то типа «задолюбала колбасня, куплю квартирку (три, пять) и буду сдавать. Неждвига всегда растет!».

Часто такой взгляд практикуется и профессиональными участниками рынка. Так, есть так называемые паевые инвестиционные фонды недвижимости". Типа пайщик, сложив свои денежки с деньгами других пайщиков, купит при помощи управляющей компании классный торговый центр и сто квартирок — и будет жить припеваюче, складывая в карман прибыль от сдачи в аренду и от роста цены недвижимости.

Так вот, это неправда. Не бывать этому, по крайней мере до полного обнуления. Профи УК (в т.ч. Арсагера) делают заумную аналитику, куда включают аж денежный агрегат, в результате получается, что бетон у нас д.б. золотой, и уж точно в разы дороже европейского. А если рассмотреть цифирки рынка недвижимости, то получается очень тускло. Давайте посмотрим по Питеру.

Данные по 2007-му году из статьи о рынке недвижимости:

Основной товар петербургского рынка жилой недвижимости — это квартиры. В общую цифру — 1 771 869 штук — входит и такое «родимое пятно социализма», как помещения общежитий (всего 1731,9 тыс. кв.м жилой площади). Собственно квартир меньше — 1 755 310. Количественно преобладают «двушки» — 40,1%, на втором месте (30,1%) —трехкомнатные. Эти две основные категории примерно равны по площади и составляют 71,5% всего петербургского жилья. Четырех- и более комнатные — это всего 7% от общего числа петербургских квартир.

Если квартиры заселить равномерно, то есть «один человек — одна комната» (идеальный вариант, который удовлетворит подавляющую часть населения), получится, что существующий жилой фонд может поглотить 40,1%(1755310) * 2 + 30,1%(1755310) * 3 + 7%(1755310) * 4 + (100% — 40,1% — 30.1% — 7%)(1755310) * 1 = 1407758.62 + 1585044.93 + 491486.8 + 400210.68 = 3884501.03 ~= 3.9млн.чел.

Попробуем осознать полученные данные.

1. Если построить жильё ещё для (5млн — 3.9млн) = 1.1млн. человек, то есть увеличить жилой фонд на 1.1 / 5 = 22% (от 104млн.м., приведённых в статье) = 23млн.м., то рынок недвижимости просто остановится — квартиры продавать будет некому.

2. Это статья за 2007г, а население за 2013. С тех пор уже введено 14млн.м (без 2013г.). Осталось 9млн.м. до полного насыщения рынка по приведённым условиям (человеку — по комнате). Это ввод за 3-4 года, один из них уже почти закончился, больше трети из этих 9млн. уже заложено и продаётся. Единственный шанс строителей на перекос в структуре предложения, который сделал бы часть построенного жилья невостребованным. Этим строители сейчас и занимаются — лепят никому не нужные уже в ближайшее время однушки и студии.

( Читать дальше )

Часто такой взгляд практикуется и профессиональными участниками рынка. Так, есть так называемые паевые инвестиционные фонды недвижимости". Типа пайщик, сложив свои денежки с деньгами других пайщиков, купит при помощи управляющей компании классный торговый центр и сто квартирок — и будет жить припеваюче, складывая в карман прибыль от сдачи в аренду и от роста цены недвижимости.

Так вот, это неправда. Не бывать этому, по крайней мере до полного обнуления. Профи УК (в т.ч. Арсагера) делают заумную аналитику, куда включают аж денежный агрегат, в результате получается, что бетон у нас д.б. золотой, и уж точно в разы дороже европейского. А если рассмотреть цифирки рынка недвижимости, то получается очень тускло. Давайте посмотрим по Питеру.

Данные по 2007-му году из статьи о рынке недвижимости:

Основной товар петербургского рынка жилой недвижимости — это квартиры. В общую цифру — 1 771 869 штук — входит и такое «родимое пятно социализма», как помещения общежитий (всего 1731,9 тыс. кв.м жилой площади). Собственно квартир меньше — 1 755 310. Количественно преобладают «двушки» — 40,1%, на втором месте (30,1%) —трехкомнатные. Эти две основные категории примерно равны по площади и составляют 71,5% всего петербургского жилья. Четырех- и более комнатные — это всего 7% от общего числа петербургских квартир.

Если квартиры заселить равномерно, то есть «один человек — одна комната» (идеальный вариант, который удовлетворит подавляющую часть населения), получится, что существующий жилой фонд может поглотить 40,1%(1755310) * 2 + 30,1%(1755310) * 3 + 7%(1755310) * 4 + (100% — 40,1% — 30.1% — 7%)(1755310) * 1 = 1407758.62 + 1585044.93 + 491486.8 + 400210.68 = 3884501.03 ~= 3.9млн.чел.

Попробуем осознать полученные данные.

1. Если построить жильё ещё для (5млн — 3.9млн) = 1.1млн. человек, то есть увеличить жилой фонд на 1.1 / 5 = 22% (от 104млн.м., приведённых в статье) = 23млн.м., то рынок недвижимости просто остановится — квартиры продавать будет некому.

2. Это статья за 2007г, а население за 2013. С тех пор уже введено 14млн.м (без 2013г.). Осталось 9млн.м. до полного насыщения рынка по приведённым условиям (человеку — по комнате). Это ввод за 3-4 года, один из них уже почти закончился, больше трети из этих 9млн. уже заложено и продаётся. Единственный шанс строителей на перекос в структуре предложения, который сделал бы часть построенного жилья невостребованным. Этим строители сейчас и занимаются — лепят никому не нужные уже в ближайшее время однушки и студии.

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (часть2)

- 16 августа 2013, 01:43

- |

Часть №1 -тут http://smart-lab.ru/blog/135633.php

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Проект «Разумный инвестор»: практическая часть. Запись #1.

- 01 августа 2013, 15:04

- |

В продолжение http://smart-lab.ru/blog/127845.php, http://smart-lab.ru/blog/ideas/129270.php и http://smart-lab.ru/blog/mytrading/130434.php — вот я и подошел к практической реализации своего проекта. Все обязательства улажены, и кроме того осталась некая сумма денежных средств, свободная для инвестирования.

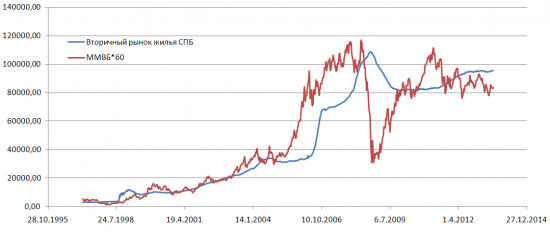

За последний месяц рынок акций подрос (в середине июля был мощный скачок – «шортокрыл»). Ниже изменения ММВБ и акций из моего теоретического портфеля (портфель #1 – это акции, входящие в ММВБ, портфель #2 – акции, вне ММВБ).

( Читать дальше )

Брокерская комиссия. Мелочи, на которые стоит обратить внимание.

- 28 июля 2013, 21:31

- |

Сейчас вновь вернулся к теме брокерских комиссий. С 2007 года работаю с ООО «Компания БКС», всё в принципе устраивает. Я даже счет открыл в Новосибирске — ни разу не появляясь в офисе БКС – по электронной почте сканы и оригиналы по обычной почте (тогда я жил в небольшом сибирском городке в 300 км восточнее Новосибирска, где не было никаких брокеров, три банка и один интернет-провайдер Сибирьтелеком, с которым были проблемы, что проще было интернет сделать через спутниковую тарелку, да уж ну и времена), деньги через банк перевел.

С начала этого года все деньги вывел на личные нужды – осталось лишь 4 копейки на счете…) А сейчас буду опять заводить, и далее планирую при возможности для покупок регулярно пополнять счет по 30-50 тысяч рублей в месяц.

( Читать дальше )

Теория инвестиционных "часов" в планировании инвестиций. Статейка homemade...

- 15 июля 2013, 15:02

- |

Сразу скажу, статью писал за два дня, чтобы сделать презентацию и выступить на конференции, к российскому рынку пока малоприменимо, но дает интересную базу для дальнейших исследований. Да и просто это любопытно!)

Статья ВШЭ, которая объясняет, почему данная теория малоприменима к России:

https://dl.dropboxusercontent.com/u/8274439/Cyclical%20mechanisms%20in%20the%20US%20and%20Russia%20-%20why%20are%20they%20different.pdf

Исторический опыт развития мировой экономики показал, что динамика экономических процессов носит циклический характер: рост обязательно сопровождается спадом, за которым следует восстановление и новый рост. Общей тенденции к экономическому росту сопутствуют периодические колебания уровня экономической активности: чередование сокращения и расширения объемов производства, инвестиций, снижения и повышения уровней доходов, занятости, цен, процентных ставок, а также цен на различные финансовые инструменты.

( Читать дальше )

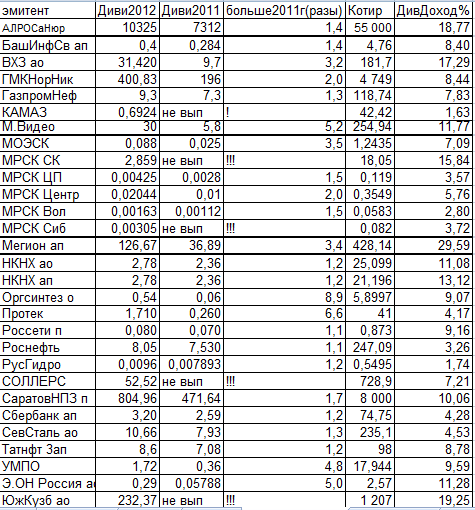

Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года

- 14 июля 2013, 17:07

- |

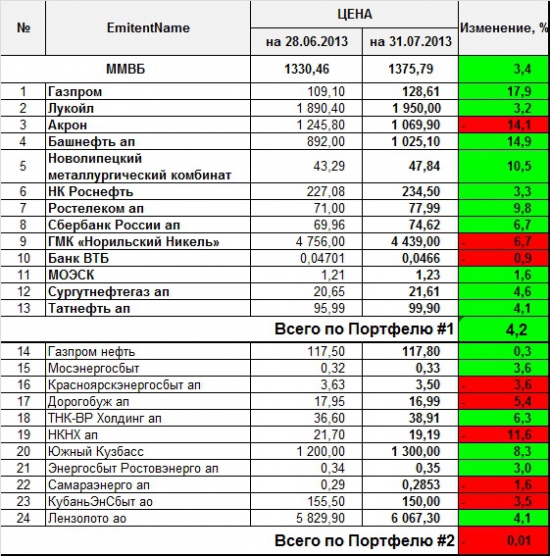

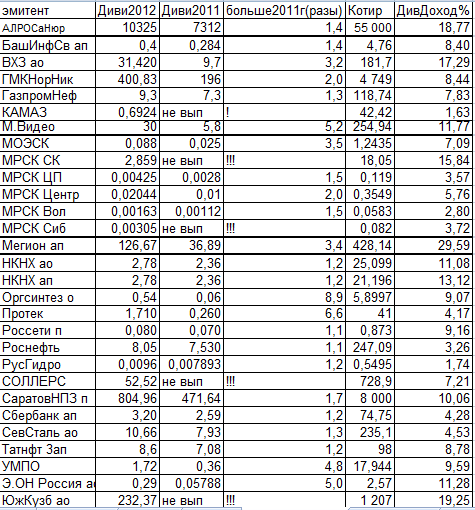

В комментах кпредыдущему блогу «Реквием по дивидендам» было высказано пожелание рассмотреть таблицу, отражающую рост размера дивидендов по итогам 2012 года, чтобы обзор дивидендного сезона 2013 года не выглядел однобоко.

Не вопрос. Вот таблица, так сказать ударников дивидендного производства, нарастивших дивидендные выплаты в 2013 году по итогам 2012 года.

И, мне кажется, будет интересно посмотреть не только увеличившийся размер дивиденда, но и дивидендную доходность на текущий момент. Поэтому котировки в таблице даны на закрытие пятницы, 12 июля 2013 года

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

Не обессудьте: бесспорного лидера по размеру дивидендов и дивидендной доходности

( Читать дальше )

Не вопрос. Вот таблица, так сказать ударников дивидендного производства, нарастивших дивидендные выплаты в 2013 году по итогам 2012 года.

И, мне кажется, будет интересно посмотреть не только увеличившийся размер дивиденда, но и дивидендную доходность на текущий момент. Поэтому котировки в таблице даны на закрытие пятницы, 12 июля 2013 года

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />Не обессудьте: бесспорного лидера по размеру дивидендов и дивидендной доходности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал