Избранное трейдера sam

Криптовалюта: Ethereum Classic (ETC)

- 02 января 2018, 15:54

- |

Делаю серию постов о разных крипто-монетках. №13

Ethereum Classic (ETC) — блокчейн-криптоплатформа разработки децентрализованных приложений на базе смарт-контрактов с открытым исходным кодом. Представляет из себя децентрализованную Тьюринг-полную виртуальную машину, Виртуальную Машину Эфириума (EVM), которая может исполнять программы на публичных узлах сети.

Ethereum Classic предоставляет валюту «Эфир» (Классический Эфир, Classic Ether, ETC), который может передаваться от одного участника сети другому и используется для оплаты вычислений, производимых публичными узлами сети, а также возможность создавать собственные цифровые активы (токены) на блокчейне Ethereum Classic. Эфир, оплаченный за произведенные вычисления, называется «Газ» (Gas). Газ служит не только для оплаты за произведенные вычисления, но и предотвращает DDOS-атаки на сеть.

( Читать дальше )

- комментировать

- 258 | ★6

- Комментарии ( 19 )

Рост не значит "не стоимость". Интересные ссылки и размышления на тему.

- 31 декабря 2017, 12:33

- |

Пару интересных статей попались в блоге Newfound Research. Первая, под названием Growth is not «not value» послужила мне поводом для написания сего краткого перевода, с дополнительными размышлениями.

Как известно, акции(и фонды акций) часто классифицируют по инвестиционным стилям, и эта классификация обычно выглядит так(приведен популярный вариант Morningstar):

Акцию(или фонд) относят к одному из 9 квадратов-стилей, на основе размера(т.е. капитализации) компании — по вертикали, и стиля рост/стоимость — по горизонтали. На картинке выше приведен пример какой-то крупной компании стоимости.

Если с классификацией по размеру всё относительно понятно, то с распределением по росту и стоимости связан один интересный нюанс, который обсудим дальше. Немного истории: компания Morningstar изначально(с 1992 года) делала классификацию по росту/стоимости на основе 2-х мультипликаторов P/E и P/BV, строя агрегированный рейтинг и относя компании с низкими значениями — к стоимости, а высокими — росту. «Рост» в данном случае обозначал лишь то, что компания относительно дорогая, реальный рост не измерялся. В 2002 Morningstar поменяла методологию, теперь рост и стоимость начали оцениваться отдельно. Для ранжирования по стоимости начали использовать P/E, P/BV, P/CF, P/S и див.доходность, а для роста — рост исторической и ожидаемой прибыли(E), балансовой стоимости(BV), денежного потока(CF), продаж(S). Всего получилось 10 критериев: 5 для стоимости, 5 для роста. Критерий оценки роста/стоимости из линейного превратился в двумерный, для наглядности его можно представить следующей картинкой, по горизонтали отложен рост(чем правее, тем больше), по вертикали — стоимость(чем выше, тем больше):

( Читать дальше )

итоги года и возвращение джедая

- 31 декабря 2017, 12:29

- |

( Читать дальше )

200 американских ETF станут доступны к покупке в России

- 29 декабря 2017, 23:24

- |

На Санкт-Петербургской бирже с 2018 года будут доступны 200 ETF.

В том числе:

- SPDR S&P 500 (SPY),

- PowerShares QQQ Trust (QQQ),

- iShares MSCI Emerging Index Fund (EEM),

- SPDR Select Sector Fund — Financial (XLF),

- iShares MSCI EAFE ETF (EFA),

- iShares 20+ Year Treasury Bond ETF (TLT),

- iShares Core S&P 500 ETF (IVV),

- iPath S&P 500 VIX Short Term Futures ETN (VXX),

- SPDR Gold Trust (GLD).

Про Ивана, Татарина, ЛЧИ и т.д.

- 29 декабря 2017, 11:38

- |

Не призываю восхвалять ни того ни другого, но ведь лень же всем сделать дотошный подсчет и увидеть как всё обстоит на самом деле...

Заняло это у меня минут 8 времени.

Качаем файл всех сделок с сайта ЛЧИ ну и дальше простейшая комбинаторика и итоговый результат:

Первая колонка — бумага, которой торговал DISCIPLINE.[1] «SBERP: 82269»

[1] «MGNT: 78916»

[1] «GMKN: 43875»

[1] «PLZL: 41050»

[1] «AFLT: 37655»

[1] «RASP: 32535»

[1] «TATN: 28656»

[1] «ROLO: 25770»

[1] «TGKO: 23716»

[1] «SBER: 22041»

[1] «GRNT: 20124»

[1] «RSTI: 12628»

[1] «DASB: 12120»

[1] «VTBR: 11719»

[1] «FESH: 11295»

[1] «AFKS: 10566»

[1] «BANE: 10207»

[1] «CHMF: 9941»

[1] «NLMK: 8953»

[1] «SNGS: 7446»

[1] «SELGP: 7177»

[1] «MSTT: 7117»

[1] «PRFN: 6580»

[1] «MRKP: 5962»

[1] «MFON: 5651»

[1] «MTLRP: 5487»

[1] «TATNP: 5309»

[1] «ALRS: 4943»

[1] «RTKM: 4840»

[1] «SNGSP: 4300»

[1] «MRKV: 3828»

[1] «MSNG: 3452»

[1] «AVAZ: 3439»

[1] «LKOH: 3338»

[1] «AKRN: 2977»

[1] «DIXY: 2617»

[1] «ENRU: 2405»

[1] «HYDR: 2322»

[1] «TRNFP: 2100»

[1] «SELG: 1792»

[1] «MOEX: 1592»

[1] «ROSN: 1501»

[1] «APTK: 1494»

[1] «MTLR: 1455»

[1] «NKNCP: 1343»

[1] «AVAZP: 1328»

[1] «NMTP: 1080»

[1] «KMAZ: 940»

[1] «LSNGP: 850»

[1] «RGSS: 767»

[1] «IRGZ: 682»

[1] «BANEP: 636»

[1] «VSMO: 580»

[1] «MTSS: 579»

[1] «UNAC: 545»

[1] «OGKB: 458»

[1] «RSTIP: 354»

[1] «GTLC: 194»

[1] «FEES: 6»

[1] «MVID: 0»

[1] «PRTK: -90»

[1] «PHOR: -346»

[1] «RBCM: -393»

[1] «LNTA: -433»

[1] «PIKK: -729»

[1] «GAZP: -1161»

[1] «YNDX: -1620»

[1] «TRMK: -1896»

[1] «ACKO: -2372»

[1] «POLY: -3734»

[1] «DSKY: -4139»

[1] «MRKC: -5041»

[1] «RUAL: -17560»

[1] «MAGN: -19182»

Вторая колонка — итоговый финрез по данной бумаге за конкурс.

Общий вывод прост… прибыль сформирована не торговлей неликвидами.

Посыл Ивана не верен....

Про остальное не могу судить на счет переливов и т.д. и т.п.....

Россети - совет директоров утвердил новую дивидендную политику компании

- 27 декабря 2017, 19:55

- |

Основные изменения Положения о дивидендной политике ПАО «Россети» касаются порядка определения размеров дивидендных выплат. Дивидендная политика Общества основывается на принципах соответствия законодательству РФ, распоряжению Правительства Российской Федерации от 29.05.2017 № 1094-р и стандартам корпоративного управления; обеспечения баланса интересов акционеров Общества и потребностей Общества в средствах для развития и выполнения общеотраслевых функций, в соответствии со Стратегией развития электросетевого комплекса, а также определения размера дивидендов в

( Читать дальше )

Инвестиционная стратегия на 2018 год

- 27 декабря 2017, 18:12

- |

Инвестиционная стратегия представляет мнения по доходностям классов активов, которые используются в управлении портфелями наших клиентов. Прогнозы влияют на доли инструментов, которые будут немного отличаться от стратегических, то есть заданных изначально при составлении инвестиционной декларации. Мы не рекомендуем использовать выводы стратегии для краткосрочных рискованных спекуляций. Здесь представлена краткая версия стратегии, полную можно прочитать по ссылке.

Валюты

Доллар

ФРС продолжит ужесточать денежную политику, сокращая свой баланс и повышая процентные ставки. Это приведет к ускорению оттока капитала с развивающихся рынков, в том числе и России. Кроме того, мы ждем небольшого снижения цен на нефть. Базовый прогноз по доллару на 2018 год +10%

Евро

Мы ожидаем роста евро в следующем году, как относительно доллара, так и рубля. Главным фактором восстановления европейской валюты должно стать более активное ужесточение политики ЕЦБ на фоне уверенного экономического роста в Европе.

( Читать дальше )

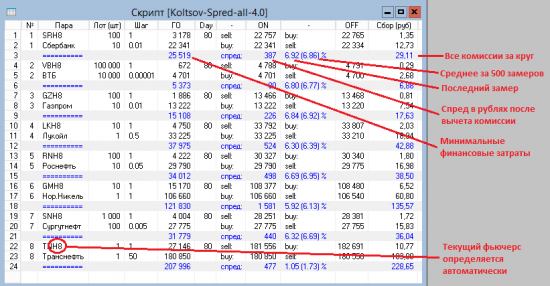

Анализатор спреда (спот-фьючерс) для QUIK.

- 25 декабря 2017, 20:28

- |

В свое время у меня была задумка — посмотреть какой в реальности (включая комиссии) спред между спотом и фьючерсом и стОит ли его торговать. Так как, ни С#, ни Lua я, пока, не изучил, то пришлось писАть на Qpile…

Торговый функционал в скрипте не прописывал, поэтому его можно использовать только, как анализатор.

Кому надо – забирайте, так как я решил для себя дальше эту тему не развивать (по крайней мере пока)…

Выглядит интерфейс вот так:

Особенности:

— текущий фьючерс определяется автоматически, в день экспирации автоматически переключается на новый;

— перед использованием надо указать папку в настройках пользователя для расчетов;

— в скобках отражается средний процент за последние 500 замеров для объективности расчетов (цифру можно менять в настройках пользователя);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал