Избранное трейдера Альфа Капитал

Стратегические возможности российского рынка. Оценили FCF Yield

- 11 марта 2022, 16:04

- |

Продолжаем анализировать стратегические возможности российского рынка. Мы сделали расчеты по российским ресурсным компаниям, которые в текущей ситуации могут стать основными бенефициарами слабого рубля, высоких цен на сырье, а также специфических рисков новых реалий. Следует подчеркнуть, что часть компаний испытывает проблемы с продажей продукции на экспорт, поскольку перевозчики отказываются ее брать. Ситуация скорее всего носит временный характер и вряд ли продлится слишком долго. Тем не менее на это конечно стоит сделать дисконты, объемы в конце 1 кв и начале 2 кв могут быть ниже обычных. В первую очередь под этим риском находятся компании черной металлургии (НЛМК, Северсталь, ММК), а также нефтяники (тут проблемы с экспортом пока у всех).

Мы сделали расчет в разных сценариях цен на ресурсы/ курса рубля (объемы продукции оставили на уровне прошлого года) и решили показать не дивидендную доходность, а Free Cash Flow (FCF yield), т.е. сколько компания может генерировать денег на текущую капитализацию, каким количеством денег располагает для выплаты дивидендов, байбэков и пр. Фактически

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Комментарий по российскому рынку

- 10 марта 2022, 11:01

- |

Нейтральный статус Украины открывает возможные точки для диалога. Украина согласилась объявить нейтральный статус и выдвинула для этого условия предоставления гарантий безопасности страны. Соответствующее заявление от имени правящей партии «Слуга Народа» сделано после того как была признана невозможность вступления Украины в НАТО в ближайшие годы. Учитывая, что нейтральный статус Украины был одной из целей российской стороны, можно осторожно предположить, что взаимные интересы и точки для диалога могут быть найдены в ближайшее время.

Россия вводит запрет на экспорт ресурсов. Президент указом 8 марта поручил правительству до конца года обеспечить запрет и ограничение на ввоз и вывоз из страны продукции и сырья – как ответная мера на санкции запада. Напоминаем, что доля Российского производства в мировом потреблении отдельных видов ресурсов достаточно большая – так, в палладии 45%, в нефти – 11%, в газе 17%, в алмазах – 27%, платине – 15%, алюминии, меди, никеле — 5%, калийные удобрения – 20%. При введении запрета на экспорт в «недружественные» страны российские поставщики могут переориентировать потоки в первую очередь в Азию (Китай, Индия), хотя, вероятно, это потребует определенного времени, возможно дополнительных логистических затрат и/или дисконта к цене продажи. Продолжение экономической войны будет способствовать сохранению высокой волатильности цен на ресурсные товары, особенно принимая во внимание растущие риски санкционного давления уже на Китай со стороны США, если КНР не присоединится к антироссийским санкциям, по заявлению министра торговли США.

( Читать дальше )

Что делать, когда откроются торги на Мосбирже?

- 04 марта 2022, 15:41

- |

При курсе 110-120 рублей за доллар, комиссии брокеров 12% и реальном курсе близком к ~120-135р. (110-120р + 12%) покупка валюты может потерять свою актуальность, тем не менее, существенные потоки капитала пытаются выйти в «узкую дверь».

При таком курсе и ценах на сырье мы можем увидеть следующие последствия:

- Двузначная инфляция в 2022г и не только. Где прятаться от инфляции? Реальные активы.

- Торговый баланс. Самая сложная история, пока мы видим остановки поставок сырья — покупатели не понимают новых санкционных правил. Чтобы разобраться потребуется время, после чего экспорт может быть восстановлен. За 2021 год экспорт составил 496 млрд долларов, импорт 304 млрд долларов (~192 млрд долларов). В условиях невозможности вывода за рубеж частного капитала, скорее всего сальдо можно будет считать как разницу экспорта и импорта с погрешностью на оплату услуг, которая также сожмется. По текущим ценам на сырье экспорт из России может превысить 650-750 млрд долларов. Если сделать дисконт на задержки в поставках, нормализацию цен и прочее и предположить, что объем экспорта может

( Читать дальше )

Ответные санкции. Где дно?

- 01 марта 2022, 14:53

- |

Смартлабовцы, всем привет! Продолжаем следить за ситуацией и давать наш взгляд на текущую обстановку.

За последние сутки общая логика санкций западных стран и ответных мер РФ не изменилась. В основном мы наблюдали усиление и уточнение уже объявленных мер, а также присоединение стран к уже объявленным ограничениям.

Продолжается процесс разделения российского и мирового финансового рынка: российских резидентов продолжают выжимать из западной финансовой системы, Россия усиливает давление не нерезидентов.

Санкции на физические лица: в черный список попали крупные российские бизнесмены

- Среди них оказались акционеры Альфа Групп Михаил Фридман и Петр Авен. Данные санкции относятся к категории персональных/блокирующих и предполагают запрет на въезд и транзит через Европу, а также заморозку всех средств и экономических ресурсов, принадлежащих, находящихся во вложении или под контролем подсанкционных лиц. Такие санкции обязательны для применения на европейской территории и европейскими лицами.

( Читать дальше )

Санкции на ЦБ РФ, действия регулятора, ограничения на торговлю

- 28 февраля 2022, 14:19

- |

За последние несколько дней новостной фон оставался крайне напряжённым, причем новости приходили с самых разных сторон. Кратко по тем моментам, которые касаются финансового рынка в наибольшей степени:

Ограничения на операции с ценными бумагами

- Ограничение на продажу российских бумаг нерезидентами

Самое сильное давление на российский рынок в последнее время оказывали продажи нерезидентами, поэтому данное решение может способствовать стабилизации рынка. Вопрос в том, что при снятии данного ограничения до того, как ситуация стабилизируется, причем не только в части движения котировок, но и геополитической ситуации, может возникнуть новая волна продаж. Покупать российские бумаги они пока могут, вот вопрос, захотят ли. И захотят ли после снятия данного ограничения.

- Внутренний рынок акций и облигаций

Операции на внутреннем рынке акций и облигаций для резидентов не подпадают под какие-то ограничения. Рублевые расчеты также производятся без каких-то ограничений и задержек, в том числе, в банках, попавших под санкции. С точки зрения возможности распоряжения средствами, получения доходов по ценным бумагам и учета прав российский рынок сейчас выглядит наиболее безопасных для российских инвесторов.

( Читать дальше )

Наш взгляд по текущей ситуации. Вопрос, как обычно, каким будет выход из этой истории.

- 22 февраля 2022, 15:58

- |

Реакция фондового рынка на вчерашние решения руководства РФ по признанию ЛНР и ДНР была абсолютно предсказуемой: индекс МосБиржи снизился почти на 15%, курс рубля превысил отметку USDRUB 80.9. Цены на нефть сегодня обновили пост-ковидные максимумы, вплотную приблизившись к USD 100 за баррель Brent. Выросла и цена на газ на европейском рынке. В целом картина не выходит за рамки того, что следовало ожидать в такой ситуации, вопрос, как обычно, каким будет выход из этой истории.

Текущая ситуация сильно напоминает 2014 год, а именно — присоединение Крыма. Формально Россия признала ДНР и ЛНР как независимые республики, но сразу подписанные соглашения, включающие в себя совместную оборону и охрану границ, обоюдное признание документов, а также фактическую интеграцию финансовой системы, означают, что фактически статус этих территорий становится схожим с Крымом. Более того, просматривается и сценарий, при котором он таковым впоследствии станет и юридически.

Тем не менее, пока сценарий масштабного вторжения РФ на Украину, активно обсуждавшийся в иностранных СМИ в последние месяцы, не реализуется. Речь идет лишь о регионах, которые последние 8 лет и так не контролировались официальными властями Украины. И это вчера было воспринято рынком с некоторым облегчением.

( Читать дальше )

Комментарий по рынку еврооблигаций (EUR)

- 18 февраля 2022, 13:55

- |

По итогам заседания в феврале ЕЦБ сохранил ставки на неизменном уровне, но Совет управляющих дал достаточно жесткие комментарии, неожиданно для инвесторов обозначив возможность повышения ставок уже в этом году. ЕЦБ объявил о завершении программы экстренного выкупа облигаций PEPP в марте 2022 г. при постепенном снижении объема покупок в рамках регулярной программы APP до EUR 20 млрд к октябрю 2022 г. При этом не исключается более ранее завершение всех программ по выкупу активов и повышение ставки уже осенью. По итогам января инфляции в Еврозоне ускорилась до 5.1% г-н-г, что привело к резкому росту ожиданий по повышению ключевой ставки вплоть до 0% с текущих -0.5%. Изменение риторики регулятора, который до этого заявлял о скором снижении темпа роста цен, стало неожиданном для инвесторов, что привело к сильному снижению цен еврооблигаций в евро.

Наиболее вероятна нормализация политики ЕЦБ в ближайшие годы с повышением ключевой ставки в положительную зону, что наиболее заметно будет негативно влиять на наиболее качественный сегмент облигаций инвестиционной категории, многие бумаги из которого потеряли более 10% за последние 2 месяца. Хорошим индикатором ситуации на рынке является динамика изменения цен на 100 летние Австрийские облигации, которые за последние полтора года упали в 2 раза со 140 пп до 70 пп. Условной «защитной гаванью» в подобных условиях обычно является сегмент High Yield, который должен выиграть от общего улучшения состояния мировой экономики. Тем не менее, HY сегмент характеризуется более высокой волатильностью, особенно по отдельным эмитентам, но наличие подобной волатильности в ценах позволяет инвесторам получать более высокую долгосрочную доходность. Наши стратегии в Евро имеет целью получения повышенной доходности на горизонте 2-3 лет, поэтому мы терпимы к волатильности отдельных выпусков, в которых мы видим потенциал для роста на длительных временных интервалах.

В рамках наших стратегий мы продали облигации целлюлозно-бумажной компании Sappi 28 из ЮАР и полностью вышли из остатков бумаг в турецкого производителя бытовой техники Arcelik 26. Включили облигации европейского дивизиона мексиканского оператора ресторанов Alsea — Alsea 27 5.5% EUR, которая управляет сетью Starbucks в Европе и другими менее известными сетями. Средняя доходность портфеля облигаций в евро выросла до 8.4% годовых при дюрации 5.2 года.

Информация не является индивидуальной инвестиционной рекомендацией

ETF: альтернативы ETF среди БПИФ и налоги

- 15 февраля 2022, 17:35

- |

В связи с ситуацией на российском рынке и текущих высоких ценах на энергоносители мы наблюдаем повышенный интерес и спрос на инструменты с широкой экспозицией на российский рынок, в т.ч. через ETF.

Сама идея покупки российского рынка акций с расчетом на длинный горизонт нам нравится, несмотря на очевидные краткосрочные риски. Но покупка российских акций российским инвестором через ETF (например, ERUS или RSX) – худший способ реализовать эту идею.

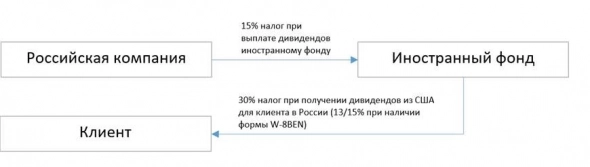

Дело в высокой дивидендной доходности российского рынка акций и связанной с этим высокой дивидендной доходностью ETF (они обычно выплачивают полученные дивиденды пайщикам), а также в том, как происходит налогообложение этих денежных потоков. Российский инвестор в ETF платит налоги на дивиденды два раза. Причем налоги эти НЕ сальдируются с тем, что выходит при изменении стоимости пая.

Схематично это выглядит следующим образом:

( Читать дальше )

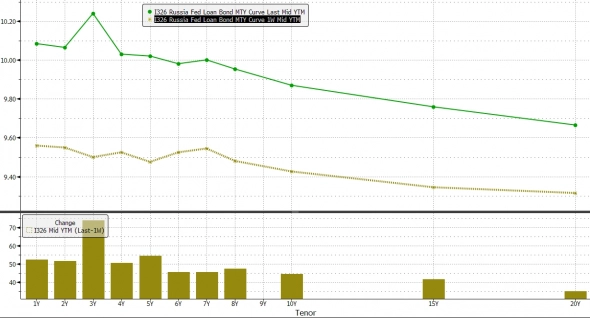

Комментарий по рынку облигаций

- 14 февраля 2022, 16:02

- |

На прошлой неделе цены на рынке рублевых облигаций значительно снизились. Ключевая причина снижения, безусловно, геополитика. Но можно отметить, что продажи начались уже в четверг после слабых данных по инфляции в США и, соответственно, роста ожиданий более жесткой ДКП от ФРС США (более быстрое и сильное повышение ставки, и даже уже сокращение баланса). На фоне геополитических новостей продажи приобрели более агрессивный характер. А в пятницу негатива добавил и наш Центробанк. Само решение повысить ставку на 100 б.п. было ожидаемо рынком, но вот жёсткость комментария оказалась полной неожиданностью.

Ключевые тезисы:

- Спрос в экономике превышает возможности предложения, что приводит к инфляции.

- Быстрый рост экономической активности при ограниченности свободных трудовых ресурсов усиливает инфляционное давление.

- Инфляция складывается значительно выше октябрьского прогноза Банка России.

( Читать дальше )

Как заработать на падающем рынке облигаций?

- 09 февраля 2022, 15:53

- |

Если 2020 год оказался одним из наиболее успешных для fixed income трейдинга, то в 2021 существенная доля заработанного результата сократилась на фоне стремительно растущей инфляции и принимаемыми решениями ряда центральных банков по ужесточению ДКП. ЦБ повысил ставку в 2 раза — с 4,25 до 8,5, что не могло не оказать существенного влияния на рынок рублевых облигаций. Помимо этого, конец ушедшего года и начало текущего ознаменовалось мощным санкционным давлением и выходом нерезидентов из отечественного госдолга. В корпоративных рублевых облигациях доля нерезидентов сравнительно низкая, но, тем не менее, общерыночное настроение на рынке российского госдолга оказало влияние и на доходность корпоративных имен.

И, казалось бы, заработать на таком рынке практически невозможно, особенно, если действовать не только в парадигме поиска наилучшей доходности, но и риск-менеджмента.

В контексте рынка облигаций расскажем о результатах работы нашего БПИФ Управляемые облигации (тикер на бирже AKMB), который показал самую высокую доходность среди всех ПИФов всех типов (БПИФов, ОПИФов, ИПИФов и ЗПИФов) инвестирующих в облигации в любых валютах в 2021 году. Статистика InvestFunds

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал