Блог компании Альфа Капитал | Стратегические возможности российского рынка. Оценили FCF Yield

- 11 марта 2022, 16:04

- |

Продолжаем анализировать стратегические возможности российского рынка. Мы сделали расчеты по российским ресурсным компаниям, которые в текущей ситуации могут стать основными бенефициарами слабого рубля, высоких цен на сырье, а также специфических рисков новых реалий. Следует подчеркнуть, что часть компаний испытывает проблемы с продажей продукции на экспорт, поскольку перевозчики отказываются ее брать. Ситуация скорее всего носит временный характер и вряд ли продлится слишком долго. Тем не менее на это конечно стоит сделать дисконты, объемы в конце 1 кв и начале 2 кв могут быть ниже обычных. В первую очередь под этим риском находятся компании черной металлургии (НЛМК, Северсталь, ММК), а также нефтяники (тут проблемы с экспортом пока у всех).

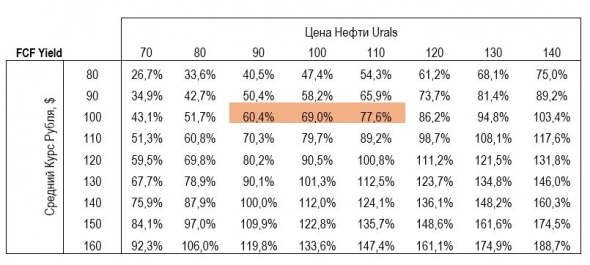

Мы сделали расчет в разных сценариях цен на ресурсы/ курса рубля (объемы продукции оставили на уровне прошлого года) и решили показать не дивидендную доходность, а Free Cash Flow (FCF yield), т.е. сколько компания может генерировать денег на текущую капитализацию, каким количеством денег располагает для выплаты дивидендов, байбэков и пр. Фактически FCF отражает фундаментальную стоимость бизнеса. Есть также много других компонент, которые могут меняться в процессе, например, внутренние цены на бензин для нефтяников или внутренние цены на металлы для металлургов, налогообложение (есть риски роста налогов для экспортеров из-за огромных прибылей) и пр. Также могут в процессе меняться дивполитики или байбэки. Расчеты могут иметь погрешность, но в текущих условиях падения курса рубля, активы имеют большую ценность, чем деньги. Цены акций были взять с МосБиржи на последний торговый день 25 февраля.

Суммируя анализ по компаниям, приведенный ниже, мы отдаем в первую очередь предпочтение нефтегазовому сектору. Причины понятны: сектор испытал самое большое снижение с начала года в стоимости акций, при этом цены на энергоресурсы показали отличную динамику с начала года: нефть +45%, газ +100%. Лидеры — Газпром, Роснефть с трехзначным уровнем FCF yield. На втором месте это цветные металлы Русал, ГМК и Алроса.

Расчет и комментарии по отдельным компаниям:

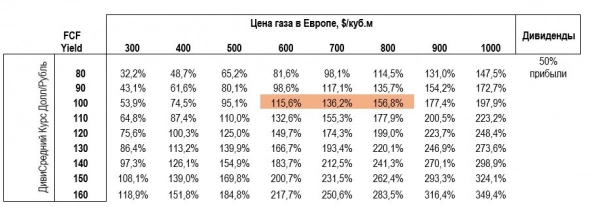

Газпром

Являясь ключевым поставщиком газа в Европу, мы не ожидаем серьезных санкций на бизнес компании. Прозрачная дивидендная политика (50% чистой прибыли по МСФО) дают основания рассчитывать на понятную див. доходность. При этом компания на последних звонках неоднократно подтверждала свое намерение следовать див политике.

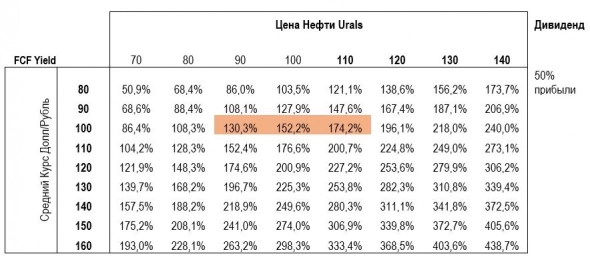

Роснефть

Очевидно компания будет реализовывать свой ключевой проект – Восток Ойл. В текущем году мы ожидаем новостной поток в отношении перспектив добычи нефти на нем, оценку запасов и т.д. Акции Роснефти показали максимальное падение с начала года из всего сектора (почти 50%!), амплитуда восстановления стоимости/цены также может быть максимальной.

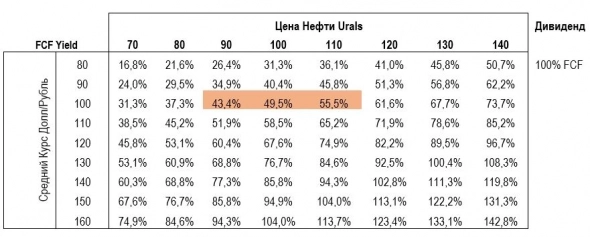

Лукойл

Эффективная див. политика – компания исторически выплачивала 100% FCF, помимо этого производила выкупы акций. Текущий байбек актуален до конца года. Статус частной компании, возможно, снижает гипотетические риски санкционного плана. Также компания является одной из самых эффективных в индустрии в операционном плане.

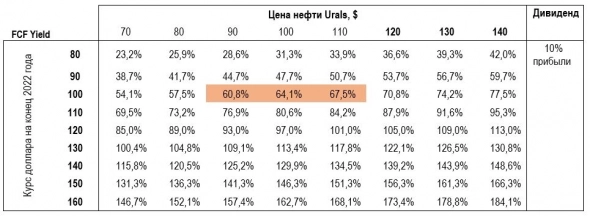

Сургут преф

В первую очередь это ставка на ослабление рубля в текущем году. Дивиденды по привилегированным акциям (7% от чистой прибыли) во многом зависят от переоценки долларовой позиции Сургутнефтегаза. Отчасти это квази-долларовый хедж, что может быть актуально в текущей ситуации с валютой.

Татнефть преф

Компания исторически выплачивала 100% FCF, но в последние два периода выплачивала только 50% чистой прибыли.

В БПИФ Альфа Капитал Управляемые российские акции (AKME) мы overweight в нефтегазовом секторе. Продолжаем сохранять долгосрочно-позитивный взгляд на российский рынок. При этом следует учитывать, что после открытия торгов цены бумаг могут меняться в широком диапазоне, следуя за новостным фоном, так что нужно быть готовым к возможной существенной переоценке портфеля.

Информация не является индивидуальной инвестиционной рекомендацией

теги блога Альфа Капитал

- CDS

- cds Russia

- ETF

- RGBI

- акции

- Альфа капитал

- биржевой фонд

- биржевые фонды

- БПИФ

- БПИФ АЛЬФА_КАП ЕВРОПА 600

- газ

- дивиденды

- евро

- еврооблигации

- европа

- европейские акции

- европейский рынок

- евросоюз

- ЕЦБ

- инфляция

- Китай

- китайская экономика

- китайские акции

- китайский рынок акций

- корпоративные облигации

- Нефть

- Облигации

- роснано

- российские акции

- санкции

- ставка

- ставка ФРС

- ставка ЦБ

- фонд

- ФРС

- фьючерс mix

- ЦБ

Новости тг-канал

Новости тг-канал

В итоге теперь оказалось, что проблем на Западе можно больше не ждать, походу вся мировая финансовая система сейчас пойдёт в разнос, нерезиденты выдавлены из наших акций принудительно, поэтому теперь опять сижу и жду, на сей раз открытия биржи и захода по вкусным ценам в наших экспортёров. Такие дела.